En plus de votre inscription gratuite, recevez également :

Le plan d’investissement adaptable qui a permis à nos clients de réaliser en moyenne +120% de plus-values en 2023.

(d’une valeur de 250€)Bien choisir un ETF : 5 astuces

Avec plus de 1 800 ETF sur le marché aujourd’hui et plus de 150 lancements par an, il peut être difficile de déterminer quel produit conviendra le mieux à votre portefeuille. Comment évaluer le paysage toujours plus vaste des ETF ?

Stradoji revient sur les critères les plus importants pour bien choisir vos ETF, aussi appelés trackers.

Comment créer un portefeuille ETF selon vos besoins ?

De nombreux investisseurs aiment se concentrer sur le ratio de dépenses de l’ETF, ou sur ses actifs sous gestion, ou sur son émetteur. Toutes ces choses sont importantes.

Mais la chose la plus importante à considérer à propos d’un ETF est son actif sous-jacent.

En effet, un ETF est un produit financier qui permet de répliquer la performance d’un actif (matière première), d’un panier d’actions représentative d’un secteur ou d’une stratégie ou encore d’un indice boursier.

Ainsi, devant la diversité des trakers proposés, il existe une multitude de possibilités.

Pour faire le tri et se tourner vers une classe d’actifs idéale, il est indispensable de définir les objectifs d’investissement.

Comme souligné dans la formation Rentier Pro de Stradoji, construire un revenu en bourse ne repose pas sur le choix de la spéculation ou de l’investissement, la tech ou le luxe, le marché US ou le marché EU. Toutes les options ne sont pas opposables mais complémentaires.

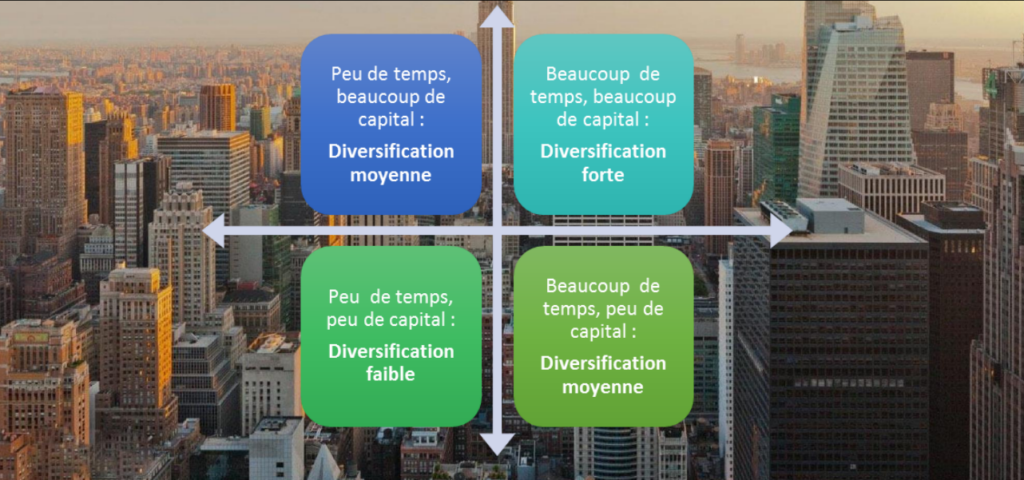

La diversification d’un portefeuille de rendement est une des clés pour établir une stratégie sur le long terme. Mais elle dépend également de votre situation personnelle et du temps à consacrer à la gestion des actifs.

Source : Formation Rentier Pro

Les ETF soulignent tout à fait ce propos. Ils entrent dans la catégorie des produits financiers intéressants dans la construction d’un portefeuille d’investissement long terme. Les ETF tendent à offrir une solution multi-optionnelle où tout est possible à condition de respecter quelques règles.

En effet, les ETF sont des produits financiers capables de regrouper des actifs de secteurs géographiques différents ou encore de secteurs d'activités différents…

Par ailleurs, des outils existent pour trier et sélectionner ces produits financiers dont les liens vous sont donnés dans Rentier Pro.

L’un des aspects les plus intéressants des ETF est qu’ils divulguent leurs positions (pour la plupart) quotidiennement.

Il est important de bien se rendre compte si la répartition des participations, des secteurs et des pays a un sens. Correspondent-elles à la répartition des actifs qui correspondent à la stratégie ?

La plupart des investisseurs commencent par le ratio de dépenses d’un fonds : plus il est bas, mieux c’est.

Mais les ratios de dépenses ne sont pas l’élément primordial. En revanche, les résultats et ce que vous obtenez le sont.

Et pour cela, vous devriez examiner la « différence de suivi » d’un fonds.

Les trackers, dont le sous-jacent est un indice, sont conçus pour suivre les indices. Si ce dernier est en hausse de 10,25 %, un fonds devrait aussi être en hausse de 10,25 %. Mais c’est rarement le cas.

Tout d’abord, les dépenses créent un frein aux rendements.

Mais au-delà des dépenses, certains émetteurs suivent mieux les indices que d’autres. En outre, certains indices sont plus faciles à suivre que d’autres.

Quels ETF choisir en 2022 : 5 astuces

Comme évoqué dans la partie précédente, la définition des objectifs et le choix de la classe d’actif sont la toute première étape avant d’investir sur le marché des ETF. Investir dans des actions, des obligations, des matières premières ou des OPCVM ? Partir sur une large gamme de classes d’actifs ou capturer des segments de marché uniques ?

La seconde étape consiste à plonger plus profondément dans les 5 filtres qui permettront de sélectionner un ETF de premier ordre.

- Les caractéristiques de l’ETF

Ici, il s’agit de s’informer sur la taille, l’âge et les frais du fond. Les ETF à privilégier sont ceux de plus de 100 millions d’euros.

Ainsi, ils sont susceptibles d’être suffisamment rentables pour être à l’abri d’une liquidation une fois qu’ils auront dépassé ce seuil.

En outre, plus un ETF est ancien plus son historique est représentatif de ses performances. Il faut au minimum un an de données sur les performances, trois ans c’est encore mieux, cinq ans c’est idéal. Il permet ainsi une meilleure comparaison avec d’autres trackers.

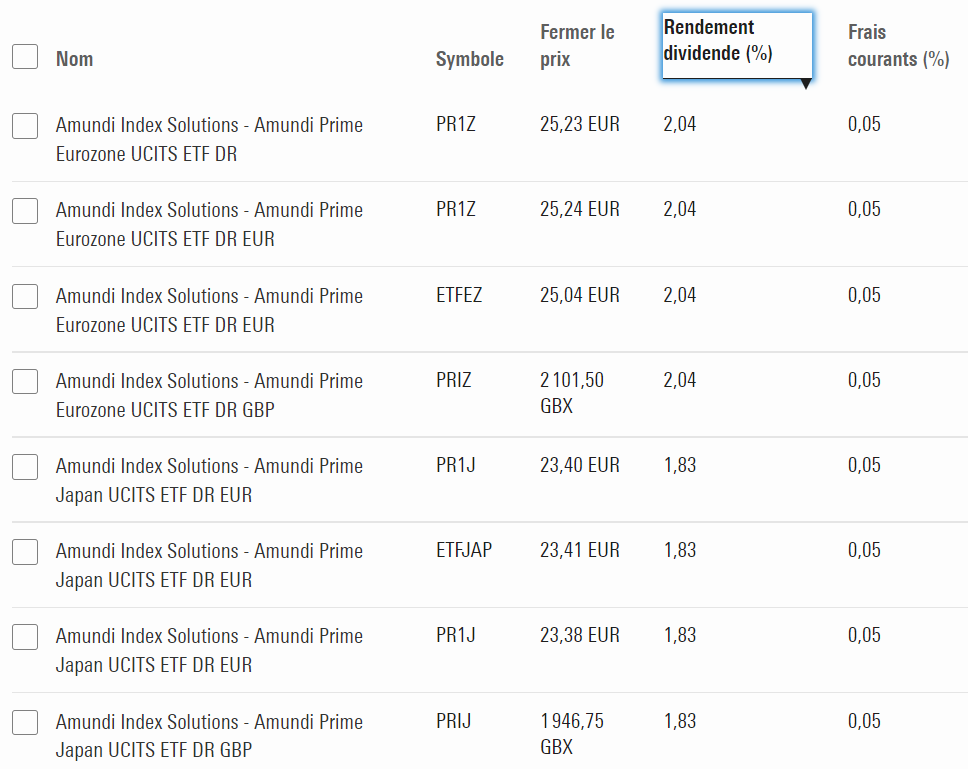

Enfin, le ratio des dépenses totales mesure les frais annuels approximatifs à payer pour la détention d’un ETF. Ces frais, relativement peu coûteux, varient en moyenne entre 0,2% et 0,5% par an.

Ils sont pris en compte dans le rendement annuel et donnent une bonne idée de la qualité de l’ETF.

Le mode de gestion est une autre caractéristique importante à prendre en compte. Elle peut être active ou passive. Ces deux modes de gestion sont plus détaillés dans le chapitre 2 : « Créer un portefeuille de rendement » de Rentier Pro.

- La différence de suivi et la performance

L’ETF parfait offrirait exactement le même rendement que son indice.

Mais les ETF sont soumis à des frictions du monde réel qui n’affectent pas les indices. Les ETF doivent payer des frais de transaction, des impôts, des salaires d’employés, des frais réglementaires et encore bien d’autres coûts.

Les indices, quant à eux, sont des classements mondiaux virtuels et peuvent donc calculer librement le rendement d’un marché qui n’est pas perturbé par les facteurs d’entraînement des ETF.

Il peut être judicieux d’évaluer la différence de suivi en comparant les ETF qui suivent le même indice sur la même période.

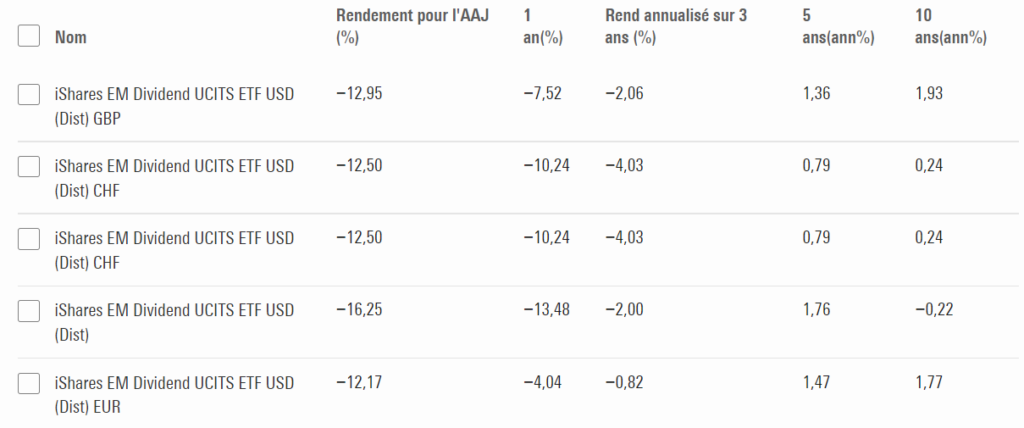

Le rendement d’un ETF mesure sa performance globale. C’est un critère très important à comparer de la même manière que la différence de suivi.

- La liquidité

La liquidité fait référence à l’efficacité avec laquelle il est possible de négocier un ETF en bourse.

Plus un ETF est liquide, plus il est probable que vous puissiez l’acheter et le vendre rapidement pour un coût minimal.

Les ETF à large marché sont généralement très liquides parce que les titres sous-jacents qu’ils détiennent sont régulièrement négociés en volumes massifs.

- Domiciliation et statut fiscal

Il est utile de connaître le domicile enregistré d’un ETF pour éviter des complications fiscales ultérieures.

Les ETF agréés pour la vente en Europe sont reconnaissables à l’acronyme UCITS dans leur nom. Les ETF américains et canadiens ne sont pas régis par les principes des OPCVM et peuvent également être soumis à d’autres désavantages fiscaux, juridiques et de change.

Il est indispensable de vérifier que les ETF ont le statut de fonds déclarant. Cela permettra d’éviter un choc fiscal désagréable à l’avenir.

- Stratégies des ETF et distribution des revenus

Les stratégies sont un moyen d’exprimer un point de vue sur le marché en utilisant des ETF spécialisés.

En effet, vous pouvez mettre en œuvre une stratégie en investissant dans des trackers axés sur des niches de marché clés. L’investissement socialement responsable (ISR) en est un exemple classique.

D’autres exemples courants sont les ETF à dividendes élevés et les ETF de facteurs (ou Smart Beta) qui s’orientent vers les stratégies de valeur, de petite capitalisation, de qualité, de faible volatilité ou de momentum.

Les distributeurs versent des revenus (intérêts ou dividendes) directement sur votre compte afin que vous puissiez les dépenser ou les réinvestir comme bon vous semble.

La capitalisation des ETF ne verse pas de revenus, mais les réinvestit automatiquement dans le produit.

Cela permet d’acheter plus de parts dans l’ETF, d’économiser sur les coûts de transaction et d’accroître la valeur de l’investissement au fil du temps. C’est ce que l’on appelle le principe des intérêts composés.

Enfin, il important de porter une attention particulière non seulement aux actions ou obligations détenues par un ETF, mais aussi à leur pondération.

Certains trackers pondèrent leurs participations de manière plus ou moins égale. Tandis que d’autres permettent à un ou deux grands noms d’assumer la charge de la performance.

Certains visent une large exposition au marché, tandis que d’autres prennent des risques pour tenter de sur-performer le marché.

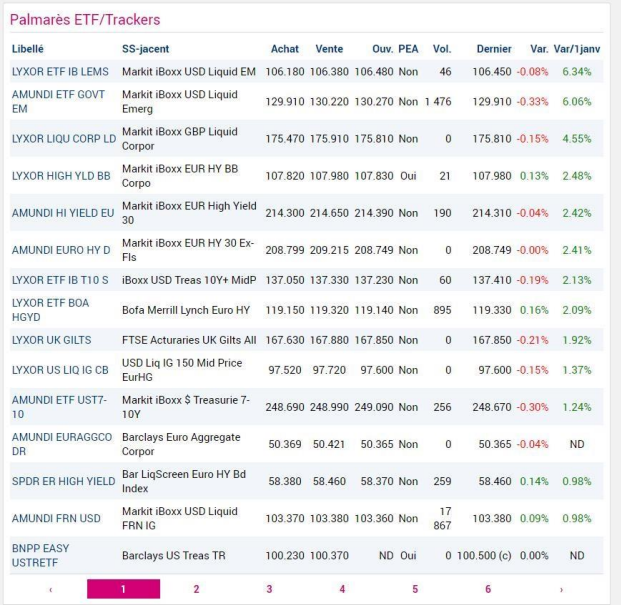

Les principaux fournisseurs d’ETF : ETF Lyxor, ETF Amundi, ETF iShares…

Les ETF ont le vent en poupe depuis le début des années 2000. Ils sont de plus en plus appréciés par les investisseurs de part leur diversités, les rendements qu’ils dégagent mais aussi leurs faibles coûts.

Le développement des acteurs de ce marché a également évolué depuis plusieurs années et, aujourd’hui, les fournisseurs d’ETF sont nombreux.

C’est pourquoi il est important de bien les choisir et s’orienter vers fournisseurs les plus solides.

En France, les plus connus sont Amundi, appartenant au Crédit Agricole, et Lyxor, une filiale de la banque Société Générale.

Au niveau mondial, iShares est un des leaders et une filiale de la société de gestion d’actifs BlackRock.

Source : Rentier Pro

Investir à l’étranger avec les ETF PEA

Pour connaître cette astuce, il est nécessaire de comprendre comment un tracker suit son indice. Il existe trois méthodes principales :

- La réplication physique complète

L’ETF détient les mêmes titres que l’indice, dans les mêmes proportions, afin de fournir une performance précise (sans tenir compte des coûts).

- L’échantillonnage

C’est un autre type de réplication physique. Mais cette fois-ci, l’ETF détient un échantillon représentatif des titres de l’indice plutôt que tous les titres de l’indice.

- La réplication synthétique

L’ETF suit un indice en utilisant un swap de rendement total. Il s’agit d’un produit financier qui paie au tracker le rendement exact de l’indice qu’il imite.

Les swaps sont généralement fournis par des institutions telles que les banques d’investissement mondiales en échange de liquidités provenant du fournisseur de l’ETF.

C’est grâce à la réplication synthétique que certains ETF étrangers sont éligibles au PEA.

Cette astuce méconnue et pourtant très intéressante vous est décrite entièrement par Sylvain March dans la vidéo ci-dessous.