En plus de votre inscription gratuite, recevez également :

Le plan d’investissement adaptable qui a permis à nos clients de réaliser en moyenne +120% de plus-values en 2023.

(d’une valeur de 250€)Valeur mobilière de placement définition

Le terme de valeur mobilière est souvent opposé à celui de valeur immobilière. De la même manière, on entend parler de valeur mobilière de placement ou de participation. S’il est important de comprendre les différences fondamentales entre toutes ces expressions, c’est au niveau juridique et au niveau fiscal que ces distinctions sont les plus flagrantes.

Un fois ces distinctions faites, encore faut-il savoir comment se déclinent concrètement les valeurs mobilières de placement. La dernière étape consistant bien sûr à savoir où et comment s’en procurer.

Sommaire :

- Valeur mobilière : définition

- Quelles sont les valeurs mobilières les plus populaires ?

- Différence entre les valeur mobilière et immobilière ?

- Fiscalité valeur mobilière

- Comment acheter des valeurs mobilières ?

Valeur mobilière : définition

Une valeur mobilière est un instrument financier fongible pourvu d’une valeur monétaire.

Elle constitue un titre de propriété, que cela soit sous la forme d’une part d’entreprise cotée en bourse, d’une obligation d’État ou d’entreprise.

Les valeurs mobilières permettent à leurs émetteurs de lever des fonds afin de financer leurs activités, privées ou publiques. Elles représentent à cet égard une manière alternative d’obtenir des fonds, en comparaison de l’emprunt classique effectué au sein d’une banque.

Les trois principaux genres de valeurs mobilières sont les actions et les obligations, mais aussi leurs formes hybrides et leurs produits dérivés, telles que les options, les contrats à termes et forwards ou encore les swaps.

On distingue également les valeurs mobilières de placement et les valeurs mobilières de participation.

L’émission d’une valeur mobilière de placement (actions ou obligation) sert principalement à obtenir rapidement des capitaux destinés au fonds de roulement de l’entreprise. Ce sont elles qui sont traitées dans cet article. Comptablement, elles représentent le placement court terme de l’excédent de trésoreries.

Les valeurs mobilières de participation sont des investissements longs termes. Ce sont des actions qui octroient un droit de participation aux prises de décisions importantes concernant le développement d’une autre entreprise. En comptabilité, ce type de valeur mobilière est considéré comme une immobilisation financière.

Quelles sont les valeurs mobilières les plus populaires ?

Il existe principalement 3 grandes familles de valeurs mobilières : les actions , les obligations, et les produits dérivés.

Les actions

Une action est un titre de propriété détenu par un actionnaire ; elle représente une part du capital de l’entreprise à laquelle participe cet investisseur.

Les actionnaires ne bénéficient pas d’un revenu fixe et assuré. Les dividendes ne sont en effet par toujours versés, et leurs montants peuvent varier.

Toutefois, les actionnaires peuvent bénéficier de l’appréciation de la valeur boursière de l’entreprise dont ils détiennent des parts : lorsque le prix de l’action augmente, et qu’en conséquence la capitalisation de l’entreprise augmente dans la même mesure.

Cet avantage n’est cependant pas non plus garanti puisqu’une action peut se déprécier au cours du temps, intégrant ainsi les jugements pessimistes des participants au marché.

Les actions permettent aux actionnaires de contrôler l’entreprise dont ils possèdent des parts en proportion du nombre d’actions qu’ils détiennent. On dit aussi qu’ils disposent d’un droit de vote au pro rata de leurs avoirs dans cette société.

Les obligations

Les obligations sont essentiellement des dettes émises par une entreprise ou une puissance publique (États, collectivités, municipalités, etc.).

Le détenteur d’une obligation est donc un créancier, tandis que l’émetteur de l’obligation est un débiteur. À la maturité de l’obligation, le débiteur aura rendu l’intégralité du principal qui lui a été prêté, ainsi que les intérêts associés, délivrés sous forme de « coupons », c’est-à-dire de versements réguliers, tant au point de vue de leur montant que de leurs intervalles.

Il va sans dire que toutes les obligations ne se valent pas : le risque de défaut existe bel et bien, même dans certains cas pour les États. Ainsi, la solvabilité de l’émetteur est une donnée cruciale qui doit faire l’objet d’une appréciation de l’investisseur afin d’évaluer le risque encouru au regard de bénéfice attendu.

Les produits dérivés

Les produits hybrides combinent comme leur nom l’indique des propriétés des actions et des obligations.

Les stock options sont la forme de valeur mobilière dérivée la plus connue : l’entreprise offre d’ordinaire à ses employés et les membres de sa direction le droit d’acheter les actions de ladite entreprise à un prix avantageux, c’est-à-dire inférieur au cours actuel du marché.

Les obligations convertibles en actions sont une autre forme de produits hybrides, dont la nature est clairement décrite par le nom.

Enfin, les actions préférentielles sont également hybrides et sont de fait bien souvent traitées, sinon comme des obligations, du moins comme des actifs à revenus fixes. En effet, les investisseurs désireux de se constituer une rente relativement fixe privilégient ces actions préférentielles plutôt que leurs formes ordinaires, quant à elles privilégiées par les investisseurs souhaitant maximiser l’appréciation de leur capital au cours du temps, et parfois à très long terme.

Différence entre valeur mobilière et immobilière

Il est important de bien distinguer les biens mobiliers des biens immobiliers. Cette différenciation prend tout son sens au niveau juridique et au niveau fiscal.

En effet, un bien immobilier fait référence à ce qui ne peut pas, ou en tout cas n’est pas prévu pour, être déplacé. On y retrouve évidemment les maisons et les immeubles. Mais cela englobe aussi les terrains à bâtir, les terres agricoles, les cultures ou les arbres.

Par opposition, les biens mobiliers désignent ceux qui ont vocation à être déplacés. Cela regroupe les objets, véhicules ou animaux mais aussi les titres financiers.

Au niveau légal, la différence la plus notable vient du fait que pour la cession d’une valeur immobilière il faille passer devant un notaire. A l’inverse, la plupart du temps, les cessions de valeurs mobilières n’ont pas besoin de ce genre de recours juridique.

De la même façon, les droits de succession et la fiscalisation ne sont pas du tout les mêmes selon qu’il s’agisse d’un bien mobilier ou d’un bien immobilier.

Fiscalité valeur mobilière

Comme les valeurs mobilières sont des titres financiers à part entière, elles sont soumises à l’impôt sur le revenu. En effet, si le propriétaire constate une plus value de valeur mobilière ou une moins value de valeur mobilière il devra les renseigner fiscalement. Il en va de même pour les dividendes et il faut ajouter à cela les prélèvements sociaux que sont la CSG et la CRDS.

Un taux forfaitaire est désormais fixé à 12,8% en France, bien qu’il soit possible d’opter pour un barème progressif d’impôt sur le revenu. Les prélèvement sociaux sont quant à eux à 17,2% à l’heure actuelle.

Ce système d’imposition est aussi valable pour tous les échanges réalisés sur un marché boursier étranger, mais concerne uniquement les investisseurs fiscalement domiciliés en France.

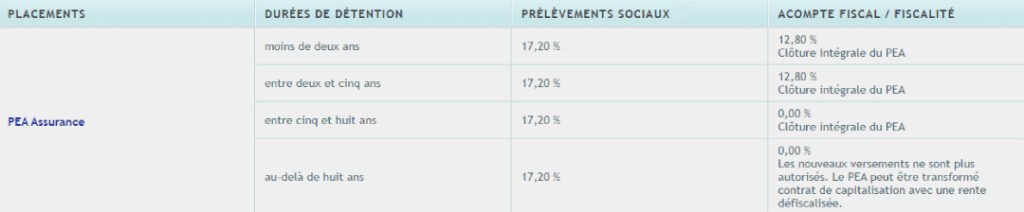

Par contre, les valeurs mobilières acquises au travers d’un PEA – Plan Épargne Action – sont intégralement exonérées d’impôts lorsque leur propriétaire les conserve au minimum cinq ans. Les détenteurs doivent cependant toujours payer les prélèvements sociaux.

Comment acheter des valeurs mobilières ?

Les investisseurs en valeurs mobilières obtiennent celles-ci par sur les marchés, le plus souvent sur les principales places boursières, telles que la Bourse de Paris ou de Londres, ou encore de New York.

Dans une moindre mesure, ces transactions s’effectuent aussi sur les marchés de gré à gré. Lesquels ont cependant connu un essor notable grâce à l’électronisation croissante des systèmes financiers.

Les introductions en bourse, parfois nommées d’après le sigle anglais IPO – Initial Public Offering – représentent les premières ventes d’actions par les entreprises cotées en bourse. On parle alors de marché primaire, puisque les investisseurs achètent les titres à l’entreprise elle-même.

Pour le particulier lambda la manière la plus simple et la plus répandue d’acheter des valeurs mobilières est de passer par le marché secondaire. Celui-ci représente les marchés boursiers tels que tout le monde les connaît : un lieu d’échange de titres où chacun peut acquérir à peu près n’importe quel produit financier.

Pour acheter une valeur mobilière sur le marché secondaire il suffit d’ouvrir un Compte Titre Ordinaire (CTO) ou un Plan Epargne en Actions, d’y déposer de l’argent et d’échanger cet argent contre un titre émis par un vendeur.

Il faut savoir que la majeure partie des transactions s’effectuent sur le marché secondaire, ce qui favorise en même temps la liquidité du marché primaire.