En plus de votre inscription gratuite, recevez également :

Le plan d’investissement adaptable qui a permis à nos clients de réaliser en moyenne +120% de plus-values en 2023.

(d’une valeur de 250€)Stop loss définition

Le stop de protection (stop-loss) peut être défini comme un ordre de vente anticipé d’un actif lorsqu’il atteint un certain niveau de prix. Il est utilisé pour limiter les pertes ou prendre les gains (take profit) dans une transaction.

Le concept peut être utilisé pour les transactions à court terme comme à long terme. Il s’agit d’un ordre automatique qu’un investisseur passe auprès du courtier en payant un certain montant de courtage, généralement seulement si l’ordre est exécuté.

Le stop-loss est également connu sous le nom de « stop order » ou « stop-market order ». En plaçant un ordre stop, l’investisseur donne l’instruction au courtier de vendre un titre lorsqu’il atteint une limite de prix prédéfinie.

Un ordre stop-loss est essentiellement un outil utilisé pour la planification des investissements à court terme.

Sommaire :

- Définition du stop de protection

- Fonctionnement et objectifs du stop

- Les différents types de stop de protection

- Avantages et inconvénients de l’ordre stop

- La mise en place du stop de protection

- Stop-loss et take profit comme protection des bénéfices

- Pièges et risques du stop de protection

Définition du stop de protection

Un ordre stop-loss est un outil utilisé par les traders et les investisseurs pour limiter les pertes et réduire l’exposition au risque.

Avec un ordre stop-loss, un investisseur entre un ordre pour sortir d’une position de trading qu’il détient si le prix de son investissement évolue vers un certain niveau qui représente un montant de perte déterminé dans la transaction.

En utilisant un ordre stop-loss, un trader limite son risque dans la transaction à un montant déterminé au cas où le marché évoluerait contre lui.

Par exemple, un trader qui achète des actions à 25 € par action peut passer un ordre stop-loss pour vendre ses actions, clôturant ainsi la transaction, à 20 € par action. Il limite effectivement son risque sur l’investissement à une perte maximale de 5 € par action.

Si le cours de l’action tombe à 20 euros, l’ordre sera automatiquement exécuté, clôturant ainsi la transaction. Les ordres stop-loss peuvent être particulièrement utiles en cas de variation soudaine et importante du cours par rapport à la position du trader.

Fonctionnement et objectifs du stop loss

L’un des meilleurs moyens de maîtriser les émotions est de fixer des objectifs (stop loss et take profit) et de s’arrêter une fois qu’ils sont atteints.

Cette approche est bien plus efficace que d’entrer sans « stop loss » et de devoir regarder les transactions perdantes consommer l’équité du compte sans pouvoir se décider.

L’établissement d’un rapport risque/rendement d’au moins 1:1 est l’une des caractéristiques communes des traders qui réussissent.

Avant d’entrer sur le marché, les traders doivent analyser le montant du risque qu’ils sont prêts à assumer et fixer un stop à ce niveau, tout en plaçant une cible à une distance équivalente, au minimum.

Si les traders se trompent, les transactions seront automatiquement fermées à un niveau de risque acceptable :

Si les traders ont raison et que le prix atteint la cible, la transaction est également automatiquement fermée.

L’un ou l’autre de ces résultats offre aux traders une sortie.

Il est important de comprendre que les ordres stop-loss diffèrent des ordres à cours limité qui ne sont exécutés que si le titre peut être acheté (ou vendu) à un prix déterminé ou mieux.

Lorsque le niveau de prix d’un titre atteint – ou dépasse – le prix spécifié de l’ordre stop-loss, l’ordre stop-loss devient immédiatement un ordre de marché pour acheter ou vendre au meilleur prix disponible.

Par conséquent, dans un marché en évolution rapide, un ordre stop-loss peut ne pas être exécuté exactement au niveau du prix stop spécifié, mais sera généralement exécuté assez près du prix stop spécifié.

Mais les traders doivent clairement comprendre que dans certains cas extrêmes, les ordres stop-loss peuvent ne pas offrir une grande protection (fort glissement du marché sans liquidité du côté du stop ou encore gap). Pour éviter cela, certains courtiers ont introduit les stop garantis.

Ces derniers s’exécute au cours déterminé, quoiqu’il arrive, moyennant une commission supplémentaire. Ils peuvent se révéler très utiles en période de krach boursier ou de fortes volatilités (annonces, élections).

Les principaux objectifs d’un ordre stop-loss sont de réduire l’exposition au risque (en limitant les pertes potentielles) et de faciliter la négociation (en ayant déjà un ordre en place qui sera automatiquement exécuté si le marché atteint le prix déterminé).

Les différents types de stop de protection

Il existe trois grands types d’ordres stop-loss :

- L’ordre stop-loss au marché

- L’ordre stop-limite

- L’ordre stop suiveur

L’ordre stop-loss au marché : il s’agit de l’ordre stop-loss standard. La raison pour laquelle le nom inclut « marché » est liée à sa fonction. Lorsqu’un titre atteint le prix de l’ordre stop-loss, il devient un ordre au marché pour vendre le titre au meilleur prix disponible.

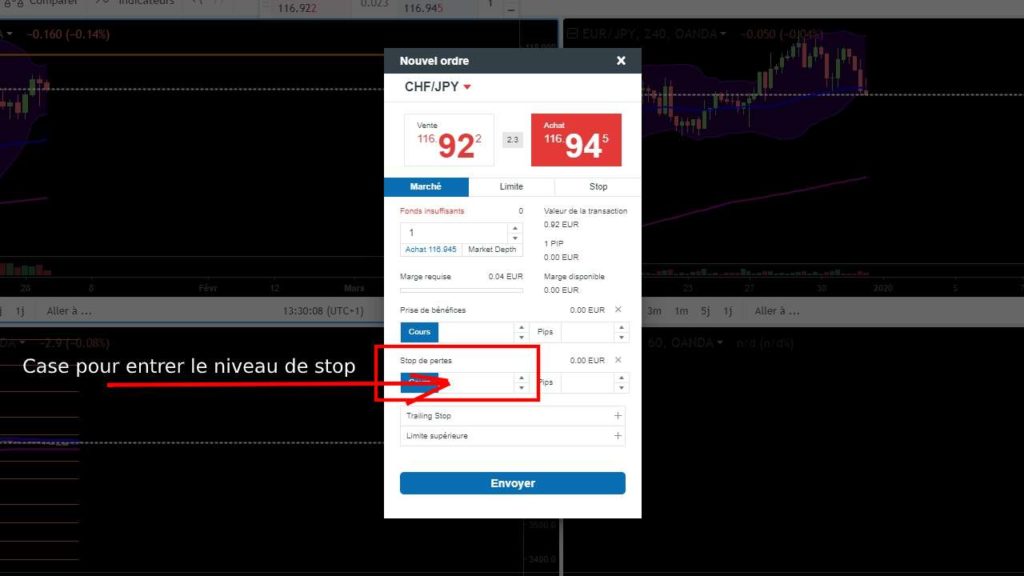

Sur le marché du forex par exemple, le niveau de stop peut être définit dès l’ouverture de la position.

Exemple chez le courtier Oanda :

Un ordre stop-limite permet de négocier des titres au prix stop ou à un prix supérieur. Étant donné que l’ordre de marché stop-loss s’exécute à tout prix, un ordre stop-limite peut éviter le dérapage.

Mais il entraîne un problème plus important. Si le marché évolue de manière agressive dans le mauvais sens, il n’est alors pas possible de sortir du marché.

Un stop suiveur est un ordre stop-loss fixé à un certain pourcentage en dessous du prix du marché (pour une position à l’achat). Le cours du stop suiveur augmente au fur et à mesure que le prix du titre augmente. Mais le cours du stop ne bouge pas si le prix baisse. Les caractéristiques du stop suiveur (distance et pas) sont entièrement paramétrables.

Ainsi, un ordre stop suiveur peut limiter davantage les pertes et même sécuriser les gains. Mais les stops suiveurs (trailing stops) ne sont pas toujours une garantie de gain.

Avantages et inconvénients du stop loss

Les ordres stop-loss sont des outils extrêmement importants pour les traders. Les marchés mondiaux fonctionnent jour et nuit, ce qui rend pratiquement impossible pour un seul trader de suivre de multiples transactions sur une variété d’actions, de matières premières, de devises et d’indices.

Certains instruments sont extrêmement volatils et peuvent connaître d’énormes variations de prix en quelques heures, voire quelques minutes.

Les ordres stop-loss offrent une solution simple au besoin des investisseurs de suivre attentivement les changements et contribuent à protéger le capital d’un trader.

Cependant, il est important d’être conscient que les ordres stop loss ne sont pas une solution parfaite. Ils doivent être utilisés avec prudence, car ils peuvent également limiter les profits potentiels en clôturant une transaction trop tôt.

Voici une liste des avantages et des inconvénients du stop loss.

Avantages du stop loss :

- Offre une protection contre les pertes excessives

- Permet un meilleur contrôle du capital

- Aide à surveiller les positions multiples

- Exécuté automatiquement, à tout moment

- Facile à mettre en œuvre

- permet de décider du montant à risquer

Les inconvénients de stop Loss :

- Pourrait entraîner la clôture prématurée d’une position, limitant ainsi le potentiel de profit

- Les opérateurs doivent décider du taux à fixer, ce qui pourrait être délicat

- Ordres stop repérés sur des zones clés et exécutés en cascade (trading haute fréquence)

L’un des principaux avantages des ordres stop loss est leur capacité à protéger contre un « solde négatif », empêchant ainsi le compte de passer en négatif.

Ceci est vrai pour certains courtiers, mais ils sont de plus en plus souvent contraints par la loi de protéger leurs clients contre les soldes négatifs, même sans l’utilisation de stop loss.

La mise en place du stop de protection

Il est très facile de positionner un ordre stop loss. Lors de l’ouverture d’une transaction, il y a généralement une option pour « Ajouter un ordre stop loss ».

Il suffit de choisir un montant (c’est-à-dire le montant à risquer sur la transaction) ou de fixer un taux exact (le taux auquel la transaction sera automatiquement clôturée). Il est aussi possible de fixer un ordre take profit pour sécuriser les gains.

Si le stop loss n’est pas positionné en même temps que l’ouverture de la position, il reste toujours possible de l’ajouter à tout moment au niveau souhaité.

Le véritable défi du stop loss (et du take profit) est de déterminer le taux à fixer. Il doit principalement dépendre de la stratégie de gestion du risque global du portefeuille.

Stop loss et take profit comme protection des bénéfices

Les ordres stop-loss peuvent également être utilisés pour bloquer un certain montant de profit dans une transaction.

Par exemple, si un opérateur a acheté une action à 2 dollars l’action et que le prix augmente ensuite jusqu’à 5 dollars l’action, il peut passer un ordre de vente stop à 3 dollars l’action, bloquant un profit de 1 dollar l’action au cas où le prix de l’action retomberait.

Maintenant que nous avons expliqué ce qu’est un stop loss, il est temps de se pencher sur un outil similaire appelé « take profit ».

Un ordre de prise de bénéfices permet aux investisseurs de fixer une limite de profit dans laquelle la transaction est automatiquement clôturée, une fois que le prix de l’instrument atteint le taux spécifié.

Cet outil présente des avantages similaires à ceux du stop loss : il permet un meilleur contrôle du capital de trading, la gestion de plusieurs transactions et un « verrouillage » des profits une fois que le prix d’un instrument atteint un niveau spécifique.

Cependant, il présente le même inconvénient : il limite les profits potentiels et doit donc être utilisé avec prudence.

Pièges et risques du stop de protection

Pour un spécialiste du marché, gagner de l’argent avec les ordres de vente stop présents dans le carnet d'ordre est une pratique relativement courante.

Lorsque le stop loss est placé en dessous du plus bas des 2 ou 3 dernières semaines, en dehors de l’oscillation normale du marché et dans un marché calme, il peut arriver que le prix de vente baisse et touche l’ordre – pour ensuite se retourner immédiatement et remonter de 10, 20 ou même 30 pips.

Sur le graphique du jour, il est souvent possible de constater que l’ordre stop était le plus bas prix négocié pour la journée. Que s’est-il passé ?

L’ordre stop a été exploité par des vendeurs à découvert, par exemple, qui ont anticipé avec une précision raisonnable les niveaux clés où de nombreux stop loss ont été positionnés (généralement juste sous un point bas de 3 ou 4 jours pour sécuriser les profits).

Par cette opération, ils font chuter le marché grâce à une forte position puis grâce à l’exécution en cascade des stops de protection. Ensuite, ils prennent leurs bénéfices et clôturent leurs positions ce qui a pour effet de faire remonter le cours à son niveau d’origine.

Il peut donc se révéler intéressant, sur certains marchés volatils et dans certaines situations de tension, de placer l’ordre stop loss à un niveau légèrement plus éloigné du dernier point bas (ou haut selon le sens de la position) de façon à éviter ce piège.

Un ordre stop-loss est essentiellement un outil utilisé pour la planification des investissements à court terme. Il est utilisé lorsque l’investisseur ne veut pas subir la pression du contrôle d’un titre au jour le jour.

L’opération est déclenchée automatiquement et les limites sont décidées à l’avance. Cela peut se révéler très utile dans la gestion du risque pour tous types d’investisseurs.