En plus de votre inscription gratuite, recevez également :

Le plan d’investissement adaptable qui a permis à nos clients de réaliser en moyenne +120% de plus-values en 2023.

(d’une valeur de 250€)Stablecoin algorithmique définition

La finance décentralisée (DeFi) progresse dans les nouvelles tendances cryptographiques et a gagné des niveaux considérables d’attention ces derniers temps, entraînant dans son sillage les stablecoins algorithmiques.

À ce stade, la réflexion sur une liste algorithmique de stablecoins est tout à fait pertinente, compte tenu des moyens par lesquels ils peuvent attirer plus d’utilisateurs.

Les crypto-monnaies ont toujours été associées à une nature très volatile, associée à différents facteurs tels que les conditions du marché et la dynamique de l’offre et de la demande.

En revanche, les stablecoins ont complètement changé la donne en introduisant une variante stable des crypto-monnaies. Les stablecoins algorithmiques sont-ils vraiment stables ? Comment fonctionnent-ils ?

SOMMAIRE :

- Qu’est-ce qu’un stablecoin algorithmique ?

- Comment fonctionnent les stablecoins algorithmiques :

- Quels sont les avantages et les risques des stablecoins algorithmiques ?

- Stablecoins algorithmiques vs classiques : quelles différences ?

- 2 exemples de stablecoins algorithmiques :

Qu’est-ce qu’un stablecoin algorithmique ?

Un stablecoin algorithmique est une crypto-monnaie adossée à une monnaie réelle (USD, EUR). Par un système de stabilisation, le stablecoin algorithmique est calculé pour maintenir la parité avec sa monnaie de référence.

Il est important de noter que les stablecoins algorithmiques n’ont aucune association avec des garanties. Par conséquent, les monnaies stables algorithmiques sont également connues sous le nom de monnaies stables « non garanties ».

Les stablecoins algorithmiques sont décentralisées et visent à améliorer la stabilité des prix du marché grâce à une offre préprogrammée pour répondre à la demande d’actifs.

Ils utilisent des mesures de stabilisation prédéfinies et encodées dans les différents contrats intelligents d’Ethereum. L’algorithme qui se cache derrière les meilleurs stablecoins algorithmiques présente la programmation nécessaire pour augmenter l’offre d’une crypto-monnaie dans des positions déflationnistes.

D’autre part, il travaille également pour diminuer l’offre de stablecoins dans les situations impliquant une réduction substantielle du pouvoir d’achat.

Par conséquent, les stablecoins algorithmiques pourraient répondre à différents événements de marché par des mesures de stabilisation automatisées.

La conception des stablecoins algorithmiques les présente comme des crypto-monnaies décentralisées, intelligentes et réactives. Les stablecoins algorithmiques peuvent maintenir la transparence sur le réseau en offrant une certaine visibilité sur leur logique interne.

Comment fonctionnent les stablecoins algorithmiques :

L’épreuve décisive pour déterminer si une monnaie stable (algorithmique ou autre) fonctionne est simple : comment maintient-elle sa parité ?

Les concepteurs de pièces stables algorithmiques utilisent divers mécanismes pour aider la pièce à maintenir son ancrage.

Contrairement à la plupart des monnaies stables, ces mécanismes sont inscrits dans le protocole des monnaies stables algorithmiques et sont accessibles à tous sur la blockchain.

Vous trouverez ci-dessous deux modèles courants de pièces stables algorithmiques sans garantie, illustrés en supposant une valeur de référence de 1 $.

Les monnaies stables algorithmiques de rebasement manipulent l’approvisionnement de base pour maintenir la parité. Le protocole frappe (ajoute) ou brûle (retire) l’offre de la circulation proportionnellement à l’écart du prix de la pièce par rapport à la parité de 1 $.

Si le prix de la pièce est > 1 $, le protocole frappe des pièces. Si le prix de la pièce est inférieur à 1 $, le protocole brûle les pièces.

Les pièces sont frappées dans les portefeuilles des détenteurs de pièces ou brûlées de ceux-ci. Un second modèle, les monnaies stables à algorithme fractionnaire, devient de plus en plus populaire.

En partie algorithmiques, en partie garanties, les pièces stables algorithmiques fractionnelles visent à maintenir leur ancrage en combinant les meilleurs mécanismes des pièces stables « pures » non garanties et de leurs équivalents garantis. Frax Finance a été le pionnier de ce modèle.

Quels sont les avantages et les risques des stablecoins algorithmiques ?

Les stablecoins algorithmiques pourraient accroître la popularité des crypto-monnaies en tant que moyen d’échange pour les transactions financières et à d’autres fins.

Ces applications comprennent l’utilisation de pièces stables pour les échanges, leur utilisation pour faire fonctionner des DAO (organisations autonomes décentralisées) et la fourniture d’incitations aux détenteurs.

De la même manière que les banques centrales émettent de nouvelles pièces, les monnaies stables algorithmiques sont conçues pour augmenter ou réduire leur offre totale afin de maintenir leur ancrage.

Mais dans le cas des monnaies stables, ce sont les détenteurs de jetons qui bénéficient de la différence de prix et non une entité centrale. Un autre avantage serait l’utilité exacte du jeton.

Habituellement, ces stablecoins ne sont pas seulement un moyen d’échanger de la valeur, mais peuvent également être utilisés dans certains protocoles décentralisés. Le stacking de pièces stables est l’un des cas d’utilisation les plus populaires.

Les nouveaux investisseurs peuvent penser que les stablecoins algorithmiques sont peu risqués. S’ils sont certainement moins volatils que les crypto-monnaies populaires, il est important de se rappeler que les stablecoins algorithmiques ne sont soutenus par rien de palpable.

Dans le cas des stablecoins algorithmiques, leur conception vise à maintenir la stabilité des prix grâce aux actions des utilisateurs qui interagissent avec le système.

Toutefois, le mécanisme de contraction pourrait échouer, car les investisseurs ne sont pas incités à acheter les jetons secondaires qui pourraient faire remonter le prix du stablecoin à sa valeur fixe.

Il est possible que le stablecoin ne retrouve jamais sa valeur fixe. Cela se produira lorsqu’une quantité insuffisante du stablecoin sera brûlée et que les investisseurs continueront à le vendre. C’est ce qu’on appelle la « spirale de la mort ».

TerraUSD (UST) est un excellent exemple d’un stablecoin qui a récemment connu la spirale de la mort. Pour maintenir sa valorisation en USD, il utilise la crypto-monnaie native de Terra, LUNA, comme jeton secondaire.

Dès que le stablecoin algorithmique UST dépasse 1 dollar, les investisseurs le vendent au système et obtiennent des jetons LUNA en retour. Lorsque le prix de l’UST tombe en dessous de 1 dollar, les utilisateurs peuvent vendre des jetons LUNA et obtenir 1 dollar d’UST.

L’algorithme évaluera toujours l’UST à 1 dollar, quelles que soient les conditions du marché à ce moment-là. C’est une excellente incitation à l’arbitrage de crypto-monnaies, car la différence de prix peut générer un bénéfice.

Mais comme les utilisateurs ont perdu confiance dans le système Terra lorsque UST s’est déprécié, ces deux jetons se sont effondrés et les investisseurs ont été liquidés.

Certains autres risques sont similaires à ceux associés aux crypto-monnaies en général, notamment la sécurité et le stockage.

Les utilisateurs doivent les stocker sur un portefeuille de crypto-monnaies de confiance et n’utiliser que des plateformes d’échange réputées pour les échanges.

Stablecoins algorithmiques vs classiques : quelles différences ?

Les stablecoins sont des crypto-monnaies conçues pour conserver une certaine valeur par rapport à quelque chose d’autre, généralement une monnaie fiduciaire comme le dollar américain.

Parce que les stablecoins sont rattachés à une valeur attendue et stable, les investisseurs ou les traders les utilisent souvent pour rester sur les marchés crypto tout en se protégeant contre la volatilité des prix du marché.

La majorité des stablecoins visent à atteindre leur ancrage en utilisant une sorte de mécanisme de garantie. Les stablecoins en circulation sont adossés à des actifs dont la valeur devrait garantir la valeur du stablecoin (comme l’étalon-or).

La plupart des principales pièces stables, comme l’USDC et Tether (USDT), sont garanties par des actifs hors chaîne, comme l’USD, détenus par une entité centralisée comme une banque.

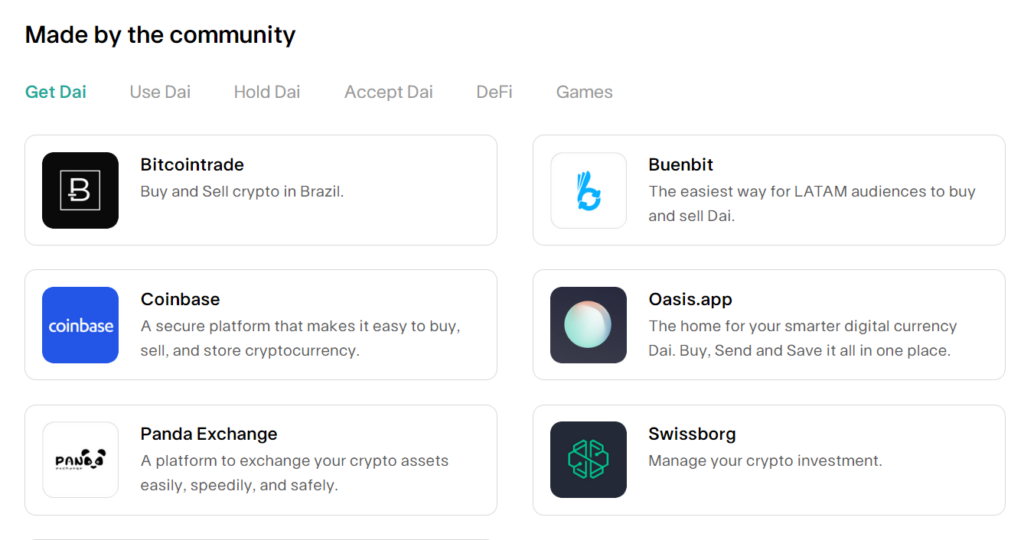

Cependant, les monnaies stables peuvent également être garanties sur la chaîne à l’aide de mécanismes décentralisés, comme c’est le cas avec DAI.

Les monnaies stables algorithmiques sont différentes. Ces monnaies stables, dans leur forme la plus pure, ne sont absolument pas garanties. Leur valeur n’est soutenue par aucun actif externe.

Au lieu de cela, elles utilisent des instructions ou des règles spécifiques aux algorithmes qui doivent être suivies (généralement par un ordinateur) pour produire un certain résultat.

Ces algorithmes sont optimisés pour inciter le comportement des participants au marché et/ou pour manipuler l’offre en circulation de sorte que le prix d’une pièce donnée devrait, en théorie, se stabiliser autour de la valeur de référence.

2 exemples de stablecoins algorithmiques :

Le premier et principal exemple parmi les monnaies stables algorithmiques serait DAI. Il s’agit d’un stablecoin efficace basé sur Ethereum dans la liste des stablecoins algorithmiques disponibles sur le marché en ce moment.

Le protocole Maker, ainsi que l’organisation autonome décentralisée MakerDAO, jouent un rôle crucial dans l’émission et le développement de DAI.

Par conséquent, il correspond au modèle automatisé et décentralisé fréquemment associé aux monnaies stables algorithmiques. La parité douce du prix du DAI par rapport au dollar américain est un avantage évident pour les utilisateurs.

Dans le même temps, le DAI est également soutenu par une garantie composée d’un mélange de nombreuses crypto-monnaies différentes.

L’autre jeton parmi les exemples de stablecoins algorithmiques qui peuvent être suivis est Frax. En fait, le protocole Frax est l’un des premiers processus et systèmes de stablecoins algorithmiques.

Il fonctionne comme une crypto-monnaie open-source et sans permission disponible entièrement en mode on-chain sur la blockchain Ethereum.

L’objectif principal du protocole Frax se concentre sur les stablecoins hautement décentralisés, algorithmiques et évolutifs.

Il peut offrir des services efficaces tels que la frappe et le rachat du stablecoin en plus du staking. Il est intéressant de noter que le protocole Frax utilise deux actifs stables différents, tels que le stablecoin Frax et le jeton de gouvernance et d’utilité Frax Shares.