En plus de votre inscription gratuite, recevez également :

Le plan d’investissement adaptable qui a permis à nos clients de réaliser en moyenne +120% de plus-values en 2023.

(d’une valeur de 250€)Récession économique 2020 : Tirer profit de certains actifs financiers 2/3

Dans la deuxième partie de cette série de trois articles portant sur le tour d’horizon de l’impact de la crise sur l’économie mondiale, Stradoji décrypte l’actualité et vous donne les clés pour mieux appréhender le comportement des instruments financiers dans ce contexte si particulier.

Une tendance inflationniste se dessine…

Le débat sur l’inflation refait surface.

Une augmentation des prix alimentaires est actuellement provoquée par la dislocation de l’offre et des chaînes d’approvisionnement.

Ainsi, la chute des exportations en provenance des pays étrangers, qui sécurisent leur consommation intérieure en préservant leurs stocks, entraîne mécaniquement une hausse des prix, notamment des produits locaux.

Par ailleurs, les coûts induits par la crise sanitaire, dans le cadre de la reprise des activités après la période de confinement, vont peser sur les entreprises.

Les achats d’équipements de protection, les frais de mise en œuvre des procédures de distanciation sociale… Tout cela a un coût.

…Pourtant, la tendance déflationniste de nos économies s’accélère

La déflation est générée par une baisse du prix des actifs qui en général décime toute activité d’investissement sur le court terme.

Les prix de l’énergie, particulièrement l’essence et le fioul, mais aussi le gaz, ont fortement baissé.

Cette diminution forte des prix vient compenser les dérives des prix alimentaires observées.

Une période déflationniste est également marquée par une hausse du chômage.

Dans la mesure où les pays créent moins de richesse, la récession va provoquer une vague de faillites, augmentant ainsi les licenciements.

L’augmentation massive du chômage aux États-Unis est un cas pratique édifiant : en quelques semaines seulement, le taux est passé du plein emploi (3,5%) à un taux jamais revu depuis les années 1950 (14,7%).

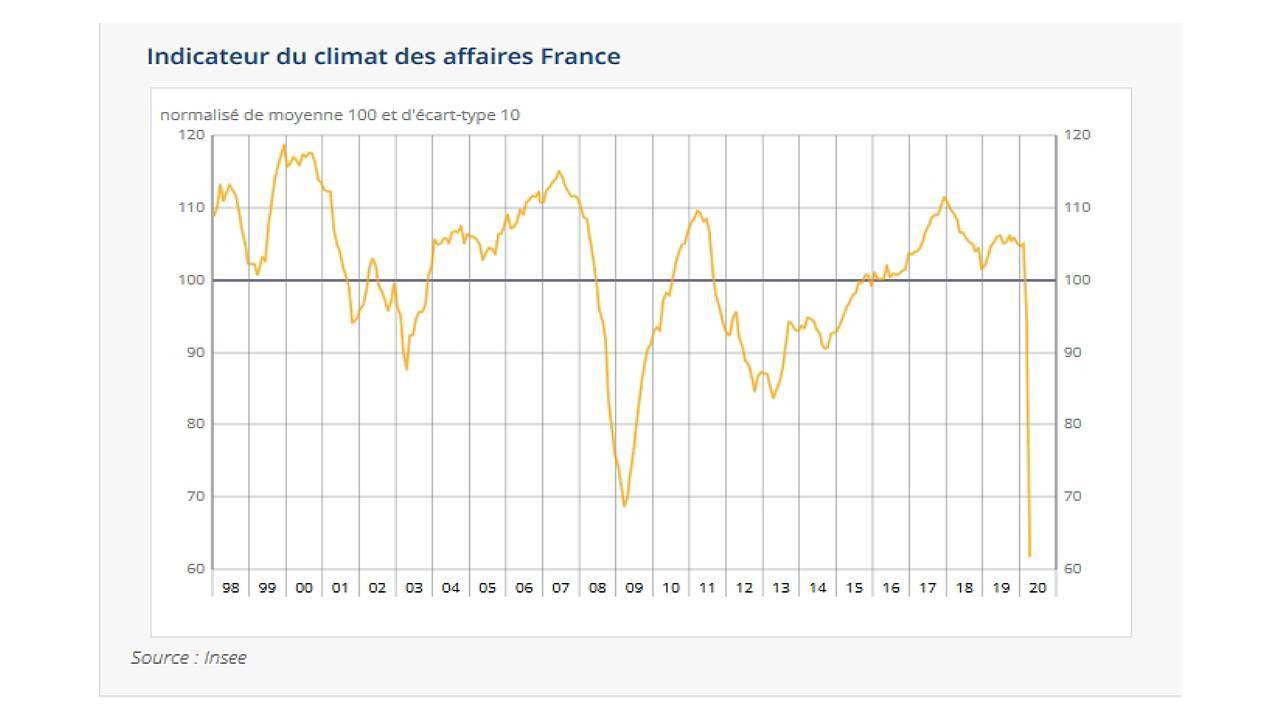

En France, les enquêtes sur le moral des investisseurs de l’INSEE d’avril 2020, notamment après la phase de soutien prodiguée par l’État dans le cadre du chômage partiel, anticipent une vague massive de licenciement.

Les entreprises ayant résisté ou ayant été soutenues au niveau national (aides publiques d’État en France), restent dans l’incertitude concernant la dynamique de la reprise post-confinement.

On voit mal dans ces circonstances comment les salaires ne pourraient pas stagner, voire baisser.

La baisse du pouvoir d’achat, corrélée à un fort taux d’endettement, entraînera une destruction de la demande.

Les prévisions sont d’ailleurs assez alarmistes en ce qui concerne la création de richesse des États, nous l’avons vu dans le premier article de ce dossier !

Les limites du « quantitative easing »

Les politiques expansives des grands argentiers (FED, BCE, Banque d’Angleterre), via le « quantitative easing », cherchent à soutenir et à relancer l’économie.

En période de récession, les liquidités injectées n’ont pas d’utilité économique.

Elles vont s’accumuler dans des placements et investissements financiers.

Et ainsi provoquer une hausse tendancielle de la valeur de certains actifs, mais de façon déconnectée de l’économie réelle.

Autrement dit, la planche à billets, et le déversement de liquidités permettent le rachat d’actifs et de dettes des États, mais ne donnent pas la possibilité aux agents économiques, tels que les ménages et les entreprises, d’investir efficacement dans l’économie réelle pour relancer la croissance. Ils préfèrent rembourser leurs dettes et épargner massivement.

Garder en tête un postulat simple : préserver avant tout son capital (puis réfléchir à la diversification)

Dans le cas d’un investissement, le plus important est de comprendre le comportement des actifs en fonction du contexte économique.

La déflation est une période caractérisée par une baisse des prix, des taux d’intérêt très bas, une absence de croissance économique, voire une récession.

Il s’agit d’une tendance durant laquelle il se produit une destruction de valeur par la baisse des prix.

Avant même la valorisation de son capital, l’épargnant devra avoir pour leitmotiv sa protection absolue !

Ainsi, faute d’opportunités ou en raison d’une situation économique anxiogène, ne pas investir peut constituer une véritable stratégie d’investissement.

L’épargnant pourra alors privilégier l’épargne, répartie sur plusieurs comptes bancaires, afin de sécuriser au mieux sa trésorerie.

LA « valeur refuge » !

Il existe certains actifs financiers, qui, en raison de leur statut de « valeur refuge » permettent de surmonter les crises avec une certaine confiance.

Bien entendu, l’or est L’instrument par excellence !

Le métal jaune dispose d’un historique qui justifie la confiance que les investisseurs et les épargnants mettent en lui.

Au plus fort des crises, le cours résiste, et le prix avance dans une dynamique haussière depuis de nombreuses années.

Son prix n’a fondu que de 12% au plus fort de la crise du Covid 19, en raison du besoin de liquidité des investisseurs.

De leurs côtés, les indices perdaient entre 20 et 30% de leurs valeurs.

Depuis, son cours s’est fortement redressé pour atteindre récemment un plus haut de 1 748 US$ l’once.

Son gain depuis le 1er janvier est de plus de 12%.