En plus de votre inscription gratuite, recevez également :

Le plan d’investissement adaptable qui a permis à nos clients de réaliser en moyenne +120% de plus-values en 2023.

(d’une valeur de 250€)Rapport financier d'une entreprise

Avant d’investir dans n’importe quelle entreprise, il faut déjà apprendre à la connaître.

Le seul moyen d’obtenir les informations dont un investisseur a besoin est donc de s’intéresser au rapport financier annuel de la société.

Sommaire :

À quoi sert le descriptif de la société ?

Si on ne connaît pas du tout l’entreprise, c’est la première étape.

Le descriptif rassemble certaines informations essentielles à l’investisseur, comme :

– Le type d’entreprise dont-il s’agit

– Quelles sont ses diverses activités ?

– Quels sont ses points forts qui la distinguent de ses concurrentes ?

– Quels sont ses projets sur le court, moyen et long terme ?

Ce descriptif est une sorte « d’entrée en matière », destinée à expliquer, en gros, qui est l’entreprise, d’où elle vient, et où elle va.

Cela permet d’obtenir une première évaluation sur les possibilités d’un futur investissement.

Mais attention ! Ces descriptifs ont tendance à ressembler parfois à une vision un peu trop idéalisée de l’entreprise.

Lisez entre les lignes, prenez les informations qui vous intéressent et passez à la suite : les chiffres.

Bilan passif

Il faudrait bien plus d’un article pour détailler chacun des chiffres présents sur un rapport annuel.

Ils ont tous leur importance, certes, mais quelques-uns sont à regarder en priorité par rapport aux autres.

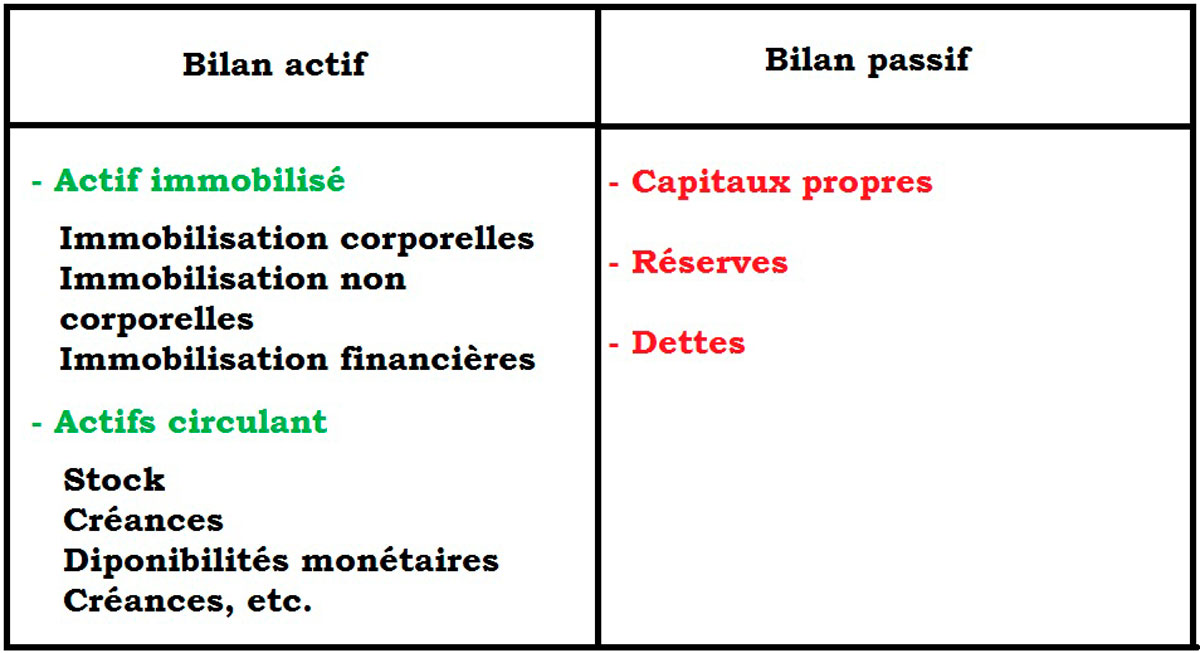

Les chiffres sont tout d’abord présentés et divisés en deux catégories principales : le bilan actif et le bilan passif.

Le bilan passif est divisé en deux grandes parties :

– les fonds propres :

Ils regroupent le capital provenant de l’entreprise elle-même et les réserves qu’elle a gardées de ses bénéfices nets annuels et qui n’ont pas été redistribués aux investisseurs

– Les dettes :

Toute entreprise a besoin d’investir. Pour éviter d’utiliser ses capitaux propres, une société a souvent recours à diverses sortes d’emprunts.

Ceux-ci peuvent être faits auprès des banques, mais aussi auprès des investisseurs par l’intermédiaire des obligations.

Cet endettement est fait d’emprunts moyen/long terme (ex : achat de véhicules, etc.), ou d’emprunt court terme (c’est le cas notamment des dettes contractées auprès des fournisseurs éventuels). Cette partie compte aussi les dettes fiscales, comme les dettes sociales.

Les investisseurs avertis ont l’habitude de faire un calcul rapide : total de dettes/total des capitaux propres.

Si le ratio ainsi obtenu est > 1, alors la société a plus de dettes que de fonds propres, ce qui peut, à la longue, avoir un impact non négligeable sur la rentabilité de l’entreprise (qui devra alors prendre des mesures pour inverser le résultat).

Bilan actif

Le bilan actif sert à voir de quelle manière la société a utilisé ses ressources financières (capitaux propres + emprunts).

Ces « dépenses » nécessaires à la vie de l’entreprise sont composées de deux catégories d’actifs.

– Les actifs immobilisés :

Cette classe d’actifs sert à faire fonctionner l’entreprise au quotidien.

Il peut s’agir des bâtiments, ou des véhicules, etc. (immobilisations corporelles), des investissements dans d’autres sociétés (immobilisations financières), ou encore des marques ou brevets appartenant à l’entreprise (immobilisations non corporelles).

– Les actifs circulants :

Ce sont les stocks, les placements financiers, ou encore les disponibilités monétaires (ex : caisse, compte en banque).

Comme leur nom l’indique, ce type d’actif « circule », c’est-à-dire que leur montant change constamment.

Avec toutes ces données, il est possible de calculer divers types de ratios pour s’assurer de la solidité de l’entreprise.

C’est probablement la partie la moins attrayante quand on veut investir dans une entreprise, mais elle reste indispensable : étudier un minimum ces rapports est essentiel pour tout investisseur long terme.

Récapitulatif

(Cliquez sur le graphique pour l’agrandir)