En plus de votre inscription gratuite, recevez également :

Le plan d’investissement adaptable qui a permis à nos clients de réaliser en moyenne +120% de plus-values en 2023.

(d’une valeur de 250€)Quelle assurance vie pour quel âge ?

Lorsque l’on est jeune, on pense souvent à tort, que l’on a tout le temps de penser à un placement tel une assurance vie.

Pourtant, plus l’assuré est jeune et plus il pourra tirer profit de ce type de placement car ce dernier s’adapte parfaitement à l’âge et à l’aversion au risque du signataire, et nous allons voir pourquoi…

Petit rappel sur l’assurance vie :

L’assurance vie ne sert pas uniquement à verser de l’argent au bénéficiaire de votre choix, lors de votre décès.

Si une part du contrat est bien décrite comme une assurance vie « en cas de décès », vous pouvez choisir une assurance vie « en cas de vie », c’est-à-dire que le signataire peut récupérer la totalité de ses versements à la date de fin du contrat, réalisés pendant toute la durée de celui-ci.

Cette possibilité différencie donc les contrats d’assurance vie de type prévoyance, de ceux de type épargne.

Cette épargne peut être constituée selon deux types de contrats :

• les contrats mono-support qui sont constitués uniquement d’un fond en Euros

• les contrats multisupport : qui sont composés d’un fond en Euros, et d’unités de comptes qui peuvent par exemple être des parts d’OPCVM

C’est notamment pour cela que l’on investira différemment selon son âge : plus jeune, les placements peuvent être plus risqués.

Plus vieux, l’épargne servira surtout comme un plan de retraite, avec par exemple la prévision du versement d’une rente.

Il sera possible de récupérer tout, ou une part de vos versements à n’importe quel moment, mais sachez que vous être imposé sur la somme retirée.

En revanche, au bout de 8 ans, seuls les cotisations sociales vous seront prélevées.

C’est donc encore une bonne raison de contracter très tôt une assurance vie.

Adapter son assurance vie à son âge et à son aversion au risque :

Les contrats multisupport, sont naturellement plus risqués que les contrats monosupport, puisque une part du capital dépend entièrement des marchés financiers.

Mais ils bénéficient également d’un rendement largement supérieur aux contrats monosupport (environ 3 % par an), plus sécurisés.

L’avantage de ces contrats, c’est qu’en plus de son âge, on peut les adapter à son aversion au risque.

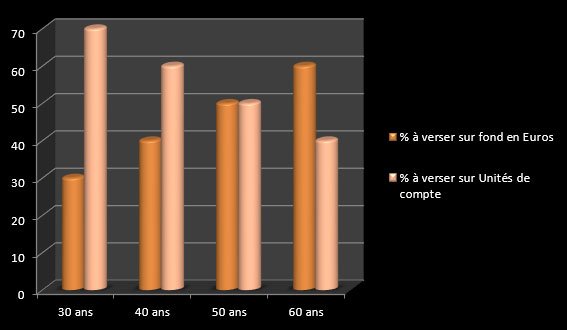

Par exemple, si l’on a la trentaine, les versements mensuels destinés à l’assurance vie seront en principe moins importants sur le fond en euros (environ 30 % de la somme totale du versement), que sur les différents supports d’investissement (qui récupèrent donc les 70 % restants).

Car même si sécuriser une partie de son capital reste essentiel, même à 30 ans, l’important est avant tout de tenter augmenter son capital de base.

Et en cas d’erreur, il est toujours temps de récupérer les pertes éventuelles.

Ensuite, vous pouvez par exemple recalculer cet investissement chaque année, en ajoutant

1 % au compte en Euros, et en diminuant d’autant les unités de compte :

assurance vie en fonction de l'age" title="répartition assurance vie en fonction de l'age"/>

assurance vie en fonction de l'age" title="répartition assurance vie en fonction de l'age"/>Choisir un mode de gestion adapté :

En dehors du montant des versements, il va bien entendu falloir gérer les lignes de vos unités de compte.

Si vous n’avez pas les connaissances nécessaires pour établir une stratégie d’investissement (comme c’est souvent le cas pour un premier investissement), vous avez la possibilité de choisir une gestion « pilotée ».

C’est-à-dire qu’un gestionnaire prendra en charge la gestion de vos investissements sur vos unités de compte, moyennant bien sûr des frais de gestion, et appliquera un plan adapté à votre âge et à votre aversion au risque tel que celui dont nous venons de parler.

Mais à moins que votre banquier fasse partie des perles à la fois honnêtes et compétentes (<1%), les choix d’arbitrage fait par l’organisme de gestion pilotée sont généralement mauvais voire très mauvais.

Je vous conseille donc fortement d’apprendre par vous-même à gérer votre contrat multisupport, via par exemple la formation Rentier Pro.