En plus de votre inscription gratuite, recevez également :

Le plan d’investissement adaptable qui a permis à nos clients de réaliser en moyenne +120% de plus-values en 2023.

(d’une valeur de 250€)Produits dérivés définition

Les produits dérivés sont des valeurs mobilières adossées à un produit dit « sous-jacent », de sorte que le prix du produit dérivé est une fonction du prix du produit sous-jacent.

Il s’agit donc d’un produit dont la valeur est dérivée d’une autre valeur.

Un produit dérivé est un contrat entre deux parties : l’une s’engageant à verser à la seconde un titre ou une somme monétaire à une date, pour une quantité et pour un prix tous trois spécifiques et convenus au préalable.

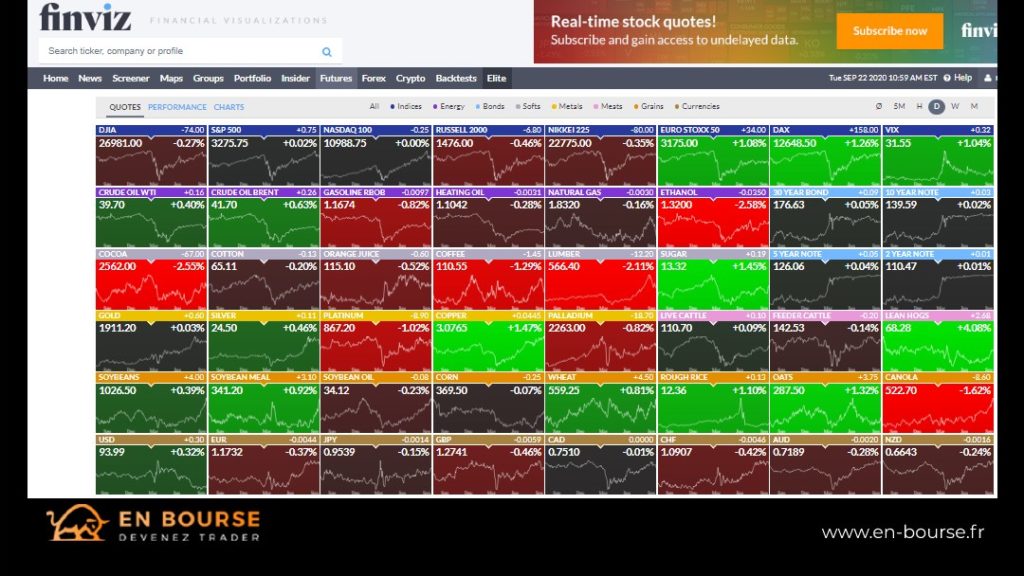

Les produits sous-jacents les plus communs sur lesquels reposent les produits dérivés sont les actions, les obligations, les matières premières, les devises, les taux d'intérêt et les indices boursiers.

Les produits de cette nature peuvent être échangés sur les places boursières principales ou sur les marchés de gré à gré, la seconde option présentant d’ordinaire des risques de défaut plus important.

Sommaire :

- Le fonctionnement et la valeur des produits dérivés

- Les inconvénients du trading de produits dérivés

- Les deux familles de produits dérivés

- Trader les produits dérivés : les contrats à terme « futures »

- Les contrats à terme : « forwards »

- Les options

- Les swaps

Le fonctionnement et la valeur des produits dérivés

Les produits dérivés sont employés à des fins de couverture d’un portefeuille ou à des fins spéculatives, en vue de profiter de la tendance dessinée par le marché des produits sous-jacents.

À l’origine, les produits dérivés ne concernaient que les devises. Ils étaient employés par les investisseurs internationaux afin de se couvrir contre les variations des taux de change entre devises. De nos jours, les produits dérivés concernent toutes les classes d’actifs.

Ainsi, un investisseur français qui aurait investi sur le marché américain s’expose aux variations des taux de l’eurodollar. Si le dollar perd en valeur relativement à l’euro, ses gains potentiels issus de ses investissements libellés en dollar verraient leurs montants fondre. Pour se couvrir contre pareille éventualité, l’investisseur peut recourir à un contrat à terme sur le dollar ou bien à un swap de taux de change.

Pour un trader désireux de profiter des variations de prix, les produits dérivés offrent l’avantage d’offrir des effets de levier particulièrement importants. Cela est dû au fait que l’achat d’un produit dérivé n’implique pas l’achat de son sous-jacent, lequel peut exiger une grande demande de marge.

Ainsi, les CFD, contract-for-difference permettent d’exploiter les variations de nombreux produits financiers sans acheter ces produits.

Il va sans dire que cet avantage des produits dérivés représente également son plus grand inconvénient pour les investisseurs et les traders ne disposant pas d’une bonne méthode de gestion des risques.

Les inconvénients du trading de produits dérivés

L’aisance d’utilisation d’un fort effet de levier présente en effet un risque important pour le particulier non averti.

Ajoutons que les traders et investisseurs particuliers ne sont d’ailleurs pas les seuls à commettre cette erreur. On se souvient notamment de l’erreur que commit Jérôme Kerviel sur des produits dérivés, laquelle coûta à la Société Générale 4,9 milliards d’euros en 2008.

Outre le double tranchant de forts effets de levier et le plus grand risque de défaut pour les produits dérivés échangés sur les marchés de gré à gré que nous mentionnons plus haut, ces produits financiers sont également sensibles à leur date d’expiration et le coût de maintien d’une position, mais ils sont aussi plus complexes à comprendre, et c’est pourquoi leur valorisation est plus incertaine que pour des produits financiers non dérivés.

Les deux familles de produits dérivés

Les produits dérivés se divisent en deux familles :

La première correspond aux produits dits « fermes ». Il s’agit d’engagements réels pris entre deux parties. On range typiquement les contrats à termes et les swaps dans cette famille de produits dérivés.

La seconde famille correspond aux produits optionnels. Celle-ci regroupe les options et les warrants. Ces produits dérivés donnent le droit d’acheter ou de vendre des actifs selon des termes déterminés à l’avance. Ces produits peuvent être appréhendés comme des sortes de « promesse » d’achat ou de vente sans l’obligation formelle de l’honorer ; c’est en cela qu’ils se distinguent des contrats « fermes ».

Dans ces deux grandes familles sont regroupés plusieurs types de produits dérivés :

Trader les produits dérivés : les contrats à terme « futures »

Un contrat à terme de type « future » est un accord explicite entre deux partis concernant la « livraison » d’un actif, dont la quantité, le prix et la date de livraison sont définis à l’avance.

Les futures sont standardisés afin d’en faciliter l’échange sur les places boursières, et les parties engagées sont contraintes de respecter leurs engagements.

En pratique, la « livraison » a rarement lieu et les parties engagées ne s’échangent que les valeurs monétaires dues.

Ainsi, un trader qui achèterait un contrat future sur le soja ne se verra pas livrer la quantité de soja correspondante à maturité du contrat, mais touchera simplement de la différence de prix entre le cours actuel du soja et le prix payé pour le contrat au moment de la transaction initiale. Soit un gain en cas de hausse du cours, et une perte en cas de baisse du cours.

Un contrat future peut par exemple permettre à une firme de confiserie de se couvrir contre une hausse du cours du cacao en achetant autant de contrats futures que nécessaire eu égard à l’utilisation de cacao qui est faite.

Un contrat future peut également être utilisé pour le trader qui souhaiterait exploiter les variations d’indices boursiers tels que le SPY ou le CAC.

Les contrats à terme : « forwards »

Les contrats forwards sont moins réglementés et standardisés que les contrats futures. Ils ne s’échangent pas sur les places boursières, mais de gré à gré.

L’intérêt d’un contrat forward est qu’il permet une plus grande souplesse dans les modalités de la transaction : les deux parties engagées peuvent ajuster à leur guise la quantité correspondant à chaque contrat ainsi que les conditions de livraison éventuelle.

Cette plus grande liberté contractuelle s’accompagne souvent d’un plus grand risque de défaut de paiement ou de livraison. En effet, si l’une des parties engagées se révèle insolvable, l’autre partie ne peut s’adresser à une chambre de compensation, comme pour les futures.

Les options

Les options sont semblables à bien des égards aux futures. Il s’agit là encore d’un accord entre deux parties à propos d’un actif, dont le prix, la quantité et la date d’échange sont prédéfinis à l’avance.

La différence essentielle est qu’une option offre le droit, et non l’obligation d’exercer la possibilité d’acheter ou de vendre le moment venu l’actif en question.

Il existe des options call, grâce auquel un trader peut spéculer sur la hausse d’un titre, ainsi que des options put qui permettent de spéculer sur la baisse d’un titre, ou bien de couvrir son portefeuille contre une chute éventuel de son portefeuille.

Par exemple, si un investisseur possède des actions achetées en moyenne au prix de 100 € et qu’il redoute une chute de leurs cours sans pour autant vouloir les vendre et ainsi laisser échapper le potentiel à la hausse, il pourra acheter des options put lui permettant de vendre ses actions à 100 € à maturité.

De la sorte, si le cours de ses actions chute à 70 €, sa perte sera compensée par le gain réalisé grâce à ses options. Si, en revanche, le cours de ses actions augmente, l’investisseur n’aura perdu que le premium des options, c’est-à-dire leurs coûts. Par ce procédé, les options peuvent servir d’assurance à l’investisseur.

Les swaps

Les swaps sont essentiellement des contrats d’échange de taux d'intérêt.

Ainsi, un trader pourra échanger un taux d'intérêt fixe pour un taux d'intérêt variable s’il pense que ce dernier augmentera, ou inversement s’il pense qu’il diminuera, et de la sorte empocher la différence entre les deux taux.

Dans le cas d’une société ayant procédé à des emprunts, cette dernière pourra se couvrir contre une variation des taux d'intérêt de ses emprunts en échangeant son taux de remboursement contre un autre au moyen d’un swap.