En plus de votre inscription gratuite, recevez également :

Le plan d’investissement adaptable qui a permis à nos clients de réaliser en moyenne +120% de plus-values en 2023.

(d’une valeur de 250€)Price Earnings Ratio définition

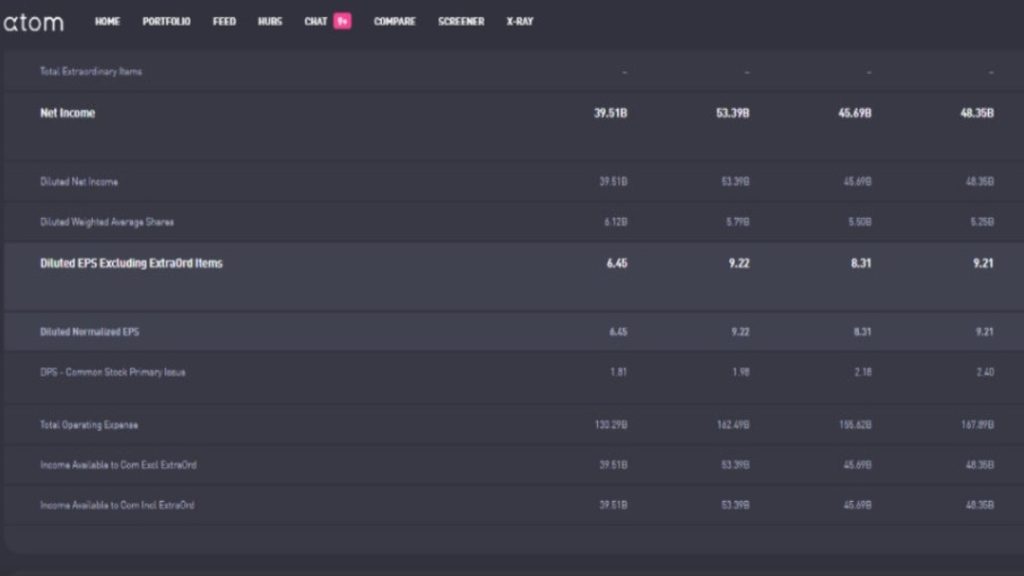

Le Price Earnings Ratio – P/E ou PER – est un rapport mathématique permettant de comparer le prix d’une action aux bénéfices (earnings) de son entreprise.

Sommaire

- Le principe et l’utilité du price-earnings ratio

- Comment interpréter le P/E

- Les limites du P/E pour l’investisseur

- Les limites du P/E pour le trader

Le principe et l’utilité du price-earnings ratio

Le P/E peut être utilisé pour comparer la valorisation d’une entreprise au cours du temps au regard de ses bénéfices, mais il permet également des comparaisons inter-sectorielle et intra-sectorielle.

Ainsi, le résultat obtenu après le calcul du P/E permet alors aux investisseurs de savoir comment une action (ou une société) est cotée relativement à la moyenne du marché ou du secteur d’activité. On pourra par exemple comparer le P/E de Microsoft avec ceux de ses concurrents dans le secteur de l’informatique, ou encore avec le P/E moyen des sociétés du S&P 500.

À l’aune de ces comparaisons, l’investisseur pourra déterminer si une société est sous-évaluée ou surévaluée relativement à ses concurrentes. À conditio, bien entendu que les produits offerts soient véritablement similaires : c’est ici que réside toute la valeur d’une appréciation qualitative, et non simplement quantitative, d’un marché.

On différencie le « P/E glissant », qui se base sur les chiffres des quatre derniers trimestres (bilan comptable pour les entreprises, ou valeur des cours pour les actions), du « P/E projeté », qui est une estimation des bénéfices potentiels sur l’année à venir.

Comment interpréter le P/E

Le ratio obtenu lors du calcul est généralement compris entre 5 et 40, mais peut varier selon le type d’entreprise et le secteur d’activité analysés. Toutes les entreprises non profitables n’affichent par définition aucun P/E, pour autant leurs actions s’échangent bel et bien. Quant aux valeurs plus spéculatives, notamment les valeurs des nouvelles technologies, leur P/E est parfois supérieur à 100.

Dans le cas d’une société, un P/E faible peut avoir plusieurs significations :

– Les investisseurs doutent de la croissance de l’entreprise

– L’entreprise est sous-évaluée

– L’entreprise appartient à un secteur d’activité stable qui présente une croissance faible, mais continue. Les compagnies de distribution d’eau ou d’électricité en sont des exemples.

En revanche, une action bénéficiant d’un faible PER est considérée comme bon marché. Elle représente pour l’investisseur un placement potentiel dont le cours pourrait évoluer à la hausse et donc, générer des profits.

Les limites du P/E pour l’investisseur

Le P/E est un système de comparaison apprécié des investisseurs pour sa facilité d’utilisation. Cependant il a quelques limites, notamment parce qu’il ne prend pas en compte l’endettement de l’entreprise, ni la gestion de sa trésorerie ou encore le management.

Il va de soi que le P/E utilisé isolément est de peu d’intérêt pour l’investisseur. Cet indicateur fondamental devra toujours s’inscrire dans une méthode d’analyse plus générale.

Les limites du PER pour le trader

De nombreux traders opèrent sur la base d’une stratégie exclusivement graphique et technique. Ils se fient aux prix des actions et à leurs volumes d’échange, ainsi qu’aux indicateurs que l’on peut construire à partir d’eux. Bien qu’il soit tout à fait possible d’être profitable en ne déployant que ce type de stratégie, nous sommes tentés d’enrichir nos approches en y incluant des facteurs fondamentaux pour développer un avantage concurrentiel nous distinguant des autres traders.

Le P/E est l’un des indicateurs fondamentaux les plus largement utilisés. Il doit une part de sa renommée à Benjamin Graham, l’un des pères de l’investissement dans la valeur.

Divisant le prix d’une action par le montant des revenus générés par l’entreprise, le P/E est censé nous permettre d’évaluer la cherté d’une action. À prix d’action égal, plus les revenus de l’entreprise sont élevés, plus le P/E sera faible. Et à revenus égaux, plus le prix de l’action sera faible, plus le P/E sera lui aussi faible.

Dans Security Analysis, Graham préconise de ne pas acheter d’action affichant un P/E supérieur à 16 afin de concentrer son attention sur les titres le moins chers relativement aux revenus générés par l’entreprise. En d’autres mots, à privilégier les actions au meilleur rapport qualité/prix.

À première vue, il serait tentant de combiner ce critère fondamental à l’analyse graphique afin d’en maximiser les résultats. En vérité, les traders qui se tiennent éloignés des actions aux P/E élevés ont moins de chances de réaliser des performances supérieures au marché.

William O’Neil et Mark Minervini ont montré par leurs analyses historiques que les actions offrant une performance extraordinaire présentent très souvent des P/E particulièrement élevés – supérieurs à 30 ou 40 – avant que leurs prix ne commencent leurs ascensions stratosphériques.

Les actions des entreprises à forte croissance potentielle s’échangent en effet à des prix supérieurs à ceux des entreprises de croissance faible et modérée, d’où leurs P/E nettement supérieurs. Les opportunités les plus prometteuses, les plus susceptibles de mouvements impulsifs à la hausse ont peu de chance de se trouver parmi les actions échangées « aux rabais », à faible P/E.

Un exemple parmi bien d’autres : Yahoo, entre juillet 1997 et décembre 1999. Son P/E avoisinait 1000 avant d’exploser à la hausse et il n’a cessé de croître durant son ascension.

Les investisseurs dans la valeur tels Graham et Buffet se tiennent prudemment à l’écart de ces titres. C’est ce qu’exige leur méthode d’investissement dans la valeur. Mais il existe de nombreuses stratégies, toutes différentes, mais chacune profitable.

Cette crainte des investisseurs dans la valeur offre aux traders une opportunité contrarienne.

Gardons toujours à l’esprit que le temps d’action de l’investisseur et celui du trader sont différents. Les outils de l’un peuvent être inappropriés pour l’autre et lui fournir de mauvais signaux.

En somme, pour le trader à la recherche de mouvements impulsifs de court et moyen terme, le P/E est un indicateur trompeur qui lui ferait manquer de nombreuses opportunités.