En plus de votre inscription gratuite, recevez également :

Le plan d’investissement adaptable qui a permis à nos clients de réaliser en moyenne +120% de plus-values en 2023.

(d’une valeur de 250€)La fiscalité en France. Partie 2/2 : optimiser

NON, malgré la photo polémique/marrante que j’ai choisie pour cet article, il ne s’agit pas de s’exiler en Russie 🙂

Enfin, vous pouvez bien sûr.

Mais si vous préférez rester en France, il y a (encore) des solutions.

En voici deux :

Préambule : l’optimisation fiscale

L’optimisation fiscale n’est pas réservée aux riches, et est un procédé parfaitement honnête, nécessaire même.

Il tend (le procédé) malheureusement à avoir une consonance péjorative : l’idée suinte discrètement par les pores des canaux de transmission officiels (école,grands médias, politiques…) et finit par s’imposer au fil du temps comme un réel tabou.

Un peu comme l’idée que les instituteurs -LÉGÈREMENT orientés politiquement…- nous enseignent : « l’argent ne fait pas le bonheur ».

Ou encore, l’absence TOTALE de l’évocation, dans tout le cursus scolaire, de entrepreneuriat comme voie professionnelle possible (métier = employé).

Fin de la digression.

La fiscalité des revenus du patrimoine est désormais au même niveau que ceux du travail.

Concrètement, on vous taxe le salaire que vous avez gagné, mais si vous essayez de le faire fructifier, on vous le retaxe une 2ème fois pour vous décourager…

(cf mon article précédent : comprendre la fiscalité)

Il est donc grand temps de s’en occuper !

Il ne faut pas croire que l’optimisation c’est quelque chose de « secret » ou compliqué.

Optimiser, c’est simplement allouer son capital disponible là où la pression fiscale est moins forte.

J’évoquerai toutes les possibilités dans ma prochaine formation « investisseur pro ».

En voici déjà deux très connues (pour la bourse), qu’on à tendance à sous-exploiter :

Le PEA :

Le PEA a échappé au tour de vis fiscal du nouveau gouvernement. Il serait dommage de s’en priver.

Comment ça marche ? Bref récap :

- Vous pouvez acheter ou vendre librement des actions et FCP de la zone euro.

- Vous ne pouvez pas faire de retrait (même partiel) du PEA avant 5 ans, sinon le PEA est clôturé.

Si vous n’aviez pas le choix,vous pouvez malgré tout en ré-ouvrir un ensuite, en repartant de zéro.

- Vous pouvez l’alimenter librement et progressivement jusqu’à 132 000 euros maxi.

Si des plus-values ou dividendes vous font dépasser ce montant, pas de panique rien ne se passera! Mais vous ne pourrez plus faire de nouveaux virements dessus.

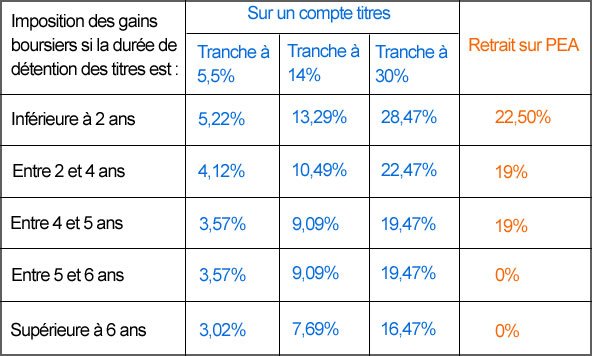

- Au moment du retrait, selon l’âge de votre PEA, vous serez progressivement de moins en moins imposé.

Au-delà de 8 ans il n’y aura AUCUNE imposition sur les bénéfices.

- Quelle que soit la durée de détention, vous devrez 15,5% de prélèvement sociaux sur les bénéfices, au moment du retrait.

Un article très bien fait sur le PEA :

http://droit-finances.commentcamarche.net/contents/impot-revenu-mobiliers/imp510-plan-d-epargne-en-actions-pea.php3

Plus vous l’ouvrez tôt, plus vite vous atteindrez le palier des cinq ans :

Ouvrez un PEA aujourd’hui si vous n’en avez pas. Alimentez-le régulièrement.

Pas demain, ou « un jour », pas de « il faut que je le fasse ».

Faites-le vraiment.

Le compte titres long terme :

Le compte titres, c’est le compte « de base » pour détenir des actions en direct.

Il sera ouvert par défaut chez n’importe quel courtier actions français sérieux (Boursorama, Fortuneo, Binck…).

Il n’est pas un véhicule d’optimisation fiscale en lui-même, mais si la durée de détention des titres est suffisamment longue, l’abattement fiscal est loin d’être négligeable.

- L’intérêt par rapport au PEA, c’est que vous pouvez investir sur n’importes quelles actions du monde, pas seulement la zone euro.

- Autre intérêt, il n’est pas limité à 132 000 euros. Vous pouvez l’alimenter autant que vous voulez.

- Enfin, si vous êtes faiblement imposé (tranche 5,5 ou 14% d’imposition), la taxation est très faible dès 2 ans de détention.

- En revanche, il faudra conserver les titres achetés, alors que le PEA permet d’acheter/revendre librement les actions à l’intérieur du compte du moment qu’on ne fait pas de retrait.

À mon sens le compte titres est idéal pour placer des actions ou fonds qui ne sont pas éligibles au PEA, dans une optique de rendement long terme.

De plus si vous débutez un patrimoine et êtes faiblement imposé, vous pourrez vous permettre de solder des positions dès 2 ans pour en acheter d’autres sans craindre un coup de massue fiscal.

Bilan chiffré:

PEA 2013" title="Fiscalité PEA 2013"/>

PEA 2013" title="Fiscalité PEA 2013"/>