En plus de votre inscription gratuite, recevez également :

Le plan d’investissement adaptable qui a permis à nos clients de réaliser en moyenne +120% de plus-values en 2023.

(d’une valeur de 250€)Morpho Labs : lending crypto et APY optimisés

Bien que son protocole Morpho soit encore à ses balbutiements, il n’en reste pas moins que Morpho Labs commence à faire parler de lui. Son innovation fait de lui un protocole DeFi intéressant.

Agissant comme une couche supplémentaire d’optimisation sur les protocoles Aave et Compound, son objectif tient dans le fait de maximiser les gains de ses utilisateurs autour d’un système de lending/borrow avantageux. Voici tout ce qu’il faut savoir sur ce protocole DeFi à fort potentiel.

Qu’est ce que Morpho le protocole DeFi français ?

Morpho est le protocole phare soutenu par la société Morpho Labs. Lancé en 2021, il est l’œuvre d’un étudiant français de 21 ans.

Ce protocole DeFi s’appuie sur un mécanisme de lending/borrow, traduit par prêt/emprunt, en peer-to-peer (P2P) et s’opère sur la blockchain Ethereum. Sur la base d’un système d’échange en direct, d’utilisateur à utilisateur, il fonctionne comme une couche supplémentaire des protocoles Aave et Compound.

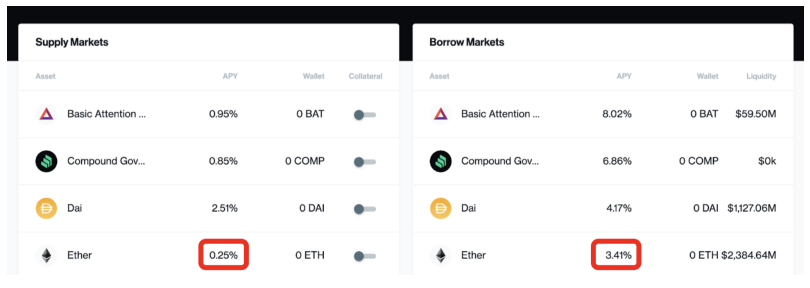

L’idée de Morpho vient d’un constat fait par son fondateur. En effet, en analysant les protocoles de prêts de la DeFi, il a constaté que le spread entre le taux d’emprunt et le taux de prêt était relativement élevé. En d’autres termes, il existe une différence significative entre le taux payé par les emprunteurs et le taux de récompense obtenu par les fournisseurs de liquidité.

Source : Morpho White Paper

Dans l’exemple affiché sur le Livre Blanc de Morpho Labs sur le protocole Compound, les fournisseurs de liquidité sur l’ETH obtiennent 0,25 % d’APY en récompense de leur effort. De leur côté, les emprunteurs doivent s’acquitter de 3,41% d’intérêts. L’écart est donc conséquent et cette observation est identique sur d’autres pools.

Or, dans un contexte de décentralisation et de suppression de tiers, les prêteurs et les emprunteurs devraient être en relation directe et les APY devraient être identiques d’un côté comme de l’autre. Il est donc étonnant d’observer un spread aussi important.

Cette différence, ce spread, n’est autre que le résultat du fonctionnement en Peer-to-Pool d’Aave et Compound.

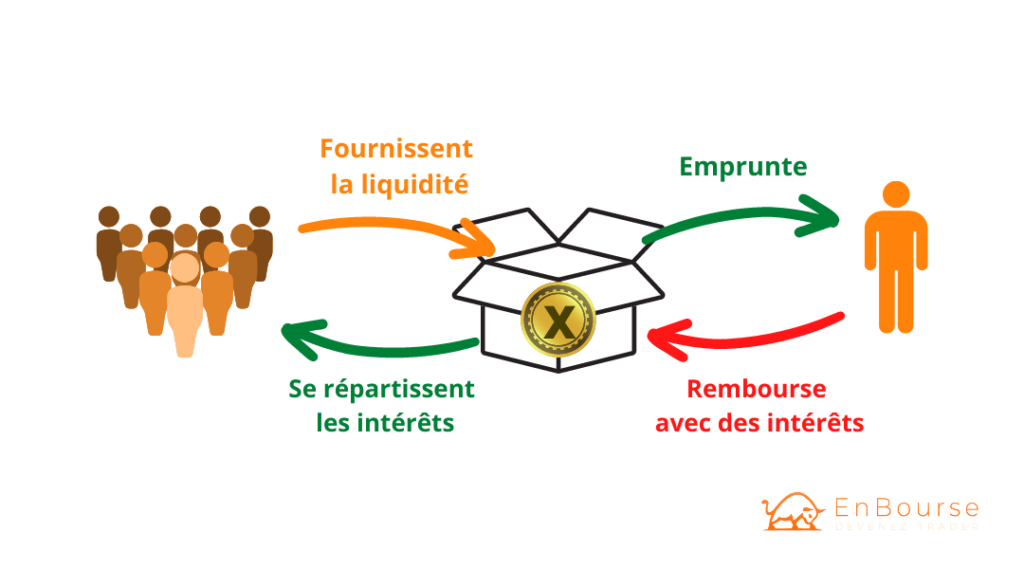

En effet, en suivant ce modèle, deux éléments essentiels sont à comprendre :

- Par définition, les utilisateurs ne sont pas en lien direct. Les fournisseurs de liquidité approvisionnent des pools. Les emprunteurs se servent dans le pool.

- Le protocole impose à l’emprunteur de fournir un collatéral afin de l’inciter à rembourser son prêt. Lorsque ce moment arrive, les intérêts qu’il paye sont réinjectés dans le pool puis redistribués proportionnellement aux fournisseurs. Ces intérêts sont socialisés.

En réalité, les pools fonctionnent comme des réserves de liquidité et la supply est, en théorie, toujours supérieure à celle de la demande d’emprunt. L’avantage majeur de ce mécanisme repose sur le fait que les parties prenantes ont la possibilité de reprendre leurs liquidités à tout moment.

Ainsi, les taux de prêt sont systématiquement inférieurs à ceux des emprunts. Ce qui pose deux inconvénients :

- Les fournisseurs de liquidité perçoivent des rendements diminués ;

- Les emprunteurs payent des intérêts très élevés.

Comment fonctionne le protocole de lending crypto de Morpho Labs ?

Un système gagnant-gagnant

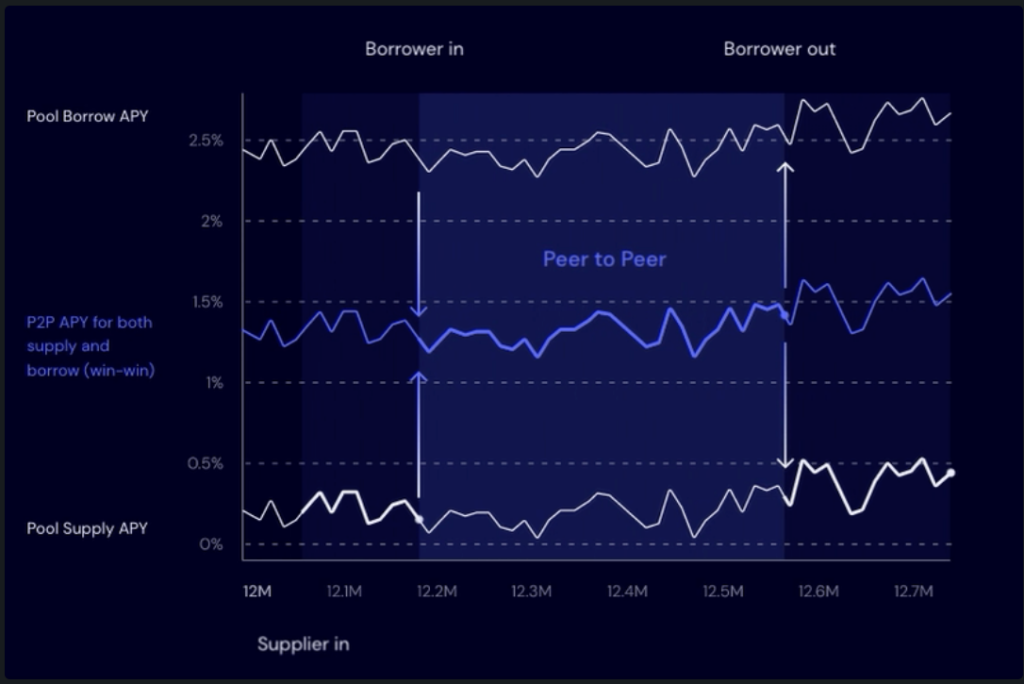

Le protocole Morpho de Morpho Labs intervient dans le but de réduire cet écart pour à terme le rendre nul. Dans cette optique, les emprunteurs et les prêteurs ont la possibilité d’obtenir les meilleurs taux d'intérêts. Les emprunteurs payent moins d’intérêts et les prêteurs gagnent plus.

Cette vision win-win (gagnant-gagnant) est assurée par un mécanisme innovant : le système de correspondance.

Comme son nom le suggère, la correspondance tend à appairer un fournisseur de liquidité avec un utilisateur emprunteur de manière dynamique.

Prenons un exemple concret.

L’utilisateur A souhaite fournir de la liquidité pour un montant de 10 cryptos X. Si aucun emprunteur ne peut s’appairer, alors le protocole de Morpho Labs déposera ses 10 cryptos X dans le pool sous-jacent.

L’utilisateur B intervient pour emprunter 10 cryptos X. Alors le protocole sortira les tokens de A du pool pour appairer les deux utilisateurs. Ils agissent ainsi en P2P, les intérêts payés par B seront automatiquement et totalement attribués à A. De cette façon, les intérêts ne sont plus socialisés et les deux parties optimisent leurs taux d'intérêts.

De même, chaque partie est libre de rompre l’appairage à tout moment sans contrainte.

Source : Docs de Morpho Labs

Un mécanisme de correspondance dynamique

Le système de correspondance fonctionne grâce à une liste d’attente de priorité on-chain. Elle permet de trier les utilisateurs en fonction du montant qu’ils souhaitent prêter ou emprunter.

Ainsi, lorsqu’un nouveau fournisseur se présente, sa liquidité est automatiquement assignée au plus gros emprunteur en premier. Puis aux suivants jusqu’à ce que la totalité soit assignée.

Si nous reprenons l’exemple de l’utilisateur A et de ses 10 tokens X. Ces jetons seront assignés dans un premier temps à l’utilisateur B qui souhaite emprunter 6 tokens. Puis à l’utilisateur C qui emprunte 3 jetons. Enfin à D qui souhaite 1 jeton.

La réciproque est également vraie. Lorsqu’un emprunteur établit sa demande, il sera assigné au plus gros fournisseur en priorité puis aux suivants jusqu’à ce que sa demande soit comblée.

En agissant en Peer-to-Peer, les taux d'intérêts sont identiques de part et d’autre. Ils sont ainsi optimisés pour chaque partie prenante.

Ce système induit une forme de concurrence puisque l’assignation dynamique favorise les utilisateurs les plus impliqués.

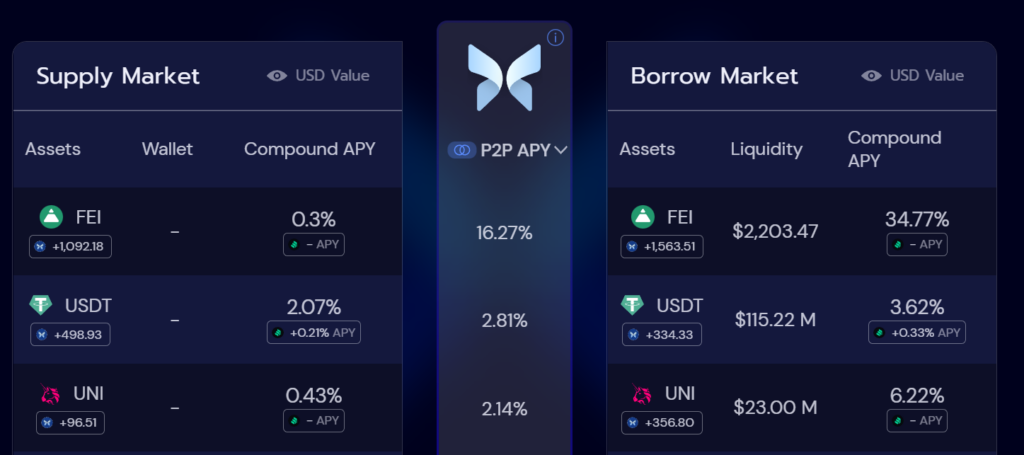

Les taux d'intérêts sont établis par le protocole de Morpho Labs qui se base sur les taux fournis par les protocoles sous-jacents pour être efficaces et compétitifs.

Quels rendements espérer grâce à Morpho Labs ?

Comme nous l’avons vu, les récompenses dues aux prêteurs sont directement payées par les emprunteurs. Rappelons toutefois que le protocole de Morpho Labs agit comme une couche supplémentaire sur les protocoles sous-jacents Aave et Compound. Ce sont ces plateformes qui distribuent donc les récompenses.

Morpho accumule automatiquement les récompenses pour le compte de ses utilisateurs, lesquels peuvent les réclamer à tout moment comme sur n’importe quel protocole DeFi.

Bien sûr, le protocole Morpho n’atteint pas encore les APY proposés par des protocoles populaires comme Beefy ou encore Yearn Finance. Il agit davantage comme un bien public dont la mission est de rendre les rendements crypto plus justes.

Ainsi, ses APY dépendent des protocoles sous-jacents et sont définis pour que chaque partie prenante bénéficie d’avantages optimisés sur un modèle gagnant-gagnant.

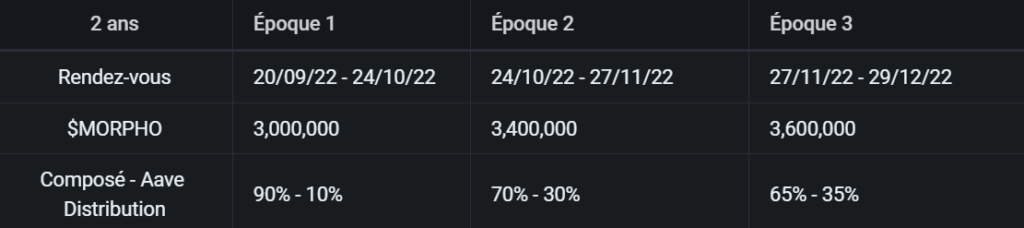

Morpho Labs distribue également ses propres tokens MORPHO à ses utilisateurs en guise de récompense. Bien que les lignes directrices du tokenomics ne soient pas encore totalement dessinées, Morpho Labs a dévoilé que la supply maximale atteindra 1 milliard de jetons.

Le rôle du token MORPHO fournira dans le futur un pouvoir de gouvernance dans la structure Morpho DAO. Cette dernière déterminera l’évolution du protocole. Elle statuera régulièrement sur le montant des récompenses distribuées.

Morpho Labs a défini un calendrier de distribution sur les 2 premières années de son existence. La première année se termine le 20 septembre 2022 avec une allocation totale de 5 millions de tokens sur un peu plus de 3 mois.

Cette première étape marque le développement du protocole mais également le développement marketing visant à le faire connaître.

Le deuxième et dernière période permettra à Morpho de terminer sa pleine décentralisation. Cela implique de lancer Morpho DAO et consolider le système de gouvernance associé.

Source : Docs Morpho Labs

Le protocole de Morpho Labs ne rivalise pas encore avec les grands agrégateurs de rendement de la DeFi. Toutefois et malgré son jeune âge, le projet a trouvé une niche intéressante qui séduit de plus en plus d’adeptes.

Dans un contexte de bear market, Morpho Labs a réussi à lever près de 18 millions de dollars dans un tour de financement qui s’est achevé en juillet 2022 avec la participation notamment de a16z crypto.

Il n’aura donc pas de mal à déployer son protocole et à attirer de plus en plus d’utilisateurs.