En plus de votre inscription gratuite, recevez également :

Le plan d’investissement adaptable qui a permis à nos clients de réaliser en moyenne +120% de plus-values en 2023.

(d’une valeur de 250€)Stablecoins

L’écosystème des crypto-monnaies s’étend d’année en année (2500 milliards de capitalisation à l’heure où sont écrites ces lignes). Toutefois cette expansion n’est pas linéaire et les investisseurs sont soumis à une forte volatilité.

Pour stabiliser ce système et le rendre viable les stablecoins sont devenus indispensables. Ils sont devenus depuis plusieurs années maintenant la pierre angulaire d’un écosystème qui tend à devenir incontournable.

Sommaire :

- Qu’est ce qu’un stablecoin ?

- Comment sont créés ces stablecoins ?

- Liste des principaux stablecoins

- Les avantages que l’on peut en tirer

- Les risques inhérents aux stablecoins

Qu’est ce qu’un stablecoin ?

Les premiers stablecoins ont été créés en 2014, avec notamment la naissance de celui qui est encore et toujours le numéro 1 du marché : le Tether.

Ce sont des tokens qui visent à répliquer de manière très stable la valeur d’un sous-jacent monétaire, le plus souvent le dollar.

En effet, avec la volatilité accrue des crypto-actifs la création d’un token stable et non soumis à l’offre et la demande du marché est apparue nécessaire.

Aujourd’hui les concurrents de Tether sont nombreux sur ce segment, et le marché des stablecoins a littéralement explosé en 2021 avec plus de 2,7 trillions de volumes d’échanges sur les deux premiers trimestres 2021.

Ils sont initialement échangeables sur le réseau Ethereum, mais de plus en plus de blockchain d’infrastructure permettent de les échanger : la Binance Smart Chain, Solana, Tron pour ne citer qu’elles.

Comment sont créés ces stablecoins ?

Il existe différentes manières de créer des stablecoins.

-La première et la plus répandue c’est la création du token par une entreprise privée. Ce sont très souvent des entreprises en lien étroit avec l’écosystème crypto, notamment des exchanges.

L’entreprise encaisse les monnaies fiduciaires ($) de gros clients et créé en retour le même nombre de stablecoins pour ces clients.

Ce sont ensuite ces premiers porteurs qui commencent à alimenter le marché secondaire sur les exchanges pour que tout le monde puisse se les échanger.

La stabilité des 1$/1 token est rendue possible par l’arbitrage de ces gros investisseurs qui interviennent lorsqu’il y a un excès à la hausse ou à la baisse du prix du token sur l’exchange.

Ainsi ce genre de stablecoin ne varie que rarement au-delà de 5% des 1$ qu’il vise à répliquer.

-La seconde façon de générer des stablecoins est d’utiliser une crypto-monnaie existante comme collatéral à la place d’une monnaie fiducière.

Ici il va s’agir de déposer des tokens (ether reste la référence) dans un protocole décentralisé pour en échange recevoir un stablecoin équivalent à 1$.

Il faut déposer plus de valeur en ether qu’on ne veut en obtenir en stablecoin. La volatilité de l’ether étant forte il est en effet nécessaire d’avoir une marge pour pouvoir absorber les fluctuations du marché.

-Enfin, un stablecoin peut aussi s’établir sans collatéral, même si cela reste la solution la moins utilisée.

Dans ce cas précis c’est un algorithme qui gère la production monétaire du token afin de garantir sa stabilité.

Concrètement, les smart contracts vont émettre des tokens quand le prix monte trop et en racheter lorsqu’il baisse.

Ce n’est clairement pas pour le moment la solution la plus stable et la plus répandue sur ce large marché.

Liste des principaux stablecoins

Parmi ceux qui utilisent des monnaies fiduciaires en collatéral on retrouve :

–Le Tether (USDT) qui reste LE stablecoin le plus utilisé et le plus répandu. Il est émis par la société Tether.

–Le Binance usd (BUSD) avec à sa tête l’un des exchanges leaders du marché.

–L’USD Coin (USDC) créé conjointement par Circle et Coinbase.

–Le Paxos (PAX) émis par la société du même nom.

–Le Gemini Dollar (GUSD) popularisé par la société d’exchange Gemini.

Pour ceux utilisant d’autres cryptos en collatéral on peut citer :

–Le Dai (DAI)

–Le Synthetix (SUSD)

Enfin, en voici deux répliquant le cours du dollar de manière algorithmique

–Terra (UST)

Les avantages que l’on peut en tirer

Les stablecoins permettent de résoudre plusieurs problématiques inhérentes aux-crypto-monnaies.

Leur première raison d’être est de rassurer les investisseurs en leur offrant de la stabilité.

En effet dans un écosystème où il n’est pas rare de voir un actif prendre 100% en deux semaines et reperdre 50% la semaine suivante, les stablecoins offrent la possibilité de couvrir son portefeuille contre la volatilité.

Ils ont aussi pour effet de faciliter l’exposition au dollar, pour des particuliers qui vivent en Europe par exemple il n’est pas toujours simple d’obtenir un compte multidevise.

Autre argument de poids : ils sont beaucoup plus facilement traçables que des monnaies fiduciaires classiques. En effet, contrairement à un reproche qui leur est souvent fait la blockchain permet de retracer tout l’historique d’un token.

Ensuite l’un des gros points forts de cette technologie très récente c’est qu’elle peut être rémunératrice pour ceux qui la maîtrisent. Avec l’émergence de la DeFi (finance décentralisée) ces dernières années beaucoup de solutions de rendement s’offrent aux investisseurs cryptos.

Il est ainsi possible d’emprunter et de prêter à une blockchain, et via des mécanismes de compilation on peut prétendre générer 5 à 15% par an sans risque de volatilité.

On peut aussi atteindre des rendements similaires voire plus élevés avec le liquidity provinding/farming. Il s’agit en fait de « bloquer » deux tokens différents pour participer à la liquidité d’un exchange décentralisé et permettre aux utilisateurs de s’échanger des crypto-monnaies sans intermédiaire.

Attention toutefois, il faut bien comprendre maîtriser ce domaine et les risques inhérents à ce genre d’utilisation, notamment le risque d’impermanent loss.

Dernier avantage mais non des moindres : les stablecoins permettent de limiter son imposition, pour le moment tout du moins. En effet, tant que l’investisseur ne constate pas de plus-value en convertissant une crypto en monnaie fiduciaire il n’est pas imposé.

Le stablecoin étant une crypto-monnaie, son échange contre une autre crypto ne génère pas d’imposition.

Les risques inhérents aux stablecoins

Malgré cet engouement naissant, il faut garder à l’esprit qu’il demeure des risques liés aux stablecoins. A l’image de leur figure de proue Tether, ceux-ci sont parfois sévèrement décriés.

Pour commencer l’une des critiques souvent faites aux stablecoins « centralisés » c’est la qualité de leur collatéral. En effet, même si en théorie pour chaque stablecoin émis un dollar est mis en séquestre par la société émettrice, dans la pratique il convient de nuancer.

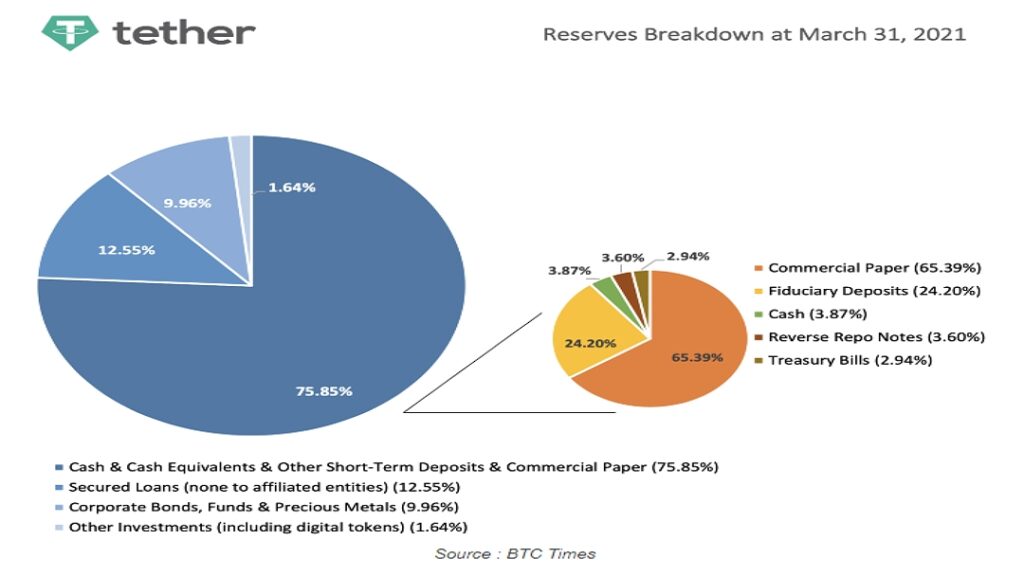

Pour l’exemple, si l’on prend Tether on se rend compte que 75% de son collatéral est détenu en commercial papers, c’est à dire des dettes de grandes entreprises.

Même si Tether est certainement l’un des cas les plus extrêmes, il faut bien garder à l’esprit que ces différentes entreprises émettrices ne détiennent pas uniquement des dollars dans une banque.

Elles utilisent très souvent des produits financiers telles que les dettes d’Etats, les dettes d’entreprises, voire des matières premières en tant que collatéral. Ce qui peut poser problème si un collatéral risqué venait à faire défaut.

Une autre critique souvent faite aux stablecoins les plus réputés est leur manque de décentralisation. En effet, ces crypto-monnaies sont émises par une société privée qui a donc la mainmise sur le jeton créé.

Cela entraîne un risque de contrepartie : si la société fait faillite ou même si c’est la banque qui détient le collatéral, alors les fonds ne sont pas garantis.

Les stablecoins utilisant un collatéral en crypto-monnaie ou un algorithme ne rencontrent pas ce genre de soucis, mais d’autres risques existent. Il peut y avoir une défaillance sur les smart contracts entraînant une perte des fonds ou bien une instabilité du token en lien avec la volatilité du collatéral.

Enfin, dernier doute qui plane sur les stablecoins : l’attention grandissante des régulateurs qui tendent à vouloir réglementer de plus en plus le secteur. Effectivement, les Etats et les banques centrales voient d’un mauvais œil ces crypto-monnaies qui pourraient saper leur souveraineté monétaire.

Par ailleurs, de plus en plus de projets d’envergure voient le jour dans le monde des crypto-monnaies. Notamment Facebook qui veut créer son propre stablecoin, avec son projet Libra finalement renommé Diem.

Il semble évident qu’un tel lancement pourrait avoir une portée colossale pour l’écosystème des crypto-monnaies, quand on sait que l’entreprise compte près de 3 milliards d’utilisateurs.

A lire aussi : Cryptomonnaies