En plus de votre inscription gratuite, recevez également :

Le plan d’investissement adaptable qui a permis à nos clients de réaliser en moyenne +120% de plus-values en 2023.

(d’une valeur de 250€)Krach boursier

Les marchés sont sujets à de perpétuelles fluctuations. Un krach boursier est une chute soudaine des cours d’une place boursière.

On parle le plus souvent le plus souvent de Krach boursier, mais les actifs financiers ne sont pas les seuls actifs susceptibles de subir de profonds chocs. Il existe ainsi des krachs immobiliers et des krachs pétroliers.

Les krachs témoignent d’un empressement des détenteurs d’actifs à s’en délester, prévoyant une poursuite de la chute. Cet empressement est parfois la conséquence d’une utilisation d’effet de levier trop importante.

Ainsi, et ce jusqu’à un certain point, le phénomène se renforce de lui-même : plus la tendance baissière est forte plus elle a de chance de continuer, donc plus il peut sembler intéressant de se séparer de ces actifs maintenant, quitte à les récupérer plus tard à moindres frais.

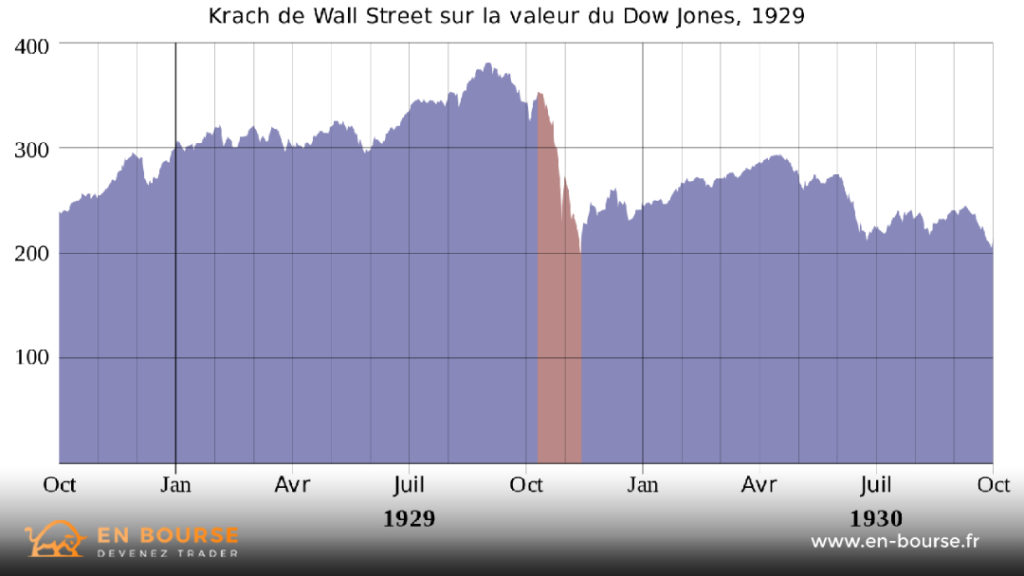

De nombreux krachs ont eu lieu tout au long de l’histoire économique de l’humanité. Le plus connu étant sans nul doute le krach de 1929 ayant conduit à la Grande Dépression. Quant au plus récent, il s’agit du krach dû à la crise sanitaire induite par la Covid-19.

De nos jours, en raison de l’intégration croissante des économies nationales en une économie mondiale, les krachs tendent à se répandre plus rapidement et plus profondément qu’auparavant.

On distingue un krach d’un marché baissier – ou bear market – essentiellement par la durée du déclin. Un déclin abrupt est un krach tandis qu’un déclin contenu grosso modo dans les bornes de la volatilité moyenne d’un marché est un marché baissier.

Sommaire :

Les causes d’un krach

Les causes immédiates d’un krach sont toujours psychologiques ; elles relèvent d’un pessimisme, d’une crainte soudaine partagée par de nombreux participants des marchés.

Les causes profondes sont quant à elle sujettes à de nombreux débats.

Nous pouvons cependant distinguer les causes endogènes des causes exogènes.

La propagation d’un virus, des cataclysmes naturels, de mauvaises récoltes sont autant de facteurs dits « réels », c’est-à-dire non financiers, au sens strict. On peut ainsi les qualifier d’exogènes (relativement au système financier).

En comparaison, une politique monétaire expansionniste dans des proportions démesurées, un défaut de paiement massif d’obligation d’État, et plus généralement tout facteur en rapport avec la monnaie ou au crédit est un facteur endogène.

Certains penseurs, qu’ils soient anticapitalistes ou interventionnistes, voient dans les krachs boursiers un phénomène inhérent à la vie ordinaire du capitalisme, de l’économie de marché. L’irrationalité des participants aux marchés condamneraient ces derniers à présenter irrémédiablement des périodes d’essors et de crises.

À l’inverse, les différentes écoles libérales jugent que ce sont tout au contraire les interventions étatiques qui en favorisent l’apparition, en particulier la manipulation de la masse monétaire et du crédit permise par l’existence d’un monopole de la production monétaire.

Ainsi pour les anticapitalistes et les partisans d’une intervention étatique, le krach de 1929 est la conséquence d’un capitalisme libéral, d’un marché libre laissé à sa propre impulsion, tandis que pour les libéraux, il est essentiellement tout à l’inverse une conséquence funeste des politiques inflationnistes menées par la Réserve fédérale durant la décennie 1920.

Amplifications et conséquences d’un krach

Les krachs sont amplifiés par l’utilisation d’effet de levier. Les investisseurs et les spéculateurs utilisant l’emprunt pour acheter plus d’actifs que ne leur permettent leurs fonds propres. Ainsi, lorsque les marchés baissent, leurs fonds propres peuvent se trouver largement anéantis.

Par exemple, pour des fonds propres s’élevant à un 1 million, l’utilisation d’un effet de levier de 5 permettra d’acheter pour 5 millions d’actifs. Cependant si le marché perd 20 % de sa valeur, l’ensemble du capital perdu sera de 5*0,2 = 1, soit la totalité des fonds propres considérés.

Voilà pourquoi un portefeuille employant un fort effet de levier ne peut se permettra d’acheter et de conserver ses titres quoiqu’il arrive. L’investisseur sera contraint de liquider ses positions en cas de fortes corrections, au risque de voir son capital se dilapider.

Les krachs présentent un aspect en cascade en raison de l’interconnexion et l’interdépendance d’une économie développée. Par exemple, durant un krach sur les actions, il est courant de constater également un krach sur l’or. Cela est principalement dû au besoin des investisseurs de respecter leurs appels de marge : ils liquident leurs positions sur l’or, afin d’injecter de nouveaux fonds propres dans leurs portefeuilles d’investissement en actions.

Souvent, un krach annonce un marché baissier pouvant s’étaler sur plusieurs mois, plusieurs années, et dans certains cas, plusieurs décennies. C’est par exemple le cas du Japon à la suite du krach boursier de 1990.

Les mesures d’un krach

On peut apprécier la nature et l’ampleur d’un krach en fonction de trois critères.

Le premier de ces critères est la nature et le nombre des classes d’actifs concernées pas ce krach. S’agit-il d’actions, d’obligations, de biens immobiliers, de crédits et de taux d'intérêts, ou encore de matière première ?

Le second critère est celui de la volatilité récente comparée à la volatilité moyenne historique, en particulier sur une base mensuelle. Ainsi, depuis le milieu du XIXe siècle, le CAC40 présente une vingtaine de cas où sa volatilité mensuelle a chuté de 15 % ou davantage. De manière typique, on qualifie de krach une chute d’au moins 20 % par rapport au précédent point haut.

Enfin, le dernier critère est le temps que met le marché à revenir à son précédent point haut. Ainsi, le krach de 2007 a abouti à la Grande Récession. Si l’on prend le Standard & Poors 500 pour indice de santé de l’économie américaine, cette récession aura duré jusqu’en mars 2013, date à laquelle le SPY a retrouvé son niveau de pré-crise d’octobre 2007.