En plus de votre inscription gratuite, recevez également :

Le plan d’investissement adaptable qui a permis à nos clients de réaliser en moyenne +120% de plus-values en 2023.

(d’une valeur de 250€)Jeudi noir de 1929 : explications

La Grande Dépression de 1929 commença officiellement le jeudi 24 octobre, désormais baptisé Jeudi Noir.

Cette date initie l’éclatement brutal d’une bulle qui conduira à la plus grande crise économique mondiale jusqu’à aujourd’hui.

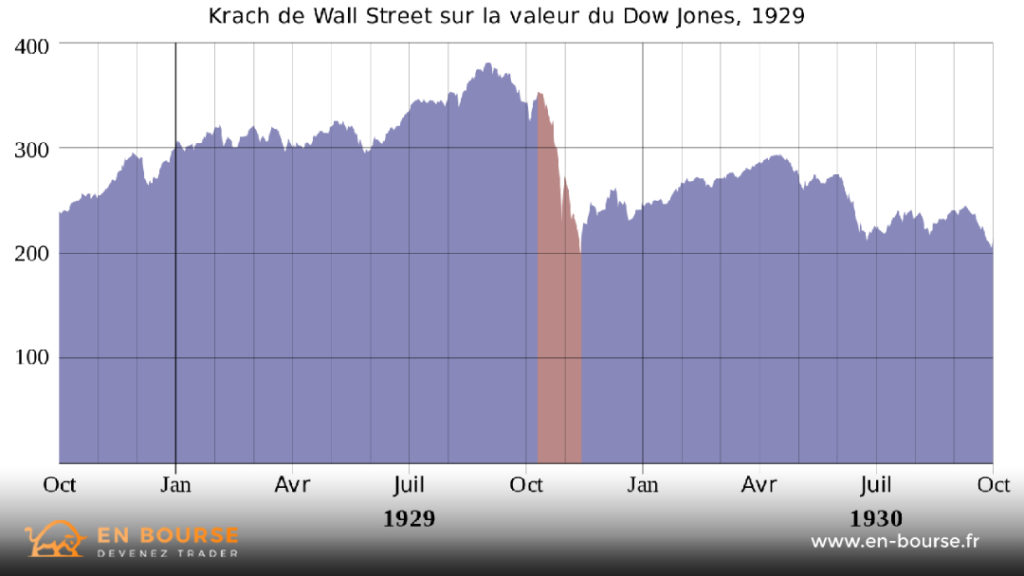

En ce jour fatidique, l’indice historique du Dow Jones plongea de 11 pour cent avec de forts volumes de transactions. Durant cette unique séance, le volume d’échanges fut en effet de près de 13 millions de titres, soit trois fois le volume moyen.

Les trois grandes banques de l’époque, Morgan Bank, Chase National Bank et la National City Bank of New York tentèrent de soutenir les cours en se faisant les contreparties d’un maximum de vendeurs afin de restaurer la confiance des investisseurs.

Toutefois, la reprise fut limitée et brève. La chute des cours de la bourse se poursuivit dès la semaine suivante et s’aggrava au point de perdre jusqu’à près de 90 % de sa valeur au plus fort de la Grande Dépression.

Ainsi, l’indice du DJIA – Dow Jones Industrial Average – mit presque 25 années avant de retrouver son niveau le plus haut antérieur à la crise.

Le Jeudi Noir sonne ainsi le glas des « Roaring Twenties« , les « années rugissantes », comme on baptisa par la suite le grand essor économique des années 1920.

Sommaire :

- Les signes avant-coureurs du Jeudi Noir

- Les causes du krach

- Les conséquences économiques et politiques du krach

Les signes avant-coureurs du jeudi noir

Avant même l’ouverture de la séance, en ce jeudi d’octobre 1929, l’inquiétude des investisseurs allait croissante : l’indice du Dow Jones avait déjà perdu 4,6 % le jour précédent et la presse s’en était déjà fait l’écho.

Ainsi, le Washington Post affichait cette une : « Huge Selling Wage Creates Near-Panic as Stocks Collapse » : Alors que les actions s’effondrent, une immense vague de vente conduit à une quasi-panique.

En outre, le cours de l’indice du Dow Jones avait déjà abandonné près de 20 % de sa valeur historique maximale de 381,2 $ le 3 septembre 1929.

De sorte que les conditions, tant au point de vue technique que psychologique, étaient propices à une poursuite de la baisse des prix. Et, en effet, le Dow Jones s’ouvrit à 305,85, pour perdre jusqu’à 11 pour cent de sa valeur en une séance.

Les causes du krach

Si les causes immédiates sont aisément perceptibles, il n’en va pas de même des causes profondes.

L’exposition causale ordinaire – et superficielle – est la suivante :

L’essor des années 1920, marqué par une production croissante tant en Europe qu’aux États-Unis, attira de nombreux investisseurs. À mesure que la croissance des valeurs boursières allait de l’avant, les investisseurs empruntèrent de plus en plus, augmentant par là même l’effet de levier utilisé pour leurs investissements.

L’enthousiasme gagna les investisseurs qui décidèrent d’acheter à crédit un grand nombre d’actions.

Voulant tirer profit de la hausse continue des cours, ils privilégièrent donc la spéculation aux placements à long terme : peu à peu, une bulle se forma.

Certaines banques allèrent jusqu’à investir l’argent de leurs clients sur le marché des actions sans leur en avertir, tout en utilisant un effet de levier conséquent. De sorte que les fonds propres des banques furent trop limités pour honorer les demandes des clients souhaitant retirer leurs épargnes.

Début 1929, la production industrielle commence à s’essouffler. Les actionnaires prennent soudainement conscience du danger et décident de se débarrasser de leurs titres avant de devoir les vendre à perte.

Mais il devient difficile de trouver des acheteurs et le déséquilibre entre l’offre trop importante et la demande quasi nulle entraîne immanquablement l’éclatement de la bulle.

Par conséquent, en moyenne, les clients ne purent retirer qu’un dixième de leurs dépôts. Cette limitation provoqua des inquiétudes légitimes qui participèrent bien entendu à une intensification de la ruée vers les banques, et aggrava ainsi le problème initial.

En d’autres mots, plus brefs, la spéculation et une prise de risque excessive seraient les facteurs qui, en s’accumulant, auraient fragilisé l’ensemble du système financier et mis en péril l’économie occidentale.

Cependant, un examen plus attentif nous révèle que le krach spectaculaire de 1929 a été précédé par 5 années de considérable expansion du crédit par la Réserve Fédérale américaine. Après un déclin des affaires économiques en 1924, la Fed entreprit en effet d’injecter 4 milliards de dollars dans le système financier.

Les conséquences immédiates furent – en apparence et à court terme – bénéfiques : les nouvelles liquidités provoquèrent une baisse artificielle des taux d'intérêt de marché, favorisant les affaires commerciales, en particulier par de nouveaux emprunts, d’investissement et d’hypothèques, ce qui permit à la structure de la production de s’étendre en dépit d’une demande réelle affaiblie.

En conséquence, cette politique monétaire expansionniste poussa les prix à la hausse, en particulier les prix des biens de production, de l’immobilier aux actions, en passant par les matières premières, dont les produits agricoles. Les signaux appelant à un réajustement à la baisse de la production furent ainsi voilés par l’interventionnisme étatique et monétaire.

Tout essor économique artificiel, provoqué par un accroissement de la masse monétaire (que cela soit sous forme de billets de banques ou de crédit) conduit à des distorsions dans les signaux économiques et perturbe de ce fait le processus d’équilibrage des marchés.

Les taux deviennent pour ainsi dire « erronés » : artificiellement bas, ils encouragent un surinvestissement au regard de la demande réelle. Tôt ou tard, ces distorsions doivent être corrigées. Or, plus les autorités monétaires tentent de prolonger cet ordre financier basé sur des fondations branlantes, plus la dépression qui doit nécessairement s’en suivre sera profonde.

Et en effet, la Fed cessa, comme elle devait tôt ou tard le faire, sa politique expansionniste au début de l’année 1929. Elle laissa les taux d'intérêt remonter à leur niveau de marché libre. Le prix des matières premières, notamment agricoles, commencèrent ainsi leur déclin dès le mois de juin 1929, et les affaires économiques en général à ralentir. La disproportion entre la production entamée et la demande réelle commença à se faire sentir.

Durant les quelques semaines de septembre et octobre 1929, les actions accusèrent une baisse. Confortés par un marché haussier déjà âgé de près d’une décennie, les investisseurs achetèrent d’abord massivement durant ces quelques semaines, souhaitant saisir ce qu’ils interprétaient alors comme une excellente opportunité d’achat.

Finalement, les investisseurs durent cependant se convaincre que ce qui avait d’abord semblé n’être qu’une simple correction mineure et une opportunité d’achat était en réalité un début de changement de tendance profond. Ils tentèrent alors de se délester d’un maximum de leurs titres en un minimum de temps. Ainsi surgit ce jour du 24 octobre 1929, le Jeudi Noir.

Les conséquences économiques et politiques du jeudi noir de 1929

En peu de temps, un grand nombre d’entreprises firent faillite, entraînant immédiatement l’augmentation du chômage.

Les investisseurs n’étaient plus en mesure de vendre leurs titres pour rembourser leurs prêts, et les acteurs privés étaient dans l’ensemble sur-investis et sur-endettés.

Piégé entre le non-remboursement des crédits et la chute de la valeur des actifs, le système bancaire s’écroula, incapable de compenser les pertes.

Finalement la crise atteindra l’Europe, qui devra attendre le début des années 1950, après avoir traversé un conflit mondial, pour voir son économie se relever durablement.

Loin de s’être abstenu d’intervenir dans l’économie, comme on l’accuse souvent, le gouvernement Hoover s’est opposé à de nombreux ajustements de marché qui auraient permis de limiter la profondeur et la durée de la crise.

Il s’opposa à la baisse des prix et des salaires, encouragea les municipalités à emprunter et à développer les travaux publics. Il limita de plus la fluctuation des prix des matières agricoles.

Enfin, le Smoot-Hawley Tariff Act renforça les mesures protectionnistes. Limitant l’entrée des biens extérieurs, les débouchés des produits nationaux s’en trouvèrent du même coup tout aussi limités.

Les défenseurs du protectionnisme d’alors (comme ceux d’aujourd’hui) ne comprirent pas que toute limitation des importations et en même temps une limitation des exportations.

Les marchés anticipèrent bien entendu les effets délétères de telles mesures protectionnistes : lorsque Hoover annonça qu’il signerait cette proposition de loi, le marché des actions chuta de 20 % en une journée.

Ainsi, bien loin d’avoir opté pour une gestion « laissez-fairiste » de la crise, c’est-à-dire libérale, laissant le processus de marché libre ajuster la structure de la production aux nouvelles données, le gouvernement américain opta pour une politique interventionniste.

L’un des grands avantages d’un marché libre, d’une économie de marché au sens strict, est sa capacité intrinsèque à s’ajuster en vertu d’un système des prix libres qui permettent de refléter, en dernières analyses, les véritables préférences des consommateurs.

Lorsque Roosevelt fut investi des pouvoirs présidentiels, il intensifia les mesures anti-libérales déjà prises par son prédécesseur, sous le programme de grande envergure nommé « New Deal ». Il encouragea une nouvelle expansion de la masse monétaire par le creusement des déficits publics, saisit les avoirs en or de nombreux citoyens américains et procéda à une dévaluation de 40 % du dollar.

Le Jeudi Noir est le symptôme d’un éclatement de la bulle qui marqua les années 1920.

Bulle spéculative générée par un appât du gain irraisonné et une prise de risque excessive pour les uns ; orgie d’argent et de crédit facile ayant conduit à de profondes distorsions du marché libre pour les autres, le constat théorique sur les causes véritables demeure en débat.

Toujours est-il que les niveaux d’appréciation des valeurs boursières étaient sans communes mesures avec la valeur dite intrinsèque des entreprises, telle que l’analyse fondamentale classique nous l’enseigne, en particulier au regard du déclin de la production et de la demande réelle et de l’endettement des compagnies.

Ce Jeudi Noir fut, à tout le moins, le catalyseur psychologique de la Grande Dépression : une chute brutale des cours qui inquiéta les investisseurs et provoqua, en raison d’un phénomène qui se renforce de lui-même, des inquiétudes et des troubles financiers allant de mal en pis.

Les ravages économiques qui ont suivi conduisirent les autorités publiques à instaurer de nouvelles lois réglementaires. Aux États-Unis, en particulier, la Grande Dépression favorisa auprès du peuple américain l’accueil favorable du New Deal de Roosevelt.

Certaines de ces lois, visant à réglementer les marchés financiers, ont encore cours aujourd’hui. Leur véritable bienfait demeure bien entendu sujet à débat.