En plus de votre inscription gratuite, recevez également :

Le plan d’investissement adaptable qui a permis à nos clients de réaliser en moyenne +120% de plus-values en 2023.

(d’une valeur de 250€)Investir dans les stablecoins : une décision judicieuse pour votre avenir financier ?

Depuis des années, les stablecoins jouent sur un paradoxe.

Utiles, ils sont pourtant très décriés et, à ce jour, aucun d’entre eux ne semble satisfaire pleinement les attentes des investisseurs cryptos.

Dans ce contexte, il peut être intéressant de se demander s’ils sont si utiles et, si oui, lequel choisir.

Doit-on être condamnés à se contenter du « moins pire » ou peut-on espérer voir apparaître un jour le stablecoin idéal ?

Dans cette nouvelle enquête, nous mesurerons leur utilité réelle puis nous analyserons les forces et les faiblesses des principaux stablecoins actuels. Enfin, nous vous donnerons la recette pour trouver LE stablecoin qu’il vous faut et ses opportunités d’investissement.

Ce que vous allez apprendre :

- Investir dans les stablecoins : entre recherche de stabilité et manque de confiance ?

- Peut-on considérer les stablecoins comme une opportunité d’investissement rentable ?

- Comment exploiter la stabilité des stablecoins en minimisant les risques ?

- Le choix du stablecoin : un choix crucial pour son investissement

Investir dans les stablecoins : entre recherche de stabilité et manque de confiance ?

Les stablecoins, également appelés crypto-monnaies stables, sont des actifs numériques qui visent à maintenir une valeur non volatil en se basant sur des actifs comme les devises fiat (généralement le dollar américain), l’or ou encore des actions par exemple.

Cet ancrage de stabilité offre un avantage pour les investisseurs qui cherchent à éviter la volatilité extrême associée aux crypto-monnaies.

En période de forte volatilité ou dans un contexte de marché défavorable, ils offrent une porte de sortie pour un retour en cash sans nécessairement retourner vers des fiats.

Les stablecoins jouent ainsi le rôle de ponts entre les monnaies fiduciaires et l’ensemble des cryptos.

En se procurant des stablecoins, les investisseurs n’ont plus besoin de convertir des euros ou des dollars en cryptos et inversement.

C’est un avantage fiscal non-négligeable puisqu’en France, par exemple, la taxation s’effectue lors de la conversion d’une crypto-monnaie en fiat.

Or, l’échange entre une crypto et un stablecoin n’est nullement taxé, le stablecoin étant considéré comme une crypto-monnaie comme les autres.

Ainsi, dans un bear market, le retour en cash avec des stablecoins reste un mouvement plus simple et moins coûteux.

Outre l’aspect stratégique, les stablecoins représentent une alternative de survie pour les populations vivant dans des pays aux conditions économiques difficiles, comme en Turquie par exemple.

Début 2022, une enquête du Wall Street Journal avait mis en lumière la multiplication des bureaux de « swap » en Turquie.

Les turcs pouvaient ainsi échanger des crypto-monnaies et se procurer du Tether (USDT) afin d’échapper à la forte dévaluation de la Lire turc.

Malgré les bénéfices qu’ils apportent, les stablecoins souffrent d’une image peu reluisante pour plusieurs raisons.

La première réside dans la faiblesse de la règlementation et de la régulation qui règne autour des cryptos stables.

Bien que les Etats tentent à définir les limites à leur utilisation, à ce jour, les stablecoins sont souvent considérés, aux yeux de la législation, comme des crypto-monnaies classiques.

La seconde tient du manque croissant de confiance qu’ils véhiculent.

Cette méfiance résulte de l’historique des forces en présence que sont Tether et Circle, deux acteurs majeurs en matière de stablecoin.

Le manque de fiabilité découle notamment du manque de transparence dont font preuve ses entreprises.

Un comble alors que les crypto-monnaies ont pour but d’apporter cette transparence qui fait défaut à la finance traditionnelle.

En outre, l’effondrement soudain et brutal de l’écosystème Terra, dont le stablecoin algorithmique UST représentait un pilier, a accentué et confirmé le sentiment de méfiance envers ce type de crypto-monnaie.

Afin d’apporter une solution, l’agence Moody’s a récemment annoncé le projet de créer un système de notation dédié au stablecoin.

L’évaluation devrait intégrer la transparence des réserves, mais aussi la structure des stablecoins afin de les classer suivant leur fiabilité.

Peut-on considérer les stablecoins comme une opportunité d’investissement rentable ?

Pourquoi assiste-t-on à une course au développement des stablecoins ?

Aujourd’hui, nous assistons à une véritable course contre la montre où le vainqueur sera le stablecoin qui cochera toutes les cases de la fiabilité et de la stabilité.

Ainsi, de nombreux projets fleurissent, certains plus prometteurs que d’autres.

En janvier dernier, Cardano a officiellement lancé le DJED, son premier stablecoin ancré à la valeur du dollar américain.

A la surprise générale, il s’agit d’un stablecoin algorithmique à l’instar de l’UST de Terra.

Ce type de jeton stable a été relégué au second rang après le crash de Terra, la plupart des acteurs du marché le jugeant trop peu sécurisé.

Toutefois, Cardano croit en l’avenir de son token puisqu’il a la particularité d’être surcollatéralisé. En d’autres termes, il est soutenu par deux tokens que sont le SHEN et le ADA de Cardano.

Dans un autre registre, plusieurs projets sont en cours de développement autour de privacy stablecoins utilisant des protocoles ZK-proofs.

Les privacy tokens existent déjà et connaissent actuellement un certain engouement.

Ces crypto-monnaies utilisent des techniques de confidentialité permettant aux utilisateurs de conserver leur anonymat, à la manière du cash, tout en utilisant la fiabilité des technologies blockchain.

Cependant, l’équivalent en stablecoin n’existe toujours pas.

Les opportunités de ce domaine sont donc infinies et pourraient faire émerger des projets intéressants.

D’autres projets aussi divers que variés sont à l’étude ou en développement.

Il est juste de se demander « pourquoi » alors que les stablecoins sont souvent décriés.

Tout d’abord, parce qu’ils sont pratiques et jouent un rôle central dans l’évolution du marché des crypto-monnaies.

Ils apportent la transparence, la rapidité et les faibles coûts liés aux technologies blockchain et bénéficient dans le même temps de la stabilité de leurs sous-jacents.

Ils représentent un maillon indispensable à l’adoption massive de crypto-monnaie, une passerelle de convertibilité qui permet de passer de l’un à l’autre sans problème de forte taxation.

Enfin, le domaine des stablecoins « fiables » est encore largement sous-exploité.

Les stablecoins en circulation à ce jour ne semblent pas satisfaire pleinement la plupart des investisseurs. Il s’agit de se contenter du « moins pire » pour réaliser ses investissements.

Pour preuve, à chaque crise, l’USDT, le stablecoin de référence, est remis en cause. Beaucoup se demandent s’il va se maintenir ou finir par se détacher de son ancrage et crasher.

Dans un contexte aussi méfiant, il est donc évident que de nombreuses places sont encore à prendre sur ce marché.

Les MNBC, une concurrence vraiment forte ?

Alors que le marché se développe et voit émerger de nouveaux stablecoins, les Etats et gouvernement entrent également en jeu.

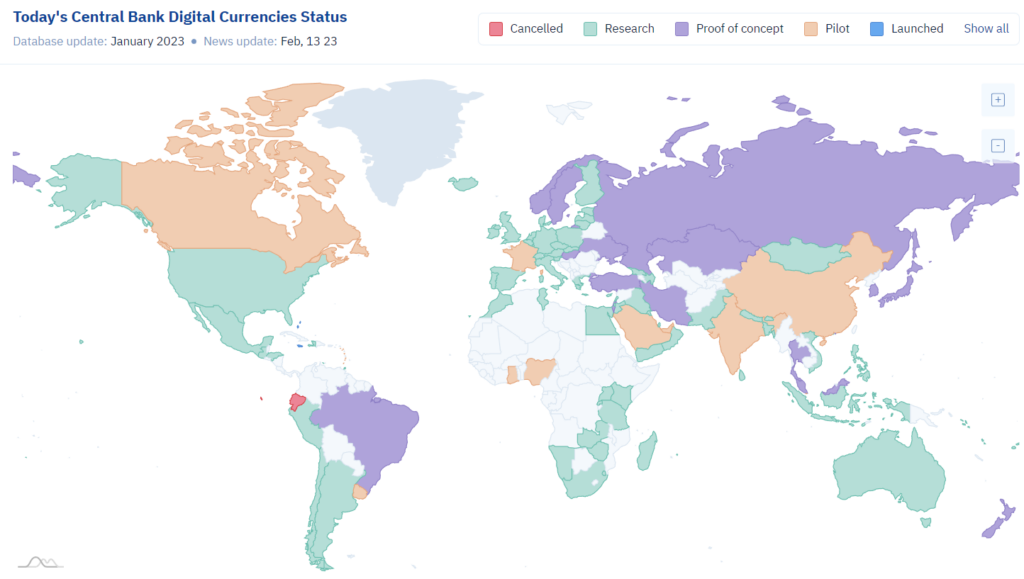

Rares sont les pays qui n’ont pas encore émis l’ambition de créer leur propre MNBC (Monnaie Numérique de Banque Centrale).

D’après la BRI (Banque des Règlements Internationaux), 85 % des banques centrales dans le monde travaillent ou ambitionnent de travailler à court terme sur un projet de monnaie numérique.

Source : CBDCTrackers

Afin de ne pas se laisser distancer par les technologies blockchain, les Banques Centrales comptent se positionner sur le marché.

Ainsi, nous avons déjà vu apparaître notamment le e-Yuan, le Yuan chinois numérique. En Europe, un euro numérique est en cours de développement et devrait voir le jour d’ici 2027.

Pour les Etats, l’objectif principal de ces MNBC est de conserver une souveraineté monétaire et un contrôle sur l’économie.

En effet, le recours aux actifs numériques tels que les stablecoins permet de contourner les régimes monétaires en place et le système de contrôle des changes.

Peut-on alors réellement qualifier les MNBC de menace pour les stablecoins et l’univers crypto ?

La réponse n’est pas évidente tant l’idée première de Satoshi Nakamoto, créateur de Bitcoin, était de pouvoir effectuer des achats via une monnaie numérique sans l’intervention d’un tiers à savoir une banque ou un Etat.

Certes, les MNBC profiteront d’une stabilité et d’une régulation légale et fiscale sans égale.

Toutefois, ce type de projet laisse apparaître de nombreux inconvénients qui vont à l’encontre de ce que les stablecoins et les crypto-monnaies en général offrent.

Tout d’abord, le fort contrôle étatique est un problème majeur.

Nous l’avons vu avec le e-Yuan, le gouvernement exerce un pouvoir fort sur cette monnaie.

Ces MNBC laissent à penser qu’elles ne sont d’ailleurs qu’une pièce de monnaie classique numérisée et traçable.

Ce contrôle pourrait d’ailleurs, dans des cas très extrêmes, devenir un outil de pression sur les populations qui pourraient se voir geler leurs avoirs.

Ensuite, la taxation dont elles feront sans doute preuve lorsqu’ils seront tous en place.

L’utilisation des crypto-monnaies et des stablecoins en particulier offrent une liberté que les MNBC pourraient contrôler.

Ainsi, les MNBC, bien que bénéficiant de la sécurité législative des Etats, ne peuvent concurrencer massivement l’adoption des crypto-monnaies et l’utilisation des stablecoins.

Les stablecoins restent les monnaies de référence en cas forte volatilité sur le marché cryptographique.

Le choix du stablecoin : un choix crucial pour son investissement

USDT, le leader controversé

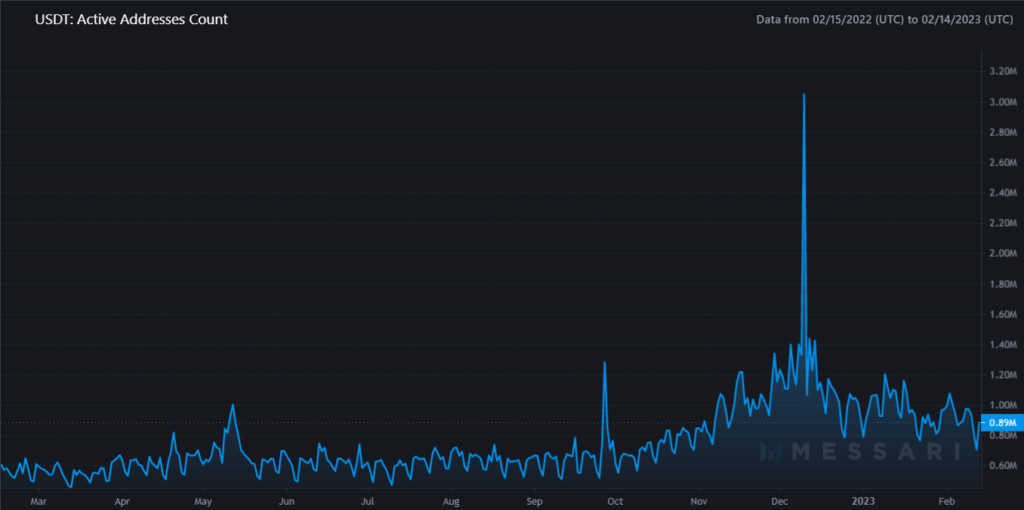

L’USDT fait figure de leader et même de référence sur le marché des stablecoins avec une marketcap de 68 milliards de dollars à l’heure où nous écrivons ces lignes.

Il se place ainsi sur la 3ème place toutes crypto-monnaies confondues, loin devant USDC, BUSD et DAI réunis.

En effet, le jeton stable émis par l’entreprise Tether joue ce rôle de valeur stable privilégiée pour l’ensemble de l’écosystème cryptographique.

Il bénéficie largement de son expérience et de sa longévité puisqu’il fut le premier stablecoin créé.

De ce fait, il est accessible sur la plupart des plateformes d’échange (Binance, GMX, Uniswap…).

Des outils comme TradingView utilisent l’USDT comme actif de référence dans ses cotations.

De plus en plus d’entreprises exploitent le stablecoin de Tether pour effectuer des transactions et construire leurs trésoreries.

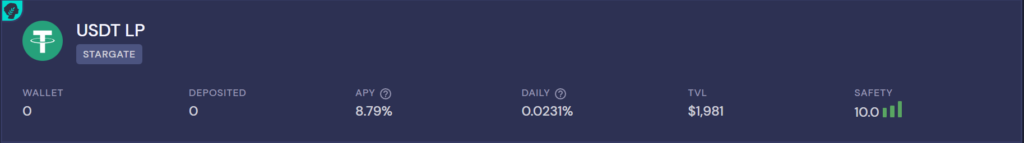

A ce titre, l’USDT est un jeton privilégié pour se positionner sur des plateformes de lending crypto et générer des revenus passifs, comme sur Aave ou Beefy par exemple.

Pour autant, il n’est pas toujours très apprécié des investisseurs malgré son statut.

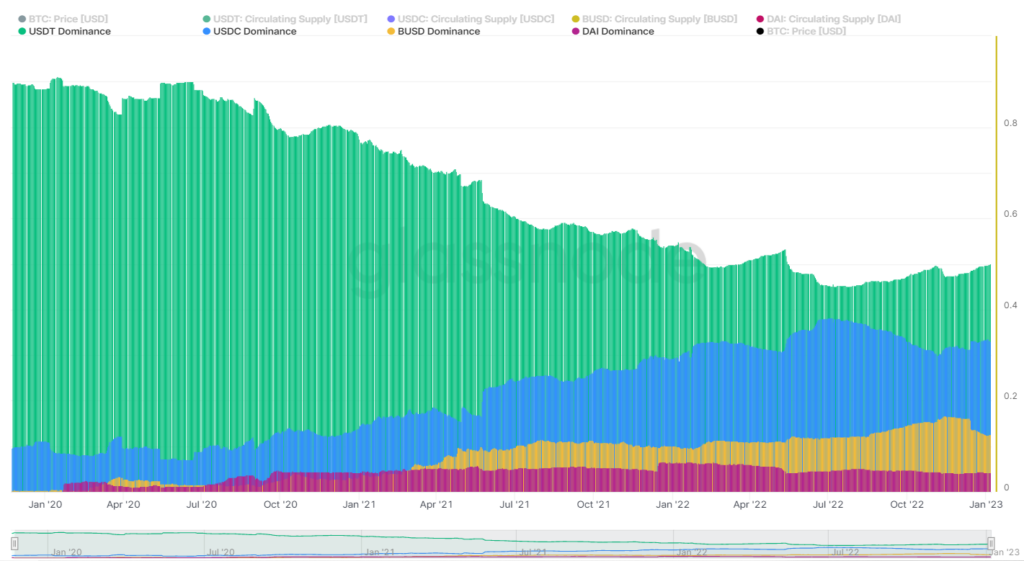

Sa dominance sur le marché est remise en cause au fil des années au profit de ses concurrents.

En position de quasi-monopole en 2020, l’avènement de nouveaux tokens tend à redistribuer les cartes.

Source : Glassnode

En effet, le premier défaut de ce stablecoin reste son histoire tumultueuse et ses équipes dont on ne sait finalement pas grand chose mis à part leurs liens étroits avec Bitfinex.

Cela génère donc une certaine méfiance envers le token, notamment en période de crise.

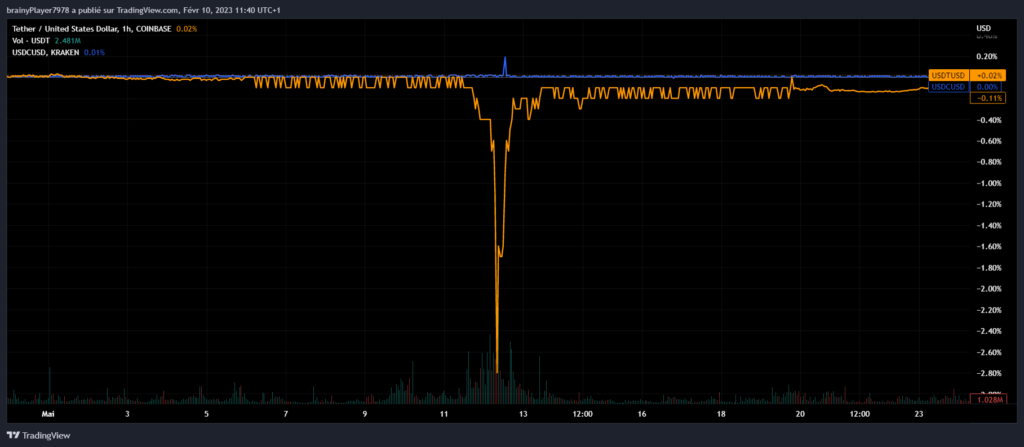

L’exemple de Tether (USDT) avec la chute de l’UST est relativement parlant. En période de crise, les stablecoins sont censés jouer un rôle de refuge.

Cependant, dans ce cas, l’USDT a subi la crise avec un dépeg de 6%, ce qui est considérable pour un stablecoin.

Dans le même temps, l’USDC a maintenu son cap du dollar sans difficulté.

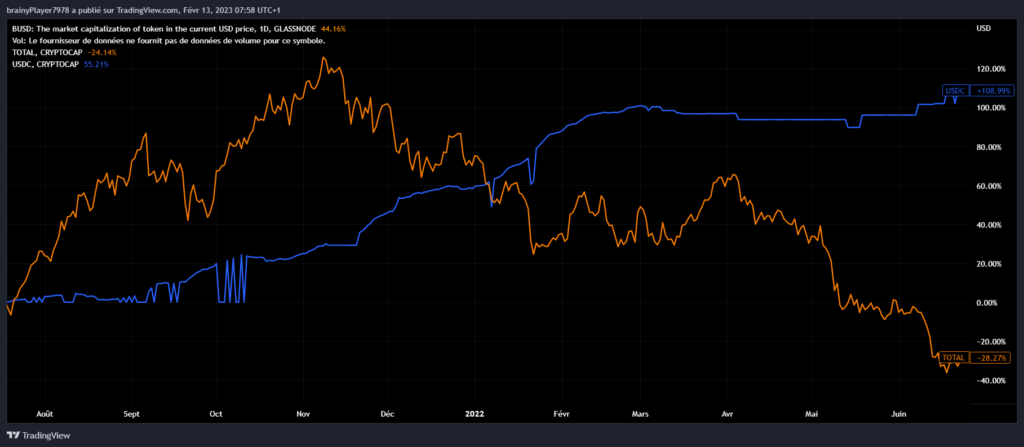

Cette chute a eu pour conséquence un réel désamour pour USDT au profit de stablecoins moins controversés comme l’USDC et le BUSD.

Au lendemain de l’épisode de Terra, la marketcap de Tether a littéralement chuté contrairement à celles de BUSD et USDC qui ont profité de la situation.

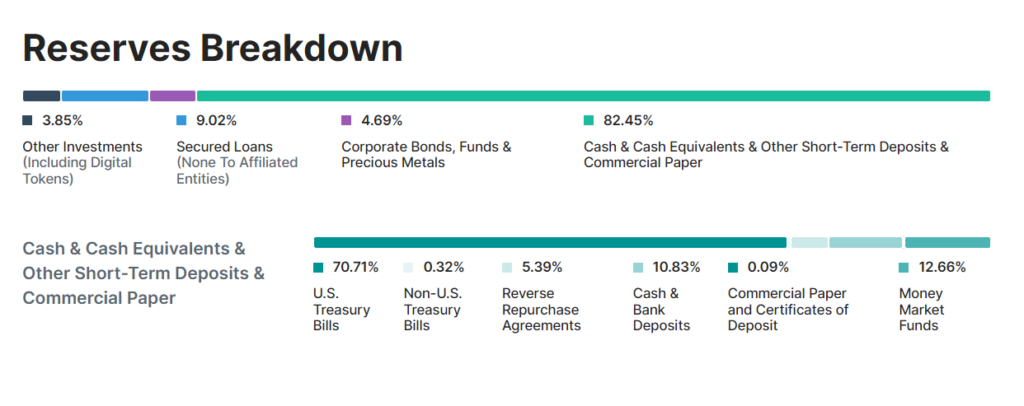

Le second défaut de l’USDT concerne le degré relativement faible de transparence autour de ses réserves.

L’entreprise Tether cherche à faire fructifier ses réserves afin de générer des revenus.

C’est ainsi que l’on retrouve dans ses comptes, entre autres, des papiers commerciaux. C’est à dire, des dettes non garanties auprès d’entreprises privées qui pourraient faire faillite.

Il y a encore un an, les réserves de Tether étaient composées à 65% de papiers commerciaux.

Aujourd’hui, ces derniers représentent officiellement 0,09 % et près de 80 % de la réserve de valeur de Tether repose des actifs sécurisés.

Cependant, le reste repose sur des valeurs non-stables qui pourraient à tout moment devenir problématique pour Tether.

Source : Site officiel de Tether

Pour conclure, l’USDT reste une référence sur le marché.

Longtemps décrié, il brille toutefois par sa longévité et sa capacité à traverser les épreuves.

Son accessibilité est un atout pour le stablecoin qui est listé sur la plupart des plateformes dédiées aux crypto-monnaies.

Même si ses réserves font débat, l’USDT pèse très lourd et son effondrement provoquerait un cataclysme sur le marché.

Il semble donc qu’il soit le meilleur compromis actuellement entre solidité et fiabilité.

BUSD, la fin d’un compromis

Le BUSD est un stablecoin collatéralisé tenant son nom de Binance USD, soit le stablecoin de Binance.

Il est émis par Paxos, une entreprise partenaire de Binance qui émet, elle aussi, son propre stablecoin Pax Dollar (USDP).

Cette entreprise est régulée par le NYDFS (Département des Services Financiers de l’Etat de New York), ce qui procure un avantage certain à BUSD vis à vis de ses concurrents.

Ces deux jetons stables sont d’ailleurs des copies quasiment conformes, mais le BUSD bénéficie d’une notoriété accrue de par son nom et l’exchange auquel il est associé.

Adossé au dollar américain, il fut lancé officiellement en septembre 2019.

Le stablecoin de Binance fait partie intégrante de l’exchange. Il est donc très accessible, d’autant qu’il est également listé sur d’autres plateformes de taille comme Uniswap ou GMX par exemple.

Les réserves représentent également un point plutôt positif pour le BUSD contrairement à l’USDT.

En effet, plusieurs actions ont été mises en place pour faire du stablecoin de Binance l’un des plus sûrs du marché.

Pour commencer, l’entreprise Paxos publie des diagnostiques sur l’état des réserves chaque mois.

Ces derniers sont réalisés par des auditeurs indépendants et donnent une composition relativement exhaustive de la composition des comptes du BUSD.

Enfin, Paxos a introduit le Bankruptcy Remote.

Ce concept consiste à séparer les comptes de réserve du BUSD et des fonds propres de l’entreprise Paxos.

Ainsi, en cas de faillite de la société émettrice, la réserve de valeur du BUSD ne serait pas impactée. Les autorités financières n’auraient aucun pouvoir sur eux.

Les détenteurs de BUSD bénéficient donc d’une garantie que leurs fonds sont détenus en leur nom et non au nom de la société Paxos.

Contrairement au BUSD, les actifs comme USDT ou USDC dépendent toujours de la santé financière de leurs émetteurs Tether et Circle. En cas de faillite de ces sociétés, leur stablecoin associé pourrait disparaître.

Du côté de sa marketcap, le BUSD est actuellement valorisé à 14,9 milliards ce qui en fait un actif très liquide et le place dans le top 10 des plus grandes capitalisations crypto, toutes catégories confondues.

Sa proximité avec l’exchange le plus populaire au monde est un avantage très important pour le stablecoin.

En effet, Binance est actuellement valorisé à plus de 300 milliards de dollars. Si le stablecoin venait à connaître un problème quelconque sur ses réserves, l’exchange pourrait alors le soutenir financièrement sans réel problème à condition que le trou dans la trésorerie reste raisonnable.

Toutefois, cette parenté peut également s’avérer être un poids pour le stablecoin.

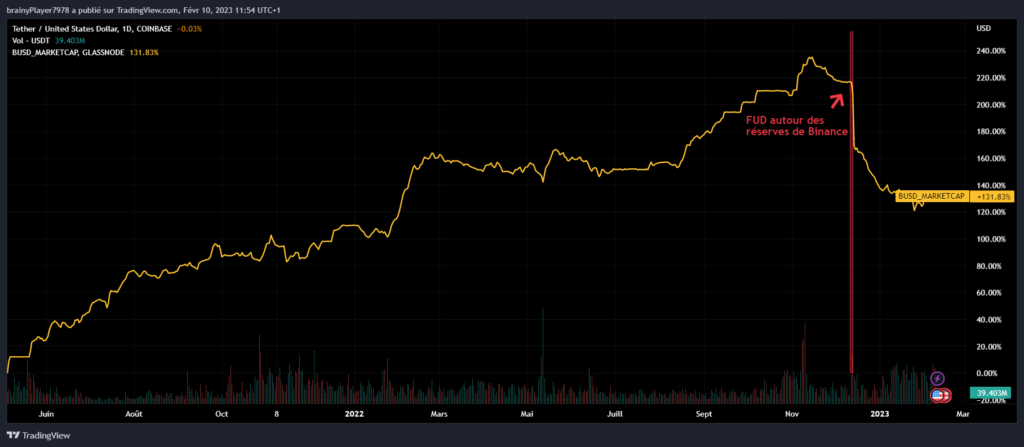

En décembre dernier, Binance a connu une période compliquée quant à sa capacité de transparence. Un FUD s’est formé autour de l’exchange provoquant un bank run.

Bien qu’il n’ait pas été concerné directement, le stablecoin BUSD a subi un effet ricochet et a perdu 15% de sa marketcap en seulement 48h.

A ce jour, le jeton stable n’a toujours pas effacé ces pertes. Il accuse le coup d’un désamour pour les exchanges centralisés au profit des DEX (Exchanges Décentralisés).

Le BUSD bénéficie d’une structure relativement saine vis à vis de ses concurrents.

Il est cependant très influencé et influençable du contexte de l’exchange auquel il est associé.

Récemment, Paxos a annoncé la fin de son partenariat avec Binance et donc la fin de l’émission du stablecoin d’ici un an.

La raison de ce changement provient des pressions du régulateur financier de l’Etat de New York et de la SEC.

Très soucieux des règles étatiques, Paxos n’a d’autre choix que d’obéir à cette décision.

Il est cependant curieux que seul le BUSD soit ciblé alors que dans le même temps, Paxos conserve le droit d’émettre son propre stablecoin le USDP.

De même, Coinbase et l’USDC régulés aux Etats-Unis ne semblent pas visés de la même sanction.

Dans ce contexte, il est légitime de se demander si ne s’agirait pas d’une attaque ciblée contre le géant Binance sur le territoire américain.

Quoiqu’il en soit, cette annonce vient chambouler l’ordre établi et laisse Binance dans une situation délicate.

Pour l’heure, le PDG de l’exchange n’a pas encore dévoilé son plan d’action.

Toutefois, comme nous l’avons évoqué plus haut, Binance est en mesure de réagir et deux options s’offrent à lui :

- Trouver un nouveau partenaire hors des USA qui pourrait continuer l’œuvre de Paxos sur le BUSD

- Prendre en charge la gestion du stablecoin

Bien que l’exchange puisse être en mesure d’envisager la seconde option, la première semble toutefois la plus probable.

Cette décision laisse une nouvelle place à prendre pour les stablecoins déjà en place.

Suite à cette nouvelle, USDT et USDC semblent bénéficier de la situation alors que la marketcap du BUSD s’effondre de 7% depuis le début de semaine.

USDC, l’alternative contrôlée

Lancé en octobre 2018, l’USDC est le premier concurrent direct de l’USDT.

Cette pièce stable tient son nom ses créateurs : CENTER, le partenariat entre Circle et Coinbase.

A l’instar du BUSD, l’USDC affiche une grande proximité avec ses sociétés émettrices, la plus connue étant Coinbase, exchange populaire aux USA.

Ce degré d’intimité entre eux offre un léger avantage marketing à l’USDC.

Pourtant, c’est surtout un inconvénient.

En effet, Coinbase est entré en bourse le 14 avril 2021.

Ainsi, sa cotation est totalement transparente et il est facile de se faire une idée de la santé de la société pour en déduire celle du stablecoin.

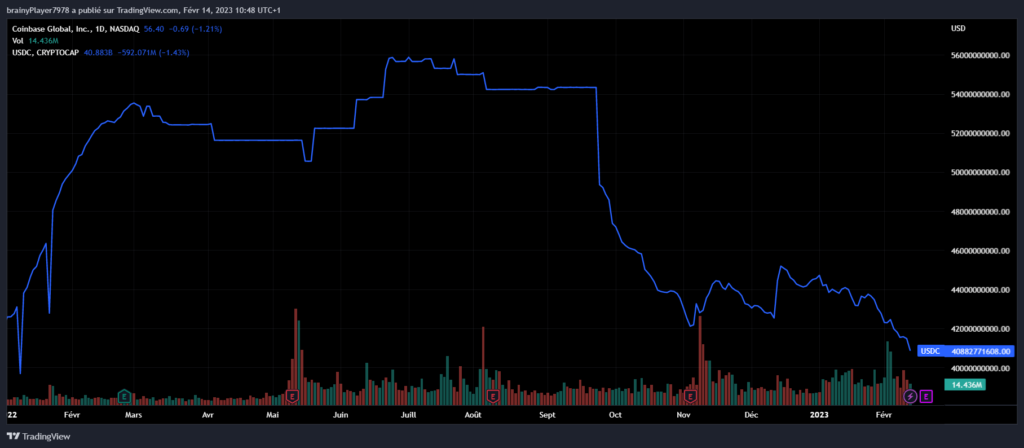

Or, depuis son introduction, l’action de Coinbase n’a cessé de chuter.

A ce jour, la société Coinbase est valorisée à 12,8 milliards contre plus de 100 milliards à ses débuts.

Dans le même temps, l’USDC détient une marketcap de 41 milliards ce qui le place à la 5ème place des marketcap toutes crypto-monnaies confondues.

Ainsi, contrairement à Binance qui pourrait apporter son aide financière au BUSD, le poids de Coinbase pourrait très difficilement soutenir l’USDC en cas de faille dans les comptes.

D’autant que l’USDC ne bénéficie pas de solutions comme le bankruptcy remote dont jouit le BUSD.

Coinbase n’est donc, à ce jour, pas un soutien très solide pour le stablecoin.

Néanmoins, l’USDC reste un choix convenable pour une grande partie des investisseurs cryptos qui préfèrent le stablecoin de Circle plutôt que celui de Tether.

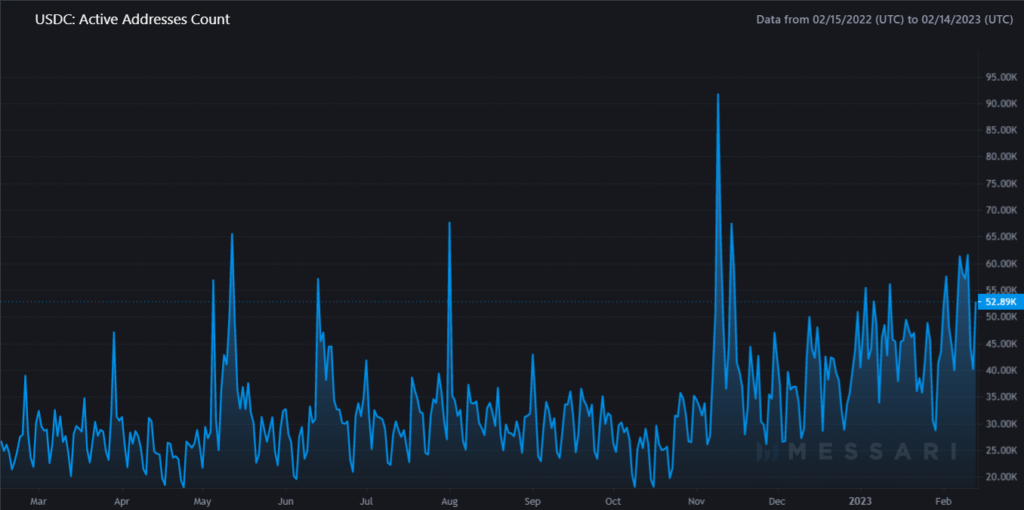

Source : Messari.io

Source : Messari.io

Cet engouement permet à l’USDC d’être listé sur la plupart des plateformes d’échanges, notamment Coinbase, Bybit ou encore Uniswap.

En termes de réserves de valeur, l’USDC serait le stablecoin le plus transparent selon Circle.

En effet, des rapports mensuels sont publiés sur le site officiel de l’émetteur.

Toutefois, contrairement à Paxos qui entre dans les détails, Circle reste relativement flou.

Ces rapports sont réalisés par le comptable de la société et ne sont pas vérifiés par une entité indépendante.

Ceci pose donc un problème sur l’impartialité des résultats affichés et, de facto, sur leur véracité.

Cette problématique pourrait jouer en défaveur du stablecoin si le contexte actuel perdure.

En effet, depuis septembre 2022, la marketcap de l’USDC a perdu 25% de sa valeur. Malgré la force du jeton stable sur le marché de la crypto-monnaie, celui-ci commence à montrer des signes de faiblesse.

Cette chute tend les investisseurs méfiants de l’intégrité de Circle et des réelles réserves de l’USDC.

En conclusion, l’USDC est un stablecoin qui pèse lourd dans l’univers crypto.

Il n’en reste pas moins un jeton possédant quelques faiblesses mais qui pourrait satisfaire des utilisateurs non conquis par l’USDT.

DAI, la décentralisation centralisée

DAI est un stablecoin particulier puisqu’il est émis et géré par MakerDAO, une organisation autonome décentralisée.

Adossé au dollar, il applique un modèle trustless, sans confiance, qui apporte une transparence accrue sur l’état des fonds mis sous séquestre.

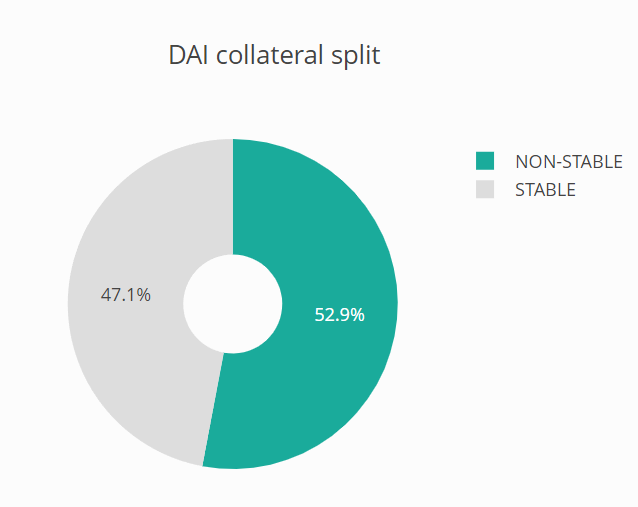

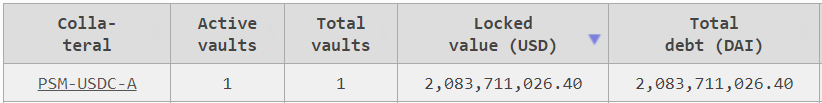

En effet, afin de conserver son ancrage au dollar, le DAI s’appuie sur un mélange d’autres crypto-monnaies déposées dans des vaults chaque fois qu’un nouveau DAI est créé.

Cette multi-collatéralité via d’autres crypto-monnaies permet d’utiliser la blockchain et sa capacité de transparence pour vérifier en temps réel la véracité du ratio 1:1 entre le DAI et le dollar.

Pour faciliter la vérification, MakerDAO met en ligne en temps réel la composition explicite la composition de ses réserves via MCD Vaults Tracker.

Le DAI remporte donc la course à la transparence.

Toutefois, cette transparence ne joue pas en sa faveur.

En effet, à ce jour, 47% des collatéraux reposent sur des actifs « Stables ».

En cherchant dans les différents vaults, il ressort que ces actifs stables ne sont autres que des stablecoins dont majoritairement USDC, USDP et USDT.

Ainsi, si l’USDC venait à s’effondrer soudainement, le DAI serait immédiatement entraîné dans sa chute.

De même, dans le cas où les gouvernements mondiaux, et notamment américains, souhaiteraient réguler les stablecoins, le DAI serait impliquer dans ces réglementations malgré lui.

La complète décentralisation du DAI n’est donc que théorique au vu de sa dépendance aux stablecoins centralisés.

DAI hérite des faiblesses de ses concurrents ce qui rend sa solvabilité relativement peu sécurisée.

D’un point de vue graphique, la marketcap du DAI, de 5,2 milliards, souffre beaucoup du contexte et de la méfiance envers les stablecoins.

Elle oscille actuellement à des niveaux datant de juillet 2021 ce qui n’est pas un bon signe.

De plus, malgré une reprise du marché dans son ensemble, le DAI ne parvient pas à se relever.

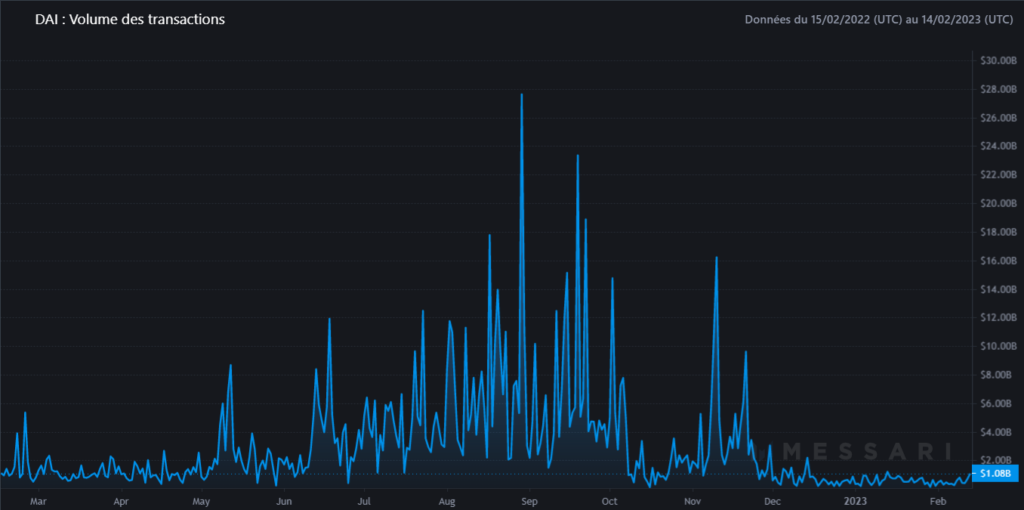

Depuis l’affaire Terra, le DAI a beaucoup de mal à convaincre et les volumes s’en ressentent.

Source : Messari.io

D’un point de vue accessibilité, le DAI est présent sur la plupart des plateformes.

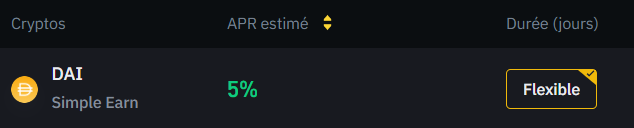

Il est donc possible d’en retirer des revenus passifs, soit par le biais d’outils comme Binance Earn par exemple, ou de souscrire à des protocoles de prêts/emprunts où les rendements peuvent être intéressants.

Le DAI pèche par sa réelle décentralisation bien que la transparence soit de mise.

Quid des stablecoins algorithmiques ?

Nous avons développé ici principalement des stablecoins collatéralisés.

En effet, ces derniers sont les plus utilisés et les plus appréciés actuellement.

Toutefois, nous l’avons vu, aucun n’est parfait et tous souffrent de problèmes à des niveaux différents.

L’USDC est victime de l’image de sa société émettrice, l’USDT manque cruellement de transparence, le BUSD est abandonné par Paxos, le DAI n’est pas tant décentralisé qu’il le prétend…

Il est donc intéressant de se demander si les stablecoins algorithmiques ne pourraient pas revenir en grâce auprès des investisseurs et ainsi reprendre le lead sur le marché.

Malgré les incertitudes créée par l’effondrement de l’UST, ce type de stablecoins refait surface et trouve des adeptes.

Nous avons évoqué le DJED de Cardano, mais il n’est pas le seul.

En effet, AAVE prépare l’arrivé du GHO qui é été approuvé à 99% par la DAO du projet.

Pourquoi un tel engouement ?

AAVE, le protocole de prêt crypto, compte utiliser ce stablecoin pour rendre les échanges financiers plus compétitifs en termes de rendements.

Le GHO, surcollatéralisé, admettra un fonctionnement relativement innovant puisqu’il reposera sur le mécanisme de lending inhérent à AAVE.

De manière générale, les stablecoins algorithmiques montrent une nouvelle image d’eux, plus innovant.

Les développeurs de ce type de jetons semblent avoir appris des erreurs du passé avec une surcollatéralisation et une transparence accrue signes d’une sécurité retrouvée.

Ainsi, il n’est pas exclu qu’à que dans un avenir proche, ils reviennent plus fort et déstabilisent l’offre actuelle qui, comme nous l’avons vu, ne satisfait pas complètement les investisseurs.

Comment exploiter la stabilité des stablecoins en minimisant les risques ?

Comment savoir quel stablecoin choisir ?

A ce jour, il existe 92 stablecoins selon CoinGecko. Ce chiffre est en constante augmentation et il peut être difficile de faire son choix.

Cinq aspects doivent être passés au crible afin de sélectionner un stablecoin convaincant et fiable.

Dans un premier temps, la liquidité.

La liquidité fait référence à la quantité d’un actif présente sur une plateforme.

Ainsi, la liquidité représente le fait de pouvoir échanger un actif facilement et rapidement sans faire bouger radicalement le prix.

Plus une cryptomonnaie est liquide et moins il est possible de faire bouger le prix.

Par exemple, le BTC ou ETH sur Binance sont des actifs très liquides.

Pour les stablecoins, la liquidité est un élément indispensable. Elle évite les dépeg en cas de gros volumes d’échange et permet de conserver le caractère stable d’un jeton.

Dans les 92 pièces stables actuelles, 40 d’entre elles ont une marketcap inférieure à 1 million de dollars. Ces dernières sont donc à éviter car elles ne sont pas suffisamment capitalisées pour être stables.

Ensuite, il est primordial de s’intéresser à l’accessibilité offerte par le stablecoin.

Afin de faciliter les échanges entre crypto-monnaie et stablecoin, il est important d’opter pour un jeton stable listé sur les principaux exchanges que vous utilisez, comme Binance, Bybit, Uniswap, dYdX…

Outre son listing, le stablecoin doit être échangeable contre plusieurs autres crypto-monnaies.

Le DAI, par exemple, est bien listé sur Bybit. Cependant, seulement 4 paires sont disponibles en spot alors qu’il en existe des centaines pour l’USDT.

Choisir son stablecoin en fonction de la plateforme réduit le nombre de manipulation et de swap dans le cas où il faille réagir rapidement.

Le troisième aspect important consiste à étudier à l’ancrage d’un jeton stable.

Les stablecoins algorithmiques ont déjà prouvé leur fragilité avec l’effondrement de l’UST de l’écosystème Terra.

A moins d’une collatéralisation plus forte, comme pour les nouveaux DJED et GHO, ce type de stablecoin doit être manipulé avec une grande prudence.

De même, un stablecoin adossé à une monnaie exotique n’est pas recommandé.

Au contraire, il vaut mieux se tourner vers une pièce reposant sur un actif fort et fiable comme le dollar US ou l’Euro.

La transparence vis à vis des réserves est également indispensable à connaître.

L’idéal reste une transparence totale sur la composition réelle des réserves.

A ce jeu, Tether a beaucoup de mal à s’ouvrir ce qui reste assez problématique même si de gros efforts ont été faits.

Enfin, l’étude de la marketcap et du contexte global du stablecoin restent évidemment un passage obligatoire.

Contrairement à ce que l’on tend à croire, il n’est pas nécessaire de se tourner vers un stablecoin unique. Il est possible de réaliser une sélection de 2 ou 3 jetons qui seront utiles à la mise en place d’une stratégie court ou long terme.

Comment bien investir sur les stablecoins ?

Au même titre que les crypto-monnaies classiques, les stablecoins restent des produits financiers très intéressants, pour ne pas dire indispensables.

Une fois le choix des stablecoins effectué, reste à se concentrer sur la façon d’investir sur les stablecoins.

Il est évident que posséder des stablecoins sans les utiliser est inutile.

Par analogie, cela reviendrait à détenir de la monnaie en poche et ne rien en faire.

Bien que la valeur reste la même, elle ne fait que dormir alors qu’elle pourrait représenter un levier dans une stratégie d’investissement ou permettre de faire fructifier son portefeuille.

Rappelons le, les stablecoins se positionnent à mi-chemin entre fiats et crypto-monnaies.

L’investissement dans les stablecoins consiste à tirer profit au maximum de leur stabilité.

Dans une stratégie de trading ou d’investissement, les stablecoins jouent un rôle important.

En cas de retour en cash, la clôture d’une position peut/doit s’effectuer totalement ou partiellement vers un stablecoin.

Ceci afin d’éviter la volatilité inhérente du marché des crypto-monnaies.

De même, en bear market, l’idéal reste de convertir ses positions en stablecoin afin de ne pas subir la perte de valeur du marché crypto et l’imposition appliquée en cas de retour en fiat.

Les stablecoins interprètent généralement le rôle de valeur refuge sur le marché des crypto-monnaies.

Il existe bien sûr des exceptions comme lors de l’effondrement de Terra, où l’ensemble du marché y compris l’USDT ont sombré. Dans le même temps, l’USDC et le BUSD ont vu leur marketcap exploser à la hausse.

Ceci révèle l’importance de bien choisir son et ou ses stablecoins selon les besoins.

En termes de revenus passifs, là aussi les stablecoins offrent des opportunités.

En farming ou dans les cas de prêts crypto, ils sont souvent utilisés et peuvent générer des rendements très intéressants.

Disponibles sur les plateformes DeFi et les exchanges, ces pratiques demandent tout de même de l’expérience et peuvent présenter un risque.

Il est nécessaire de garder en tête que plus les rendements sont élevés, plus le risque est important.

Dans un registre plus sécurisé, les outils « Earn » représentent également une solution intéressante, d’autant que la quasi-absence de volatilité réduit le risque de perte de valeur pendant la période de verrouillage.

Disponible sur un grand nombre de plateforme, comme Binance Earn ou Bybit Earn, il est possible de faire fructifier son capital stablecoin via des produits d’épargne.

Les stablecoins, bien que dans l’œil des régulateurs et des autorités financières, représentent un pan important de l’économie crypto.

Pour répondre à l’interrogation de base : « Investir dans les stablecoins : une décision judicieuse pour votre avenir financier ? », la réponse est « OUI ».

Ils revêtent un rôle majeur et, pour tout investisseur crypto, ils font partie intégrante de toute stratégie.

Toutefois, nous l’avons vu, tous les stablecoins ne se valent pas. Les 4 pièces stables analysées dans cet article sont, à ce jour, les plus populaires et les plus « sécurisées ».

Toutefois, leurs lacunes et l’arrivée de nouveaux jetons sur le marché pourraient faire évoluer l’ordre établi jusqu’ici.

Il convient donc d’analyser complètement les nouveaux venus afin de détecter un stablecoin plus efficient sur tous les plans.

Cette enquête a été inspirée des analyses de Laurent, intervenant sur la plateforme Stradoji et créateur de la chaîne Youtube Coin Su.