En plus de votre inscription gratuite, recevez également :

Le plan d’investissement adaptable qui a permis à nos clients de réaliser en moyenne +120% de plus-values en 2023.

(d’une valeur de 250€)Investir dans les obligations, une bonne idée ?

Les actions ne sont évidemment pas les seuls instruments financiers sur lesquels vous pouvez investir.

Il y a également les obligations.

Mais savez-vous comment cela fonctionne ?

Et surtout, quels sont les avantages que vous pouvez en tirer en tant qu’investisseur particulier ?

Les obligations en un coup d’œil

Les obligations sont des droits de créances, et apportent la preuve qu’un investisseur a prêté de l’argent à une entreprise ou à un État.

Négociables en Bourse, les obligations ont :

- une durée limitée

- un montant défini

- un mode de remboursement précis

- des revenus sous forme d’intérêts, que l’on appelle non pas dividendes (intérêts associés aux actions), mais coupons.

Comment fonctionnent les obligations ?

La première chose à savoir quand on s’intéresse aux obligations, c’est qu’il s’agit d’un titre financier qui représente un prêt.

Lorsque vous investissez dans des obligations, vous prêtez donc de l’argent à une entreprise, pour une durée définie à l’avance.

C’est ce qu’on appelle la maturité d’une obligation.

En contre partie, l’entreprise ou l’État émetteur, s’engage à vous rembourser le prêt, par tranche, ou en une seule fois, une fois la maturité atteinte.

La rémunération pour l’investisseur se compose d’intérêts versés à intervalles réguliers selon les modalités notifiées au moment de la souscription.

Ces intérêts, appelés « coupons obligataires » , s’expriment en taux, et correspondent en réalité à un pourcentage de votre investissement.

En règle générale, ce taux est fixe, c’est-à-dire qu’il reste identique durant toute la durée de l’opération.

Mais il existe des titres obligataires à taux variables, qui sont souvent indexés sur l’inflation, ou sur l’indice EURIBOR par exemple.

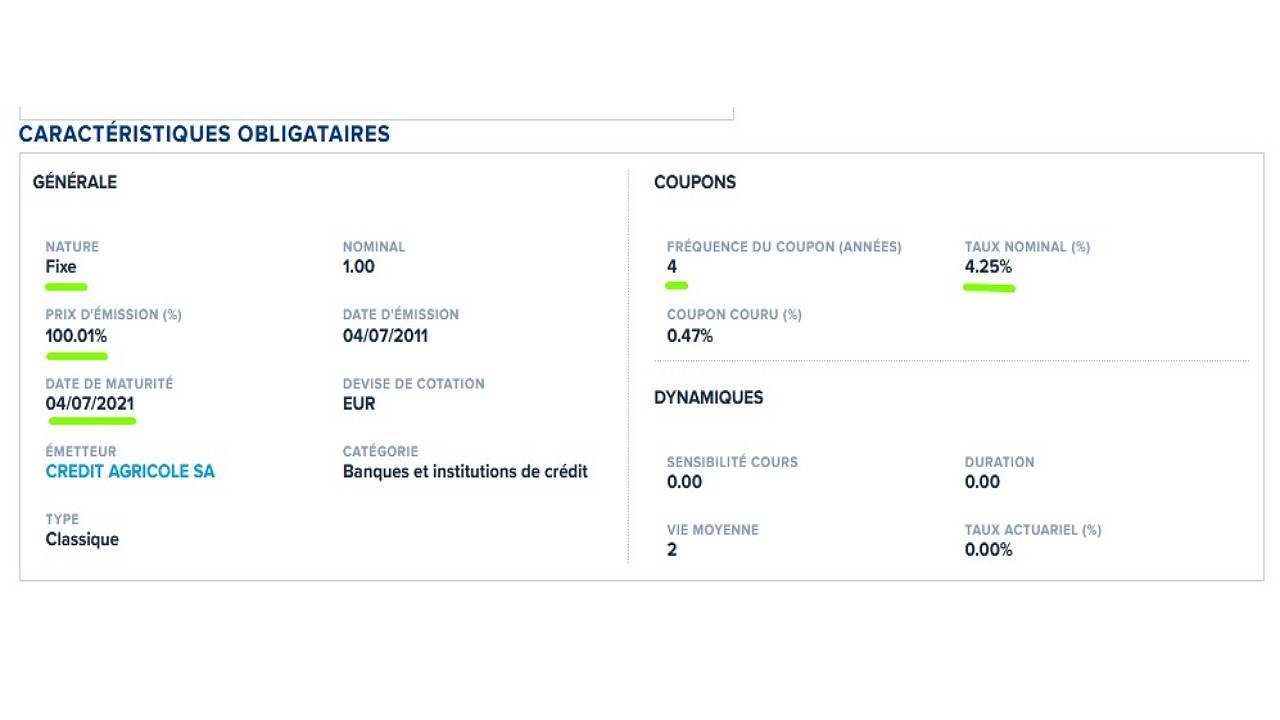

En tant qu’investisseur particulier, vous allez donc vous intéresser à plusieurs éléments :

- Combien allez-vous « payer » l’obligation ?

- Quelle est la date de maturité du titre ?

- Quel taux d'intérêt allez-vous percevoir ?

- Quand et à quelle fréquence le coupon vous sera-t-il versé ?

- Quelle est la nature du taux d'intérêt : fixe, ou variable ? (Á Noter que les obligations dites « classiques » ont par définition un taux d'intérêt fixe).

Exemple de caractéristiques obligataires que l’investisseur doit prendre en compte (source : Boursorama)

Quel est l’avantage pour l’investisseur particulier ?

L’un des principaux avantages d’investir dans les obligations est que le risque est réduit à son minimum.

En principe, les entreprises remboursent toujours leurs prêts et, sauf cas extrême, comme la liquidation de la société émettrice,, vous êtes assurés de percevoir vos coupons, et d’être remboursé.

L’absence (presque) totale de risque en fait donc un instrument financier de choix pour les investisseurs les plus prudents.

Mais comme c’est toujours le cas sur les marchés financiers, « moins de risque» est souvent synonyme de « moins de rendement ».

Il est donc fortement conseillé d’employer les obligations comme un produit de diversification peu risqué, plutôt que de créer un portefeuille composé exclusivement de ce type d’instruments financiers.

Préférez également les obligations émises par des entreprises, plutôt que les obligations d’État.

Si ces dernières sont souvent considérées comme encore plus sûres, leur rentabilité est encore plus faible.

Cas particulier des obligations perpétuelles :

Les obligations dites « perpétuelles » n’ont pas de date de maturité, ce qui signifie que votre investissement ne vous sera jamais remboursé.

Afin de compenser votre investissement, le montant des coupons est bien supérieur à celui des obligations classiques.

Mais évidemment, il y a davantage de risques à ce que les conditions évoluent dans le temps.

Par exemple, si vous gardez le titre obligataire durant plusieurs années, les conditions de versement des coupons pourront passer de fixes, à variables.

De plus, sur le très long terme, vous ignorez de quelle façon l’entreprise évoluera (en interne, mais aussi au regard de l’économie générale, du contexte géopolitique etc…).

C’est également vrai sur un plus court terme, mais il est plus facile d’anticiper l’avenir d’une société sous 2, 3, voire 4 ans, plutôt que sur les 20 prochaines années…

À vous de bien prendre conscience de ces risques avant d’opter pour ce type de placements.

Les obligations, pas si mal…

Comme vous le voyez, les obligations peuvent facilement venir en complément d’un portefeuille d’actifs diversifiés.

Et plutôt que d’investir dans des obligations individuelles, vous pouvez également vous intéresser aux fonds obligataires au travers des OPCVM.