En plus de votre inscription gratuite, recevez également :

Le plan d’investissement adaptable qui a permis à nos clients de réaliser en moyenne +120% de plus-values en 2023.

(d’une valeur de 250€)Comment investir dans un fonds spéculatif (Hedge Fund)?

Un fonds spéculatif – en anglais hedge fund, parfois nommé en français fonds de gestion alternative, fonds d’investissement alternatif ou pour coller au plus près de l’anglais : fonds de couverture – est un type de fonds regroupant l’argent de clients et recourant à des méthodes alternatives, non traditionnelles, en vue de dégager un rendement alpha, c’est-à-dire supérieur au marché. Le rendement du S&P 500 représente d’ordinaire le « marché » et fait ainsi office de critère de comparaison.

Dans la plupart des États, seuls les investisseurs accrédités répondant à de strictes exigences financières sont autorisés à investir dans des fonds spéculatifs. Aux États-Unis, un investisseur accrédité doit, selon la SEC, disposer d’un patrimoine d’au moins un million de dollars (exclusion faite de la demeure principale) ainsi que d’un revenu annuel supérieur à 200 000 $.

L’avantage principal sur lequel reposent les fonds spéculatifs vis-à-vis de fonds d’investissement classiques relève d’une moindre réglementation. Cette plus grande souplesse légale permet à de tels fonds de déployer des stratégies d’investissements bien plus variées, et parfois nettement plus agressives.

Sommaire :

- Fonds spéculatif : définition

- Exemple de stratégies des fonds spéculatifs

- Classement des plus grands hedge funds

- Comment investir dans un fond spéculatif ?

- Quels risques pour un placement dans un fonds spéculatif ?

Fonds spéculatif : définition

Le premier hedge fund fut créé en 1949 par l’investisseur australien Alfred Winslow Jones. Sa stratégie consistait alors à couvrir les positions longues (c’est-à-dire acheteuses) d’un portefeuille d’actions qu’il désirait maintenir à long terme. Pour ce faire, il initiait des positions courtes (ou ventes à découvert) sur certaines actions.

Cette stratégie initiale est à l’origine du nom anglais hedge fund et de sa traduction littérale par fonds de couverture. Cependant, les stratégies actuelles employées par les fonds spéculatifs sont bien plus variées que la simple couverture de portefeuilles d’actions. Aussi le terme hedge– couverture – est-il devenu quelque peu trompeur pour qualifier la nature véritable des fonds spéculatifs contemporains.

Quelques années plus tard, en 1952, Jones transforma le statut juridique de son fonds. D’un partenariat général, il en fit un partenariat limité (aussi nommé « société en commandite ») ; en outre, il ajouta à ses services des honoraires incitatifs s’élevant à 20 % de la performance réalisée par son fonds.

La nature spécifique de cette structure – une société en commandite disposant d’honoraires incitatifs, employant des stratégies de ventes à découvert ainsi qu’un effet de levier – forme le canevas originel de ce que l’on nomme de nos jours un hedge fund.

En définitive, un fonds spéculatif est une structure qui essaie de « battre le marché », c’est-à-dire faire mieux que son indice de référence (souvent le S&P500 pour les américains) en utilisant divers produits boursiers et diverses stratégies.

Exemple de stratégies des fonds spéculatifs

Alors que les fonds d’investissements traditionnels se cantonnent le plus souvent à des positions acheteuses sur quelques classes d’actifs ordinaires, telles que les actions, les obligations et les biens fonciers, la gestion alternative qu’offrent les fonds spéculatifs présente une grande variété de stratégies, longues et courtes, pour toutes sortes d’actifs.

Outre les marchés d’obligations, d’actions et des biens fonciers, un fonds spéculatif peut potentiellement opérer sur les matières premières, les devises, les indices et les taux d'intérêt, à la hausse comme à la baisse, au moyen de toutes sortes de produits dérivés, tels que les contrats à terme et les options, des plus simples aux plus complexes et aux plus opaques.

Un gérant de fonds spéculatif est en fin de compte uniquement limité par son mandat. Tout actif est donc susceptible de figurer au sein de son champs d’opérations. Bien entendu, il est également possible pour le gérant de concevoir des produits financiers singuliers, spécifiques à son fonds.

Les stratégies les plus couramment utilisées sont les suivantes :

– Les stratégies longues et courtes sur actions (Long/Short Equity) ; elles consistent à joindre à la stratégie classique d’achat d’actions prometteuses des ventes à découvert d’actions jugées fragiles.

– Les stratégies fondées sur des catalyseurs, c’est-à-dire des évènements spécifiques (Event-Driven) ; par exemple, les annonces de banques centrales relatives à aux taux directeurs, ou un évènement de nature politique, comme une élection, ou de nature entrepreneuriale, comme la lancée d’un nouveau produit.

– Les stratégies d’arbitrage, consistant à exploiter des différences des prix pour un produit similaire entre des marchés différents.

– Les stratégies macro, basées sur des données macro-économiques telles que les taux d'intérêts, le taux d’imposition, les politiques commerciales, etc.

– Enfin, les stratégies de couverture classiques (Hedging or Neutral Market), permettant de neutraliser l’exposition de son portefeuille ou de son activité entrepreneuriale aux fluctuations des prix d’un bien produit ou à l’inverse d’une matière première nécessaire à son industrie. Par exemple le pétrole pour son producteur, ou le sucre pour les confiseurs.

Classement des plus grands hedge funds

Comme souvent en matière d’investissement boursier les américains font la course en tête. Sur les 5 plus gros hedge funds au monde, 4 sont basés au pays de l’oncle Sam :

- En tête du classement on retrouve Bridgewater Associates, dirigé par l’un des plus célèbres gestionnaires de fonds au monde : Ray Dalio. En 2020 il employait près de 1700 collaborateurs et avait sous gestion aux alentours de 100 milliards de $.

Son approche est essentiellement basée sur des facteurs macro-économiques.

- A la seconde place on retrouve le fonds Renaissance Technologies. Son approche est différente, puisqu’axée sur une approche quantitative : il utilises des modèles mathématiques et statistiques complexes pour gagner de l’argent.

En son sein on retrouve notamment le célébrissime fonds Medaillon, dirigé par le mathématicien James Simons, considéré comme le fonds le plus performant au monde avec une performance moyenne de +39,1%/an sur les 30 dernières années.

- Sur la 3ème marche du podium on retrouve le seul fonds non américain. Il s’agit du fonds alternatif Man Group, basé au Royaume Uni. Il s’agit du plus grand hedge funds au monde à être côté en bourse.

En 2020 le groupe comptait plus de 1400 employés avec une histoire vieille de deux siècles et demi puisqu’il a été fondé en 1783 par James Man.

- En 4ème position on retrouve Millenium Management, un fonds américain créé en 1989 par Israel Englander. Il emploie un grand nombre de collaborateurs (3300) et a la particularité de laisser une grande latitude de travail à ses différents gérants de fonds.

- Le fonds alternatif Eliott Management se glisse à la 5ème place de ce classement. Fondé en 1977 il gère autour de 40 milliards de $ et compte parmi ses rangs des gestionnaires de fonds reconnus comme Paul Singer ou encore Steve Cohen.

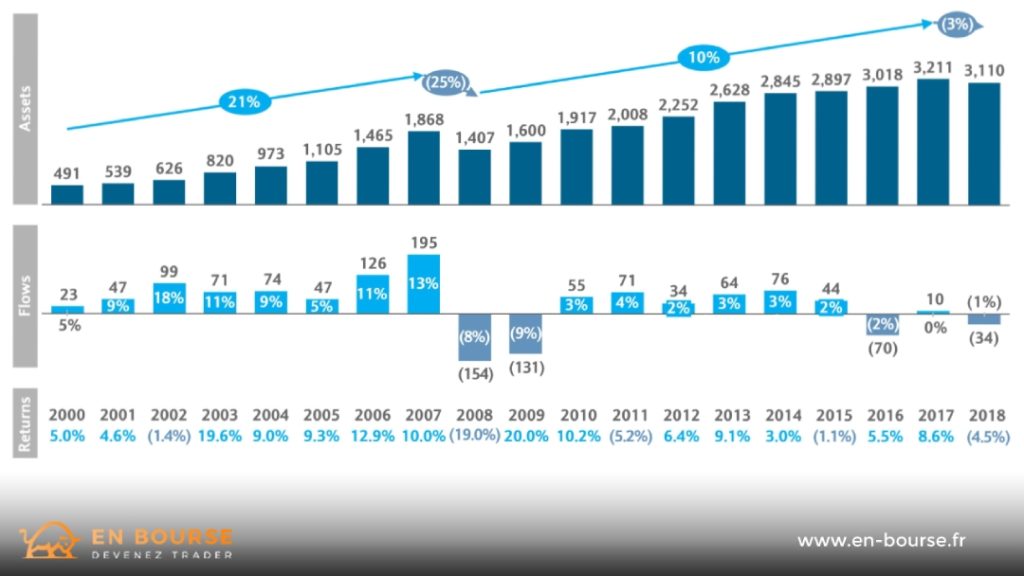

La valeur gérée par les fonds spéculatifs est en constante augmentation depuis de nombreuses années comme en atteste ce graphique :

Comment investir dans un fond spéculatif ?

Les hedge funds ne sont pas aussi réglementés que les fonds communs de placement par exemple, en conséquence les particuliers n’y ont pas accès. Pour investir dans un fonds spéculatif il faut être un investisseur institutionnel ou un investisseur accrédité.

Un particulier a donc deux possibilité pour être exposé aux performances d’un hedge fund :

- Soit il investit dans un autre fonds plus réglementé (typiquement un fonds de pension) qui investit de l’argent pour le compte de ses clients.

- Soit il est « accrédité » car il possède un revenu et/ou un patrimoine très élevé et est donc jugé suffisamment responsable pour comprendre les risques inhérents à un fonds spéculatif.

Il est donc très difficile pour un particulier de rentrer directement dans un hedge fund, à moins de posséder un patrimoine d’au minimum 1 million de $ (hors résidence principale) ou d’avoir des revenus annuels dépassant les 200 000 $.

Quels risques pour un placement dans un fonds spéculatif ?

Les frais de gestion des hedge funds sont typiquement de 2 % des actifs sous gestion auxquels s’ajoutent 20 % sur les profits générés. Toutefois ce standard moyen fluctue nettement selon les conditions de marché et les performances individuelles de chaque fonds. Par exemple, les honoraires du fonds de Steve Cohen, SAC Capital, s’élèvent à 3 % du montant de l’actif sous gestion en plus des 50 % du profit engrangé.

Désormais, le plus souvent, les fonds spéculatifs actuels n’ont pas pour vocation de couvrir leurs clients contre les fluctuations de prix, bien que cela demeure une stratégie possible. Tout au contraire, les fonds chercheront à exploiter au maximum la volatilité des prix. Cette entreprise de maximisation des profits constitue tout à la fois le plus grand atout et le plus grand risque de la gestion alternative.

Les fonds spéculatifs tendent à être moins diversifiés que les fonds traditionnels, précisément afin de générer un rendement alpha, décorrélé du marché. Investir dans une telle structure requiert également le maintien de ses actifs au sein du fonds durant plusieurs années. Enfin, l’utilisation d’un effet de levier, parfois excessif, peut conduire à amplifier les gains comme les pertes. Pour toutes ces raisons, les fonds spéculatifs sont en règle générale des véhicules d’investissements plus risqués que les fonds mutuels classiques.