En plus de votre inscription gratuite, recevez également :

Le plan d’investissement adaptable qui a permis à nos clients de réaliser en moyenne +120% de plus-values en 2023.

(d’une valeur de 250€)Gré à gré en trading : fonctionnement

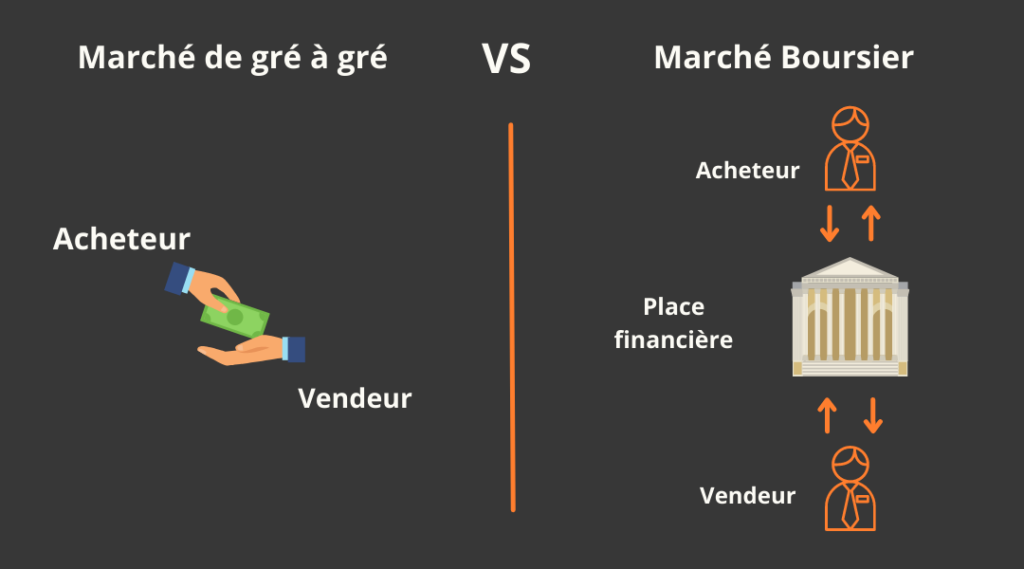

Les actifs financiers peuvent s’échanger soit sur une place boursière offrant un lieu d’échange centralisé, comme la Bourse de Paris ou le New York Stock Exchange, soit plus directement entre acheteurs et vendeurs, au travers d’un réseau de négociants.

Le marché de gré à gré est aussi appelé marché hors cote. Il offre une possibilité d’achat et de vente d’actif sans intermédiaire organisateur.

Ces transactions offrent accès à des titres qui ne respectent pas les critères exigeants requis pour la cotation sur les places boursières. Elles permettent ainsi à des entreprises avec peu de moyens de lever des fonds en vendant leurs actions.

La contrepartie de cette plus grande souplesse réglementaire est que les transactions sont par conséquent moins liquides.

En effet, le marché est bien moins important, et le potentiel de fraude y est aussi plus important.

En anglais, on parle de transaction over-the-counter – OTC – littéralement, « sur le comptoir ».

On dit donc aussi d’une action échangée ainsi, qu’elle est non cotée.

Sommaire :

- Comment fonctionne le trading de gré à gré ?

- Avantages et inconvénients du marché de gré à gré

- Exemple de marchés de gré à gré

- La réglementation du trading de gré à gré

Comment fonctionne le trading de gré à gré ?

Les actions qui sont échangées de cette façon sont le plus souvent celles de petites sociétés qui ne peuvent honorer les exigences réglementaires des grandes places boursières.

Aux États-Unis, ces actifs sont négociés au travers de réseaux tels que l’Over The Counter Bulletin Board (OTCBB) et l’OTC Market Group.

Lorsque les actions font partie du réseau de négociant de l’OTCBB, elles se voient attribuer le suffixe « OB ». Elles doivent tout de même respecter certaines des conditions de la Securities Exchange Commission. Il s’agit de l’organe américain de réglementation des marchés, une sorte d’AMF à l’américaine.

En revanche, les actions échangées par l’OTC Market Group (anciennement Pink Sheet) ne sont pas contraintes par les réglementations du SEC. Elles sont alors affublées du suffixe « PK ». Les coûts de transactions sont ainsi d’autant plus bas, et les risques de malversations d’autant plus grands.

De manière générale, les deux parties définissent entre eux les conditions de la transaction. Elles suppléent ainsi les réglementations ordinaires plus contraignantes.

Le principal risque reste l’absence de contrepartie si l’un des deux signataires ne peut honorer son engagement. La Chambre des Compensations assure ce rôle pour les marchés organisés. En revanche, il n’existe aucune institution de cette nature pour le marché OTC.

Avantages et inconvénients de ce type d’échange

L’avantage du marché OTC est qu’il est moins réglementé et moins coûteux pour les entreprises dont les titres sont échangés. Les Bourses exigent en effet des entreprises désirant être cotées de s’astreindre à un règlement technique spécifique. Ceci implique des besoins administratifs et des coûts supplémentaires.

Les moindres garanties offertes par les transactions de gré à gré accentuent la nature spéculative de ce type d’opérations. En d’autres mots, les risques supplémentaires provenant de la plus grande incertitude vis-à-vis de la santé financière d’une société rendent ces titres plus volatils.

Ces risques supplémentaires sont donc le plus souvent associés à des gains potentiels comme à des pertes potentielles plus importantes. C’est pourquoi les investisseurs doivent se montrer particulièrement attentifs et prudents en la matière.

Le trading OTC se caractérise par une faible liquidité : les volumes échangés sont limités. Cela peut entraîner de grand décalage de prix d’une transaction à l’autre (ou gap), et ce même au cours d’une seule séance, tout à fait imprévisible au point de vue de l’analyse technique.

En outre, la fourchette des prix entre l’achat et la vente (l’ask/bid spread) peut être particulièrement large pour cette même raison. De sorte qu’il est nécessaire que le titre gagne en valeur dans une ampleur importante pour que l’opération ne parvienne seulement qu’à l’équilibre.

Le marché gré à gré est donc une alternative pour les petites entreprises qui ne souhaitent ou ne peuvent pas payer les coûts administratifs et financiers afférents à une cotation sur une place boursière.

Ce marché leur permet de lever plus avec plus de rapidité de nouveaux capitaux en émettant de nouvelles actions avec plus de facilité.

En somme, ce marché offre les avantages suivants :

- Moins de réglementations

- Moins de coûts

- Des actifs supplémentaires non cotés sur les grandes places boursières

- De nombreuses penny stocks susceptible d’être très volatiles (ce qui est aussi un inconvénient)

Et les inconvénients suivants :

- Moins de volumes par rapport aux places boursières

- Moins de liquidité (conséquence du moindre volume)

- Plus large fourchette entre prix d’achat et de vente

- Moins d’informations fiables sur les entreprises en question

- Plus grande possibilité de fraude et autres malversations

- Plus forte volatilité (peut aussi être considérée comme un avantage)

Exemple de marchés OTC

La plus grande souplesse réglementaire et les moindre frais permettent à toutes sortes d’actifs financiers d’être échangés de gré à gré. Les contraintes et les coûts s’en trouvent diminués.

Ainsi, certains contrats à terme permettent l’échange de produits dérivés d’actifs sous-jacents sur le marché de gré à gré. Cela inclut les indices, les matières premières, les taux d'intérêt. Il s’agit de contrats forwards.

Contrairement aux contrats à terme (ou futures) qui se négocient sur les marchés organisés, ils ne sont pas standardisés. De la sorte, les termes du contrat sont librement déterminés par les deux signataires.

Des obligations sont aussi échangées de cette façon. Des institutions financières, dont la réputation est déjà bien établie, peuvent décider d’émettre des obligations d’entreprises sur le marché de gré à gré. Cela leur épargne les coûts de transactions, mais aussi les tracasseries bureaucratiques et réglementaires afférentes.

La règlementation du trading de gré à gré

En décembre 2012, la Commission européenne a imposé une nouvelle réglementation pour tenter de réguler l’échange de produits dérivés sur les marchés OTC.

Jusque là, le manque de transparence des transactions permettait des prises de risques considérables. Les pertes potentielles n’étaient pas couvertes par un « capital de garantie », comme sur les marchés boursiers.

C’est pourquoi parmi les neuf nouvelles normes mises en place, on retrouve notamment l’obligation d’un passage par la Chambre de Compensation et la déclaration des produits dérivés.

Il va sans dire que cette restriction des échanges demeure vivement critiquée par les participants eux-mêmes, désireux d’échanger en toute liberté et à moindre frais, mais aussi par les économistes libéraux, partisans d’une liberté totale des échanges, qui permet de maximiser les valeurs qu’en tireront les participants.