En plus de votre inscription gratuite, recevez également :

Le plan d’investissement adaptable qui a permis à nos clients de réaliser en moyenne +120% de plus-values en 2023.

(d’une valeur de 250€)Fiscalité crypto : devez-vous déclarer vos gains de minage et staking ?

La fiscalité française peut être perçue comme un vrai casse-tête. Avec différents régimes fiscaux pour différentes activités, il est très facile de s’y perdre. La fiscalité crypto en France ajoute une certaine difficulté pour ceux qui voudraient tirer quelques bénéfices en s’adonnant au minage ou au staking.

Que dit la loi sur cette activité ? Devez vous déclarer vos revenus issus du minage ? Est ce la même chose pour le staking ? Nous vous donnons les réponses dans cet article.

Le cadre fiscal des cryptos en France

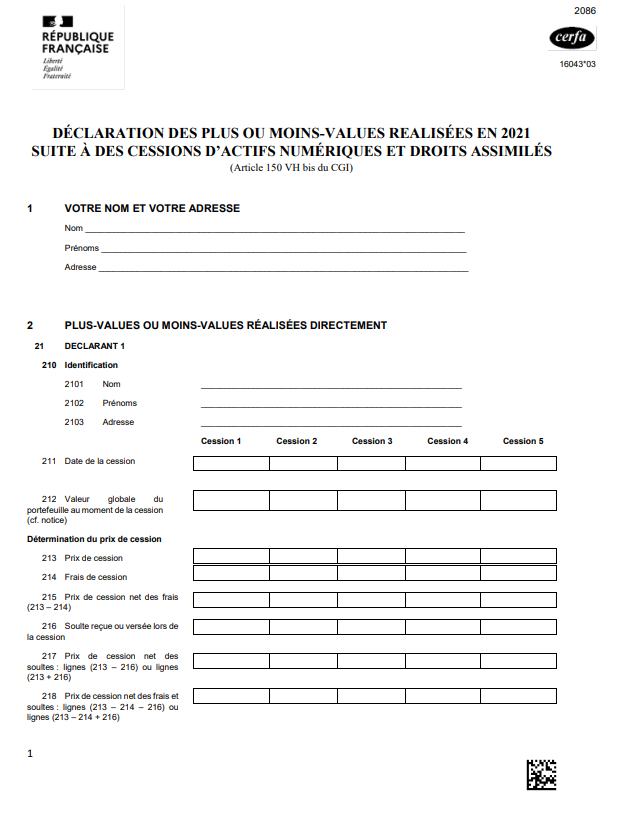

Les crypto-monnaies sont assimilés à des biens mobiliers par la DGFiP. Ainsi, les plus-values tirées de la vente de ces biens sont soumises à l’impôt sur le revenu. A ce titre, la plus-value globale réalisée dans l’année est imposable si le total des cessions est supérieur à 305 euros.

Cependant, une subtilité persiste. Cette imposition est valable uniquement lorsque la vente de crypto-monnaies s’effectue contre des monnaies fiduciaires telles que des euros ou des dollars. De même, il s’agit ici de payer un impôt uniquement sur les plus-values issues de ces opérations.

Ainsi, les échanges de crypto à crypto, la détention ou le transfert de jeton d’un portefeuille à un autre ne sont pas imposables. De même, et c’est tout l’intérêt de ces actifs, les stablecoins sont considérés comme des crypto-monnaies. Ils ne sont soumis à aucun impôt sauf dans le cas d’un échange entre stablecoin et fiat.

On distingue deux types d’impositions :

- Celles liées aux traders particuliers dits « occassionels »

Dans cette catégorie, les traders ont le choix de payer le PFU (Prélèvement Forfaitaire Unique), aussi appelé « flat tax », calculé sur la base des gains réalisés. Cette taxation applique un taux forfaitaire de 30%.

Ils peuvent également effectuer une déclaration au barème de l’impôt sur le revenu.

Ces deux méthodes sont à étudier en fonctions des montants à déclarer. Il convient de calculer la plus avantageuse.

- Celles relatives aux traders professionnels

Le régime est différent puisqu’il s’agit ici d’une activité professionnelle à par entière. Dans ce cas, comme tout professionnel, les traders devront s’acquitter du BIC (Bénéfices Industriels et Commerciaux) ou du BNC (Bénéfices Non Commerciaux).

Source : impots.gouv.fr

Fiscalité minage crypto : quel régime adopter ?

Le minage aussi appelé « mining » est une activité propre aux blockchains se basant sur le consensus de Preuve de Travail (PoW). Ce mécanisme consiste à sécuriser les transactions par le biais de calculs mathématiques puissants réalisés par le matériel mis à disposition par les mineurs.

Selon la loi établie en 2014 par le BOFiP, le minage est « une opération de création de nouvelles unités de compte de cybermonnaie ». Ainsi, le régime fiscal de cette activité ne peut pas être considéré de la même façon que celle de la simple vente de crypto-monnaies.

Dans le cadre de l’article 92 du code général des impôts, le minage est défini comme une activité lucrative et donc soumis obligatoirement au régime des bénéfices non commerciaux (BNC). Cette catégorie un peu fourre-tout, précise dans le paragraphe 1080 :

Prenons l’exemple suivant :

En tant que mineur, vous percevez 6,25 BTC à titre de récompense pour votre activité sur la blockchain Bitcoin. Par définition, ces jetons vous sont attribués à titre gracieux.

En effet, vous n’avez pas « acheté » ces BTC, ils vous ont été « offerts » en échange de votre service. Dans ce contexte, le résultat imposable est égal à 0. Vous n’avez tiré aucun bénéfice en termes de valeur fiduciaire (euro ou autre).

Toutefois, lorsque vous souhaiterez vendre vos 6,25 BTC pour les convertir en euros, vous devrez déclarer la valeur totale de la cession.

Si, par exemple, vous vendez 3 de vos BTC pour 20 000 € par token, alors vous devrez déclarer 60 000 € au titre de BNC. Le reste n’étant pas vendu, il demeure non imposable.

Une fiscalité crypto différente pour le staking ?

Le staking crypto, ou « jalonnement », est un autre algorithme de consensus en vigueur sur les blockchains reposant sur la Preuve d'Enjeu (PoS).

Contrairement au PoW, ce dernier demande aux acteurs du réseau de mettre en jeu un certain nombre de leurs tokens. Ils obtiennent ainsi le droit de sécuriser la blockchain contre une récompense.

Nous pourrions penser que la fiscalité crypto est identique pour le minage et le staking. En effet, même si le fonctionnement et la sécurisation du réseau sont différents sur la forme, la finalité reste la même.

Il serait donc logique de considérer le système de récompense de la même façon sous le régime de BNC.

Cependant, le flou persiste pour cette activité pour deux raisons :

- Le staking ne demande pas l’utilisation de matériel sophistiqué, une simple mise à disposition de crypto-actifs est nécessaire. Il ne peut donc pas être considéré comme une activité à part entière.

- Cette activité pourrait être perçue comme une activité neutre.

En effet, les récompenses sont immédiatement déposées dans le portefeuille du trader pour y rester de manière passive.

Elles ne peuvent être considérées comme un revenu compte tenu de leur caractère aléatoire (le pourcentage de gain de staking peut être variable).

Le staking demeure donc dans le flou en ce qui concerne la fiscalité crypto.

En revanche, dès lors que vos cryptos issus du staking sont vendues en échange de monnaies fiduciaires, les plus-values deviennent imposables selon les critères définis dans la première partie de l’article (PFU, impôt sur le revenu ou BNC suivant l’option que vous choisirez).

Dans ce cas, il vous faudra déclarer la plus-value que vous aurez engrangée.

Une nouvelle incertitude demeure quant à la valeur d’acquisition aux tokens gagnés par le staking.

Doit-on les considérer à valeur 0 et donc déclarer une plus-value à 100% du prix de cession ? Ou prendre en compte le cours des tokens au moment de leur attribution ? A l’heure où nous écrivons ces lignes, le cadre fiscal ne précise rien.