En plus de votre inscription gratuite, recevez également :

Le plan d’investissement adaptable qui a permis à nos clients de réaliser en moyenne +120% de plus-values en 2023.

(d’une valeur de 250€)Fee Switch : Le narratif crypto qui pourrait exploser en 2025

Le fee switch est en passe de devenir l’un des sujets les plus débattus dans la finance décentralisée en 2025.

Ce mécanisme offre une opportunité unique de redéfinir les modèles économiques des protocoles DeFi.

Alors que des projets comme Uniswap ou Raydium hésitent encore à l’adopter, le récent changement de politique aux USA pourrait les faire basculer.

Découvrez pourquoi ce narratif crypto est à surveiller de près cette année et pourquoi il pourrait vous rapporter gros.

Qu’est-ce que le Fee Switch ?

Le fee switch est un mécanisme conçu pour introduire des récompenses financières à destination des détenteurs de tokens dans les protocoles de finance décentralisée (DeFi).

Concrètement, il permet de redistribuer une partie des revenus générés par un protocole – généralement issus des frais de transaction – à ses détenteurs de tokens, ses stakers ou ses participants à la gouvernance.

Ce système crée ainsi un attrait supplémentaire pour les jetons de gouvernance.

Jusque-là, ces derniers restaient principalement utilisés pour voter sur les décisions du protocole.

Uniswap" class="wp-image-175115"/>

Uniswap" class="wp-image-175115"/>Aujourd’hui, des projets phares de la DeFi comme Uniswap ou Aave utilisent leurs tokens principalement pour des décisions de gouvernance.

Les investisseurs ne bénéficient pas directement de revenus financiers, sauf dans le cas d’une hausse de la valeur du token ou, dans certaines configurations, s’ils fournissent des liquidités.

Le fee switch change cette dynamique en transformant ces actifs en outils à la fois économiques et stratégiques.

Pour qu’un protocole DeFi adopte un fee switch, un vote doit être organisé au sein de sa DAO.

Si les membres approuvent cette mesure, une partie des revenus du protocole est redistribuée aux utilisateurs actifs et aux détenteurs de tokens.

Ce changement stratégique offre un double avantage.

D’un point de vue stratégique, le fee switch offre une réponse concrète à un problème structurel : l’absence de valeur intrinsèque des tokens utilitaires.

Ces tokens, limités à des fonctions comme l’accès à des services ou le vote, peinent à justifier un intérêt financier durable.

En redistribuant une partie des revenus, les protocoles alignent la valorisation de leurs tokens avec leur performance économique réelle, renforçant leur attractivité auprès des investisseurs.

De plus, le fee switch pourrait réduire la dépendance à des modèles inflationnistes.

Au lieu de créer continuellement de nouveaux tokens pour récompenser les participants, il mise sur la valorisation des revenus existants.

Ce modèle encourage une vision à long terme, attirant à la fois les traders, les investisseurs et les utilisateurs souhaitant s’impliquer dans des projets à très fort potentiel.

En associant directement le succès du protocole à ses détenteurs, ce narratif crypto semble destiné à s’imposer comme une tendance clé.

Fee Switch et régulation : Une opportunité en 2025 ?

Pourquoi les protocoles le l’adoptent-ils déjà pas ?

Bien que le fee switch suscite un intérêt croissant, son adoption reste encore limitée.

Quelques protocoles, comme PancakeSwap, ont pourtant franchi le pas.

Les détenteurs de CAKE, par exemple, reçoivent ainsi 5 % des revenus générés par la plateforme.

Ces initiatives montrent l’intérêt stratégique du fee switch, mais elles restent des exceptions dans un secteur où la prudence domine.

Mais pourquoi tant de retenue alors que c’est un système qui semble très intéressant économiquement pour les protocoles et les utilisateurs ?

L’un des principaux freins à une adoption plus large réside dans les incertitudes réglementaires, particulièrement aux États-Unis.

La SEC (Securities and Exchange Commission), le gendarme financier, peine à définir un cadre clair pour les cryptomonnaies.

Par le passé, elle a souvent qualifié certains actifs numériques de « securities » (titres financiers).

Cela implique des obligations strictes quant à leur émission et à leur gestion.

Ce débat a été particulièrement mis en lumière lors de procès entre la SEC et des sociétés crypto comme Ripple ou Kraken.

Les cryptomonnaies comme Bitcoin ou Ethereum échappent à cette classification.

En effet, leurs détenteurs ne perçoivent aucun bénéfice direct lié à l’activité des protocoles.

C’est d’ailleurs l’une des raisons qui a fait pencher la balance en faveur des ETF spot Bitcoin et Ethereum.

Mais cela pose problème pour les autres protocoles.

Et adopter le fee switch implique que leurs tokens entrent clairement dans la catégorie des titres financiers selon les critères de la SEC.

Cette ambiguïté juridique pousse de nombreux protocoles, comme Uniswap, Aave ou LayerZero, à hésiter avant d’implémenter ce mécanisme.

Alors pourquoi ce narratif émerge-t-il maintenant ?

La nouvelle vision pro-crypto imposée par la présidence de Donald Trump aux Etats-Unis.

Sa promesse de créer un environnement favorable aux cryptomonnaies ouvre la voie à une régulation crypto plus souple, moins contraignante.

Si ses engagements se concrétisent, les protocoles DeFi pourraient bénéficier d’une plus grande liberté pour mettre en place des systèmes de fee switch.

D’ailleurs, Trump a nommé une « Task Force » dédiée à la réglementation des cryptomonnaies.

🇺🇸 BREAKING: Trump appoints pro-Bitcoin Mark Uyeda to replace Gary Gensler as Chair of the SEC pic.twitter.com/FRfGsRk3bL

— Bitcoin Archive (@BTC_Archive) January 20, 2025

On a d’ailleurs observé un boom de demande d’ETF depuis l’investiture du nouveau président.

Ceux tant attendu au sujet de Solana et XRP sont déjà sur la table des nouveaux responsables.

Cette évolution réglementaire pourrait ainsi pousser les protocoles DeFi à se lancer dans l’aventure fee switch.

Dans ce contexte, ce coup de pouce pourrait relancer le narratif de la DeFi.

Et investir dans les protocoles proposant une redistribution de leurs revenus pourrait être une bonne idée !

Exemple concret : Le cas attendu d’Uniswap

Avec une TVL (Total Value Locked) de 4,14 milliards de dollars et près de 960 millions de dollars générés en frais en 2024, Uniswap s’impose comme une plateforme incontournable de la finance décentralisée (DeFi).

Uniswap en 2024 - fee switch" class="wp-image-175113"/>

Uniswap en 2024 - fee switch" class="wp-image-175113"/>Source : DefiLlama

Ces frais, prélevés à hauteur de 0,3 % sur chaque transaction, sont actuellement entièrement redistribués aux fournisseurs de liquidité.

Cependant, le système de fee switch pourrait radicalement transformer ce modèle et offrir une réelle utilité économique au token UNI.

Actuellement valorisé à 7,8 milliards de dollars, UNI figure parmi les tokens les plus importants du marché crypto.

La principale utilité du token réside dans la gouvernance.

Elle permet ainsi à ses détenteurs de voter sur les orientations et développements du protocole.

Toutefois, la participation aux votes reste faible.

Cela soulève donc des questions sur l’engagement des détenteurs.

Et malgré le bond de plus de 115 % de sa valeur en 2024, son attrait reste, actuellement, majoritairement spéculatif.

Si Uniswap adoptait le système de fee switch, l’impact économique serait colossal.

Les revenus générés pourraient être partiellement redistribués aux stakers.

Ces derniers bénéficieraient ainsi de rendements annualisés attractifs dépassant 6 %.

(Ce chiffre se base sur les frais générés en 2024, il dépend naturellement de l’activité sur le protocole).

Un tel changement alignerait davantage la valeur du token UNI avec les performances réelles du protocole.

Tout cela, en offrant aux investisseurs une raison tangible de le conserver sur le long terme.

Cela contribuerait également à renforcer l’attractivité de la plateforme pour une communauté plus large.

Cependant, les derniers votes de gouvernance sur le sujet ont rejeté cette proposition, notamment en raison de l’opposition d’a16z, l’un des acteurs les plus influents dans la gouvernance d’Uniswap.

Leur principale crainte résidait dans le fait qu’une redistribution des frais pourrait exposer le protocole à des enjeux réglementaires liés au fee switch.

Pourtant, l’intérêt pour ce narratif crypto reste fort, d’autant plus qu’Uniswap se positionne idéalement pour adopter ce mécanisme.

Uniswap n’est pas le seul protocole attendu sur ce terrain.

Lido Finance a généré 921 millions de dollars en frais en 2024.

Il pourrait offrir des rendements allant jusqu’à 41 %, selon certaines propositions.

De son côté, Raydium pourrait atteindre des rendements proches de 25 %.

Ces chiffres soulignent ainsi le potentiel du fee switch comme une véritable tendance crypto à suivre en 2025.

Les opportunités et limites du Fee Switch

Pour les protocoles déjà dotés d’un token, comme Aave, LayerZero ou Raydium, l’adoption d’un système de fee switch pourrait représenter une avancée stratégique majeure.

En redistribuant une partie des revenus générés aux détenteurs de tokens, ces plateformes pourraient non seulement fidéliser leurs investisseurs actuels, mais également en attirer de nouveaux.

Un tel mécanisme permettrait de créer une pression acheteuse sur le token, augmentant sa valeur perçue et réelle.

Pour des protocoles comme Raydium, cela pourrait offrir une nouvelle dynamique à un marché devenu de plus en plus compétitif.

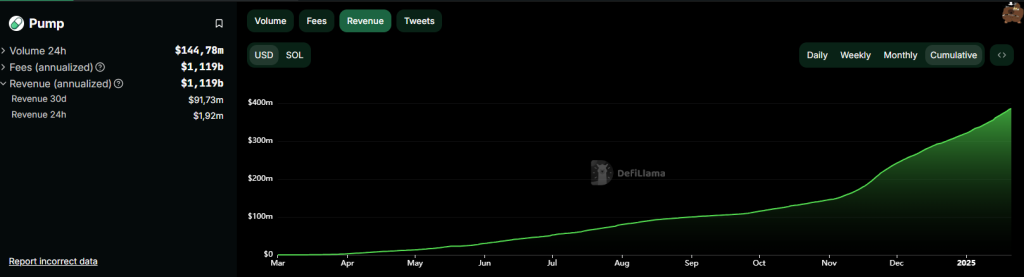

En ce qui concerne les plateformes sans token, comme Pump.fun par exemple, le fee switch représente une opportunité unique de relancer leur activité.

En introduisant un token associé à un mécanisme de redistribution des revenus, ces projets pourraient capter l’attention des utilisateurs et stimuler une nouvelle vague d’adoption.

Rappelons que Pump.fun a généré 1,12 milliards de dollars de revenus en 2024.

Source : DefiLlama

Cela marquerait un tournant stratégique pour ces acteurs.

En effet, ces derniers pourraient enfin bénéficier de l’effet d’attractivité propre aux tokens intégrant des rendements intéressants.

Le fee switch offre également des avantages globaux qui en font un élément clé du narratif crypto en 2025.

En premier lieu, il contribue à réduire la dépendance des protocoles à des modèles inflationnistes, où de nouveaux tokens sont émis en continu pour récompenser les utilisateurs.

Ainsi, leur token bénéficierait d’une forme de pression acheteuse.

Ce mécanisme favorise une croissance durable en alignant la performance économique des protocoles sur la valorisation de leurs tokens.

De plus, il accroît l’attractivité des tokens en les associant directement aux revenus des plateformes.

Cela encouragerait une vision à long terme chez les investisseurs.

Enfin, ce système renforce la fidélisation des utilisateurs en leur offrant des rendements compétitifs, tout en consolidant les bases économiques de la finance décentralisée.

Les projets qui adopteront ce modèle, qu’ils soient déjà établis comme Aave ou en phase de relance comme Polymarket, pourraient bénéficier d’un avantage concurrentiel significatif.

Ce narratif crypto s’impose donc comme une tendance incontournable pour l’évolution des modèles DeFi en 2025.