En plus de votre inscription gratuite, recevez également :

Le plan d’investissement adaptable qui a permis à nos clients de réaliser en moyenne +120% de plus-values en 2023.

(d’une valeur de 250€)Effet de levier définition

L’effet de levier en bourse – leverage en anglais – désigne le recours à l’emprunt afin d’augmenter son exposition sur les marchés financiers.

Le ratio de l’effet de levier nous indique la proportion d’emprunts possible à partir du montant de nos capitaux propres.

Ainsi, pour un ratio de 5:1, il est possible de prendre une position 5 fois supérieure au montant de nos capitaux propres. Un compte de 20 000 € pourra ainsi s’exposer à hauteur de 100 000 € sur les marchés.

L’effet de levier offre bien entendu un résultat à double tranchant, puisque l’investisseur ou le trader augmente du même coup ses gains potentiels comme ses pertes potentielles.

Il peut-être utilisé pour toute classe d’actifs, que ce soit les actions, les contrats à terme, les CFD, etc.

(Il existe cependant quelques restrictions pour certaines actions)

Sur le marché des devises – le Forex – l’effet de levier est utilisé dans la quasi-totalité des opérations, car il s’agit le plus souvent de tirer profit de faibles variations de taux de change. Son utilisation est donc faite de façon automatique par le courtier et ne requiert aucune disposition particulière.

Cependant, il n’en va pas toujours ainsi, et l’effet de levier peut faire l’objet d’un paramètre spécifique.

Sommaire :

- Définition de l’effet de levier en bourse

- A quoi sert le levier ?

- Comment calculer l’effet de levier ?

- Quels risques comporte l’effet de levier en trading ?

Définition de l’effet de levier en bourse

L’effet de levier est un prêt offert par les courtiers en bourse pour permettre aux clients d’investir plus que ce qu’ils ont réellement en capitaux propres.

L’effet de levier ne doit pas être confondu avec la marge, bien que ces deux notions soient étroitement liées. Tandis que le premier désigne le recours à l’emprunt, la seconde désigne l’emprunt lui-même. En un mot, un compte à marge (ou margin account) permet de recourir à l’effet de levier.

Par exemple, pour un compte de 100 000 € dont l’exposition sur les marchés s’élève à 110 000 €, la marge représente 10 000 € ; l’effet de levier utilisé est donc de 1/10ème.

A quoi sert le levier ?

L’effet de levier permet au trader de s’exposer plus massivement à un marché s’il a une grosse conviction sur celui-ci.

Dans le même temps, il offre aux petits porteurs la possibilité de s’exposer davantage quand leur capital est vraiment trop faible pour prendre des positions suffisamment conséquentes.

Il est souvent décrié pour être l’un des principaux facteurs de faillite des particuliers mais il peut aussi s’avérer très utile dans certaines situations.

Effectivement, l’effet de levier n’augmente pas en lui-même le risque de nos opérations. Il peut tout au contraire représenter un moyen de se couvrir et ainsi réduire le risque encouru par son portefeuille.

Supposons un portefeuille de 100 000 €. Si vous achetez pour 90 000 € d’actions américaines, vous devrez en premier lieu convertir vos euros en dollars, vous exposant par là même aux fluctuations de cette devise.

Si vous souhaitez vous couvrir contre ces dernières, vous ouvrirez une position vendeuse sur le dollar avec vos 10 000 € restant en employant un effet de levier de 9, en d’autres mots en vendant l’équivalent de 90 000 € en dollars.

Grâce à cette technique, le risque encouru par votre portefeuille vis-à-vis des fluctuations du dollar sera neutralisé. Bien entendu, vous resterez exposés aux fluctuations de prix des actions en elles-mêmes.

Comment calculer l’effet de levier ?

Le calcul de l’effet de levier s’effectue de manière simple en faisant le ratio de la taille de sa position sur les capitaux propres.

Effet de levier = Taille de la position/Capitaux propres

Par exemple, avec un capital de trading de 10 000€, si un trader veut acheter pour 50 000€ d’actions, il devra utiliser un effet de levier de :

50 000/10 000 = 5. Son levier sera donc de 5.

Cependant, beaucoup trop de traders débutants font l’erreur de prendre l’effet de levier comme une donnée isolée, alors qu’elle est directement en lien avec la notion de taille de position et de money management.

En effet, le levier n’est qu’une conséquence d’un plan de trading détaillé, ce n’est pas quelque chose de défini arbitrairement.

Prenons l’exemple d’un trader raisonnable qui définit son risque strictement à 1% de perte par trade maximum. Celui-ci va devoir définir le niveau de son stop et le niveau de son entrée pour ensuite calculer s’il a besoin d’un levier pour respecter son money management.

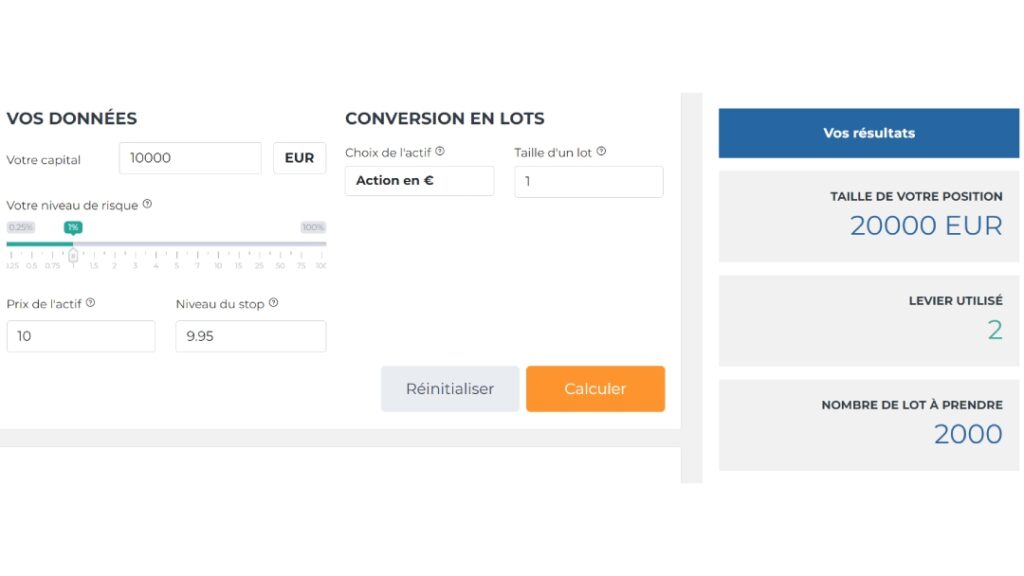

Reprenons l’exemple d’un trader avec 10 000€ qui souhaite acheter un titre coté à 10€. Il définit son stop de protection à 9,95€ par une analyse technique ou par tout autre facteur de son choix. Selon ses règles de money management il ne souhaite donc perdre que 1% de son capital s’il perd son trade, soit 100€ ici.

Dès lors il va devoir faire le calcul suivant pour calculer sa taille de position :

Risque souhaité/(Niveau entrée-Niveau de stop). Soit 100/(10-9,95) = 100/0,05 = 2000.

2000 représente donc le nombre de titres à acheter pour être en adéquation avec le risque prévu. Maintenant au cours actuel cela signifie qu’il faut 2000×10€ = 20 000€ pour s’exposer correctement.

C’est là qu’intervient donc l’effet de levier puisque le trader n’a que 10 000€ de capitaux propres il va devoir emprunter pour placer 20 000€ sur ses titres. Dans l’exemple il se retrouve avec un calcul d’effet de levier de 1:2, son levier est de 2 en faisant le calcul 20 000/10 000=2.

Evidemment ce genre de calcul est relativement fastidieux à mettre en place et des outils spécialisés permettent de faire le calcul de sa taille de position en 10 secondes. C’est notamment le cas de notre calculateur de position gratuit disponible sur le site.

Quels risques comporte l’effet de levier en trading ?

Concluons par un rappel de l’importance cruciale de la discipline.

Comme vu précédemment, le levier est un outil pour bien tailler sa position et non pour spéculer de manière exagérée. Mettre un levier important peut certes faire gagner beaucoup, mais peut aussi ruiner très rapidement.

Nos courtiers se rémunérant à la commission, plus nos positions sont importantes plus ils s’enrichissent. Ils sont ainsi incités à nous offrir un plus grand pouvoir d’achat.

Ne vous engouffrez pas tête baissée dans cette possibilité !

En envisageant l’emploi de l’effet de levier, ne faites pas l’erreur d’un débutant motivé par l’appât d’un gain rapide. Vos succès en bourse procéderont de votre discipline, en particulier de votre gestion du risque.

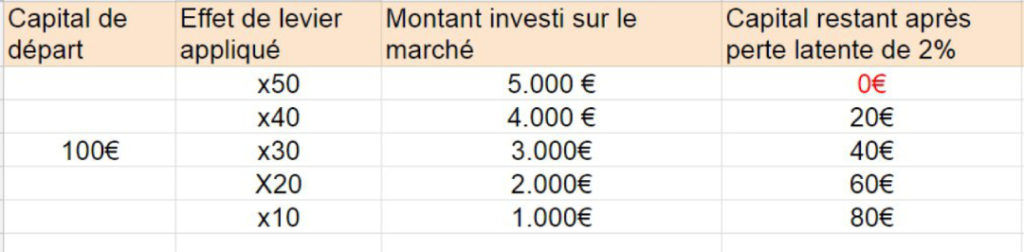

Voici par exemple les risques encourus pour différents niveaux d’effet de levier, à partir d’un compte de 100 € :

Comme vous le voyez, un effet de levier excessif peut conduire à votre ruine en peu de temps et pour une faible fluctuation des prix.

Il ne faut jamais perdre de vue ce risque. L’exposition supplémentaire fournie par l’effet de levier offre ses avantages et ses inconvénients. Le trader avisé se concentrera toujours d’abord sur les inconvénients, c’est-à-dire le risque encouru pour chaque position, ainsi que le risque général de son portefeuille.

L’utilisation de l’effet de levier doit donc être faite dans la stricte observance de vos règles de gestion du risque, votre money management. Bien que ces règles puissent varier d’un trader à l’autre il est primordial qu’elles existent bel et bien !