En plus de votre inscription gratuite, recevez également :

Le plan d’investissement adaptable qui a permis à nos clients de réaliser en moyenne +120% de plus-values en 2023.

(d’une valeur de 250€)Déflation : définition

La déflation est un terme économique souvent mal compris. A l’opposé de l’inflation, elle est pourtant tout aussi, sinon plus dangereuse que son homologue.

Une spirale déflationniste a des conséquences très graves et durables sur l’économie d’un pays. C’est pourquoi il est primordial de bien comprendre comment ce cycle se déclenche et quels en sont les effets.

Sommaire

- Déflation : définition

- Quelles sont les causes de la déflation ?

- Déflation : exemple de 1929

- Que faire en cas de déflation ?

Déflation : définition

Qu’est-ce que la déflation ?

La déflation se définit par une baisse généralisée des prix des biens et services de manière durable. Pour être considérée comme déflationniste cette baisse doit être généralisée à l’ensemble de l’économie.

On ne peut pas parler de déflation lorsqu’un secteur en particulier est touché, comme ce fut le cas à la fin des années 1990 et dans les années 2000 avec la baisse du prix du matériel informatique.

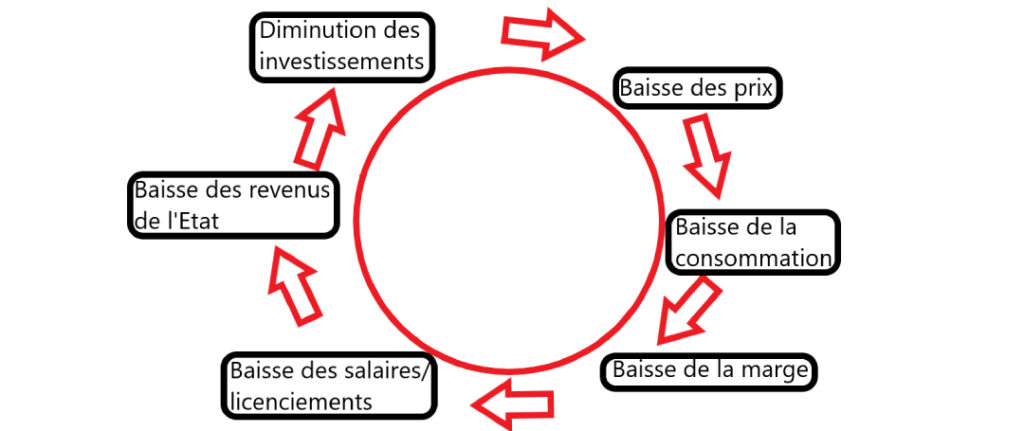

Cette baisse des prix a pour conséquence de faire baisser la consommation : les ménages s’attendent à ce que les prix baissent encore plus et ils reportent donc leurs achats.

Etant donné que les entreprises vendent moins, elles sont contraintes de baisser leurs prix pour réussir à vendre. Cette baisse va considérablement impacter leur marge.

Ce qui, par voie de conséquence, va entraîner une baisse des salaires et un gel des embauches. Résultat : le taux de chômage bondit fortement.

Cet appauvrissement va faire qu’elles investissent moins et donc elles deviennent moins compétitives, ce qui tire encore les prix vers le bas.

Au final, l’Etat lui même va s’appauvrir puisqu’il reçoit moins d’impôts des entreprises et particuliers qui dégagent moins de bénéfices. Cela baisse de facto les investissements du gouvernement, et la boucle continue dans un cercle vicieux.

Inflation vs déflation

Comme constaté plus haut, la déflation se définit comme une baisse durable et généralisée des prix. A l’inverse, l’inflation peut être décrite comme une hausse durable et généralisée des prix des biens et services. Elle est mesurée grâce notamment à l’IPC (Indice des Prix à la Consommation).

Cette hausse des prix est souvent provoquée par une expansion de la masse monétaire et/ou une hausse durable de la demande par rapport à l’offre. Cette hausse pousse les ménages à réclamer des augmentations de salaire.

Une hausse des salaires qui signifie mécaniquement une hausse des coûts de production, et donc en conséquence une nouvelle hausse des prix. A l’image de la spirale déflationniste, l’inflation est un phénomène qui s’auto alimente.

Même si l’inflation fait souvent peur, et plus encore le risque inhérent d’hyperinflation, si elle est contrôlée elle encourage à la consommation et l’investissement et donc au développement économique.

Au contraire, la déflation qui peut paraître de prime abord une bonne chose pour les ménages puisque les prix baissent, est un véritable fléau pour les économies. Elle forme un cercle vicieux et une contraction économique dont il peut être difficile de sortir.

Quelles sont les causes de la déflation ?

La déflation peut avoir de multiples causes et les mécanismes économiques qui l’entraînent sont souvent interconnectés.

Elle peut être liée à une surproduction de biens et de services : l’offre est bien supérieure à la demande pendant une durée suffisamment longue pour faire baisser les prix et entre dans une spirale déflationniste.

Avec la hausse de la productivité des dernières années grâce notamment à l’avènement des technologies de l’information, la production de biens et services excède la demande. Cela tend à rendre notre économie structurellement déflationniste.

L’une des causes de la déflation peut aussi être la contraction de la masse monétaire. La monnaie se fait plus rare et elle a donc plus de valeur que les biens et services qui eux se déprécient.

Typiquement, cette contraction monétaire peut faire suite à un surendettement global qui entraîne une restriction du crédit.

En effet, à la suite d’une forte expansion du crédit et de la masse monétaire les banques qui ont pris trop de risques en prêtant plus que ce qu’elles pouvaient se permettre commencent à être en difficulté.

Dès lors que certaines font faillite c’est une réaction en chaîne et plusieurs banques doivent mettre la clé sous la porte.

Cela entraîne des conséquences néfastes comme la réduction drastique de la masse monétaire. Effectivement : il ne faut pas oublier que ce sont les banques commerciales qui créent la monnaie, donc qui dit moins de banques commerciales dit moins de création de crédit et donc contraction monétaire.

De plus les agents économiques perdent confiance dans le système bancaire et retirent leurs liquidités, ce qui réduit encore la capacité de prêt des banques.

Dans le même temps, les débiteurs tentent de rembourser leurs dettes le plus vite possible, phénomène qui accentue la destruction de monnaie et fait baisser encore la masse monétaire.

Ce qui fait augmenter ainsi la valeur de la monnaie et alourdit le poids de la dette. En effet, la dette ne change pas en valeur nominale, mais les ménages et les entreprises gagnent moins d’argent puisque les prix chutent. En conséquence, certains agents deviennent insolvables, entrainant de nouvelles difficultés bancaires et la boucle se perpétue.

Déflation : exemple de 1929

A la suite de la première guerre mondiale, le monde a assisté à une croissance économique sans précédent durant les années 1920. Celles ci seront d’ailleurs renommées les années folles.

Durant cette période la consommation est excessive et les valorisations des titres boursiers atteignent des sommets. Toute cette effervescence est encouragée par une expansion du crédit. Les banques prêtent plus que ce qu’elles peuvent se permettre, ce qui incite au surendettement des ménages et des entreprises.

A partir de septembre 1929 les marchés commencent à chuter et le véritable déclencheur intervient lors du « jeudi noir« , le 24 octobre 1929. A la mi séance le Dow Jones avait déjà perdu plus de 20% de sa valeur.

A partir de ce moment, la panique s’empare de la population, ce qui engendre une baisse considérable sur les marchés. En moins de 3 ans le Dow Jones perd ainsi près de 90% de sa valeur.

La confiance dans le système s’érode et cette méfiance fait chuter la demande et donc les prix. Le système s’enraye et une spirale déflationniste se met en place de 1929 à 1933 avec une période nommée la Grande Dépression.

Durant cette période les prix connaissent une chute globale de 25% à 40% dans la plupart des pays développés. A l’époque, la FED (Réserve Fédérale Américaine) tarde à injecter de l’argent dans le système financier pour contrecarrer la contraction de la masse monétaire, ce qui ne fait qu’aggraver la situation.

Les ménages et les entreprises gagnent moins et se retrouvent incapables d’honorer leurs dettes. En conséquence de nombreuses banques américaines font faillite et la masse monétaire s’en retrouve largement contractée. En effet, durant cette période la quantité de monnaie chute d’environ 35%.

Aujourd’hui encore, cette Grande Dépression est dans toutes les têtes des dirigeants politiques. C’est pour cela qu’en 2008-2009 (crise des subprimes) et en 2020-2021 (crise du Covid-19) d’énormes quantités d’argent ont été imprimées.

Le but étant d’éviter de rentrer dans une spirale déflationniste avec une demande qui chute et entraîne la suite que l’on connaît.

Que faire en cas de déflation ?

En situation de déflation, les Etats n’ont pas beaucoup de solutions à leur disposition pour endiguer la spirale infernale. La plus répandue consiste à injecter massivement des liquidités afin de relancer la demande, que ce soit dans les banques ou dans l’économie réelle.

C’est ainsi ce qu’a fait le Président Roosevelt pour sortir de la Grande Dépression. Il a mis en place sa politique du « New Deal » de 1934 à 1938 pour soutenir financièrement les couches les plus démunies de la population et relancer l’économie.

Cependant, ces dépenses ne sont pas sans risques car cela creuse les dettes des Etats. C’est là qu’interviennent les banques centrales et leur « Quantitative Easing » consistant au rachat des dettes d’Etats (obligations) afin de maintenir des taux bas et permettre aux Etats de continuer à s’endetter.

Du côté des particuliers la meilleure chose à faire en cas de crise déflationniste est de privilégier les instruments monétaires de grande qualité.

Cela concerne notamment les obligations d’Etats les mieux notées, mais aussi tout simplement le cash déposé en banque. Évidemment, il faut dans ce cas s’assurer que la banque en question ne fasse pas défaut à cause des dettes impayées.