En plus de votre inscription gratuite, recevez également :

Le plan d’investissement adaptable qui a permis à nos clients de réaliser en moyenne +120% de plus-values en 2023.

(d’une valeur de 250€)Crise 2020 : TOP 5 des banques où votre argent est mieux protégé

La forte chute des marchés financiers s’accompagne d’une récession d’une ampleur sans précédent.

Les économistes tablent sur une récession moyenne et mondiale de l’ordre de 5,1 % du PIB en 2020.

Rappelons qu’au plus fort de la crise 2007/2009, la chute du PIB n’avait été que de 0,1% !

La crise est donc palpable, et les incertitudes perdurent : la pandémie continue de se répandre, et frappe à nouveau des régions déjà impactées il y a quelques mois ; le développement de traitements et de vaccins sont toujours en cours, et les banques centrales dépensent des milliards pour soutenir « artificiellement » les marchés et les acteurs économiques…

Et la bulle des dettes publiques continue d’enfler.

Celle de la France va de record en record : 101,2% du PIB, alors que les taux longs des OAT à 10 ans sont toujours négatifs.

Faisant suite à notre article portant sur Risque de faillite des banques : votre argent est-il en sécurité ?, Stradoji revient sur les risques qui vont peser sur les banques ces prochains mois, et sur les établissements réputés « solides ».

Reste à charge des « Prêts Garantis par l’État » (PGE)

Si 80 à 90% des 120 milliards d’€ de prêts accordés aux entreprises sont garantis par l’État français, environ 15 milliards restent à la charge des banques.

Et comme évoqué plus haut, les conséquences économiques liées à la crise sanitaire, si elles sont palpables dans certains secteurs durement touchés (automobile, aéronautique, culture, tourisme, restauration), restent encore incertaines de par leur ampleur.

Les entreprises seront-elles du coup en mesure de rembourser leurs dettes ?

Bulle immobilière ?

Quid des crédits immobiliers des particuliers qui avaient massivement empruntés afin de se constituer par effet de levier d’endettement un patrimoine loué en meublé touristique (style Airbnb) ?

Il faut savoir que beaucoup de crédits immobiliers dans la période récente ont été accordés avec un taux d’effort compris entre 28 et 33 %, voire au-delà.

Certains banquiers considérant que les revenus des jeunes ménages ne pouvaient que s’accroître.

Avec le Covid-19, ce sont de centaines de milliers de personnes qui se retrouvent en situation délicate (licenciements, faillites, …), avec des revenus durablement impactés à la baisse, sans aucun moyen de réduire leurs mensualités…

La Banque de France ne cache pas que le risque de défauts de remboursement des crédits est important en cette période de crise.

Rappelons que l’encours de crédit immobilier se chiffre à 1.078 milliards d’€ à la fin de l’année 2019 dans l’hexagone, soit une croissance de 6,8 % pour l’année.

Les 5 établissements suivants adhèrent au Fonds de garantie des dépôts et de résolution (FGDR)

1. Groupe Viel & Compagnie Finance (Viel & Co)

Le groupe Viel est doté de fonds propres à presque le triple de la moyenne des grandes banques françaises.

Sa solidité intrinsèque est particulièrement forte, et sa dimension modeste fait que la garantie du FGDR est pleine et totale.

Le groupe financier, maison-mère de Compagnie Financière Tradition et Bourse Direct, affiche un chiffre d’affaires de 861,8 millions d’euros, en hausse de 7,9% à cours de change variables.

Viel & Cie publie un résultat net part du groupe de 43,2 millions d’euros en 2019, et un résultat d’exploitation de 59,8 millions, en hausse de 21,3% à cours de change variables et de 16,3% à cours constants.

Bien évidemment, Viel & Compagnie travaille de façon la plus sûre et sécurisée possible, et a toujours préféré une croissance lente mais régulière, en bénéficiant de la confiance sur la durée de sa clientèle (versement d’un dividende annuel, 25cts d’€ au titre de l’exercice 2019).

La banque familiale, cotée en Bourse a retrouvé un cours équivalent à celui de début janvier 2020, effaçant ainsi la baisse conjoncturelle consécutive à la crise sanitaire.

A titre de comparaison, la Société Générale a fait état de 240 millions de dollars de pertes en avril dernier, via le financement d’un spéculateur sur le pétrole, basé à Singapour, au moment où les contrats à terme du Pétrole WTI (US crude oil) ont fini en territoire négatif.

-Le prix du groupe Viel & Cie affiche est revenu sur son niveau de début d’année, illustrant la confiance des investisseurs.

-La société Générale est aujourd’hui très modestement valorisée par le marché (-50% depuis le 1er janvier). Les observateurs considèrent qu’elle lève entre 8 et 10 milliards d’augmentation de capital pour provisionner ses encours de crédit

2. Crédit Mutuel-CIC

Au sommet des banques grand public, il y a le groupe Crédit Mutuel-CIC (fédération alsacienne) et le Crédit Mutuel de Bretagne (fédération Arkéa), qui sont très bien dotés en fonds propres, au-dessus de la moyenne des banques françaises, avec un risque plus modeste que l’intégralité des autres banques de dépôt.

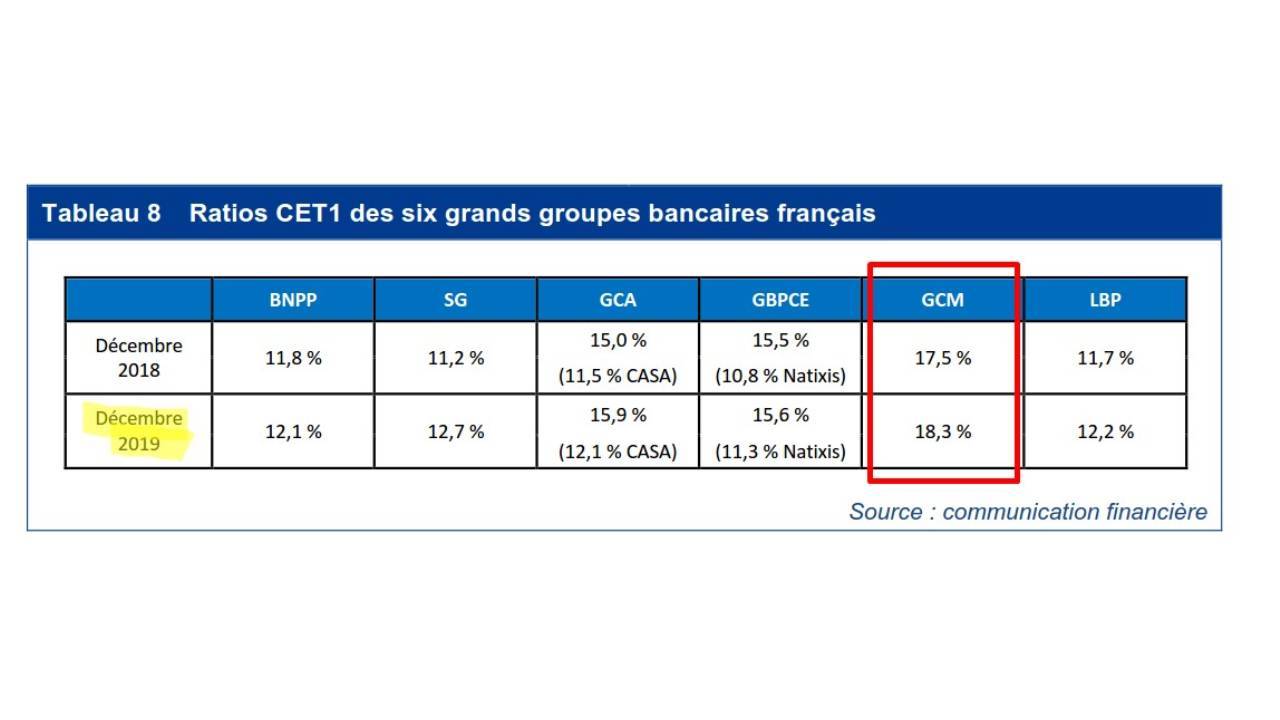

Source : Situation des grands groupes bancaires français fin 2019, Banque de France

La garantie du FGDR devrait-être pleine et totale.

Au regard de la crise, la banque récupère des liquidités.

Ce n’est pas un hasard si le groupe Crédit Mutuel-CIC (dont le siège est à Strasbourg) a décidé de céder sa branche de téléphonie au groupe Bouygues.

Plus de 500 millions d’euros ont été encaissés rapidement, alors que quelques centaines de millions d’euros de versement complémentaire en échange d’un effort de commercialisation devrait rapporter des commissions pendant encore plusieurs années…

Et le groupe mutualiste resserre les dépenses vis-à-vis de ses autres activités de diversification : la presse régionale.

Le groupe EBRA (Est, Bourgogne, Rhône-Alpes), qui contient tous les actifs de presse régionale du groupe Crédit Mutuel a été proposé à d’éventuels racheteurs, dont le groupe belge Rossel et Xavier Niel, patron du groupe Iliad.

3. La Banque postale

Le rapprochement Banque Postale – Caisse des Dépôts a été autorisé fin décembre 2019 par l’Autorité de la concurrence.

Le feu vert a été donné à la création d’un grand pôle financier public imbriquant la Caisse des Dépôts, CNP Assurances et la Banque Postale.

Le groupe public La Poste a trois activités principales, la distribution de courrier (en régression), la distribution de colis (en hausse sensible) et l’activité bancaire (La Banque Postale, plutôt stable).

La Poste n’a pas été véritablement privatisée.

L’opération a permis au groupe public de la Caisse des dépôts de devenir l’actionnaire principal de La Poste.

Ainsi, la Banque Postale est détenue majoritairement par la Caisse des dépôts (à hauteur de 66%), et par l’État français (à hauteur de 34%).

Si les ratios CET1 de fonds propres (voir graphique ci-dessus, rubrique LBP) de la Banque Postale restent en dessous de la moyenne européenne qui se situe à 13,4%, l’établissement dispose d’un atout de taille de part son actionnariat.

En effet, la Caisse des dépôts est un groupe hyperdiversifié, à capitaux d’État. L’on peut donc considérer que le risque de faillite est totalement à exclure.

La garantie du FGDR devrait-être pleine et totale.

4. Banques des constructeurs automobiles

Banque PSA Finance

La banque est sortie de la diversification dans le financement de la promotion immobilière, après avoir perdu de l’argent au début des années 1990 (General Motors en avait fait les frais au moment de la crise des subprimes).

Ce n’est pas une banque qui prête sur des risques énormes, le financement des voitures a comme contrepartie la garantie d’un bien réel.

Les taux de défaut ces 30 ou 40 dernières années, n’a jamais dépassé 1 % de l’encours.

La solidité de l’établissement PSA finance est une réalité ; et les risques étant minimes, le FDGR devrait également s’appliquer de façon intégrale.

RCI Bank

Comme son homologue de chez PSA Banque, RCI Bank collecte de l’épargne pour financer les ventes d’automobiles auprès des concessionnaires comme auprès des entreprises ou des particuliers.

Si l’on peut s’interroger sur la pertinence de louer un véhicule sur une longue durée ou de l’acheter à crédit, force est de constater que RCI Bank finance de l’économie réelle ; et les taux de défaut sur ce type de financement ont toujours été très mesurés.

A noter que les fonds propres rapportés au total du bilan sont aujourd’hui de moitié supérieure environ à ce qui est constaté pour les grandes banques traditionnelles (BNP Paribas, le Crédit Agricole notamment).

5. Banco Santander

La banque Santander est une banque universelle, présente essentiellement en Europe et en Amérique du Sud.

La banque espagnole est l’une des plus importantes de la zone euro par la capitalisation boursière.

Elle a un positionnement sur le crédit à la consommation, qui lui a permis de devenir partenaire des principales marques de PSA.

Banco Santander a été l’une des toutes premières à publier ses résultats Q4 de 2019 en 2020, qui se sont montrés solides.

Si la banque espagnole n’est pas encore à la hauteur des ratios de fonds propres durs (CET1) des grandes banques nord-américaines, la perspective d’atteindre 12 % du total de bilan à la fin de l’année 2020 est tout à fait à la portée de cette banque (vs 11,65 % à la fin du mois de décembre 2019).

L’établissement bancaire a ainsi provisionné 1,6 milliard d’€, démontrant la solidité de ses fonds propres.

Pour conclure

Vivre du trading, c’est déjà sécuriser son épargne et ses économies…

Afin de protéger au mieux ses liquidités, il convient de faire l’analyse de son / ses établissements bancaires, à la lumière des risques existants sur l’économie et la situation macro-économiques actuelle.

Comme vous avez pu le constater, certains établissements financiers disposent de davantage de marges de manœuvre : de part leur gestion du risque, de leur encours, leur fonds propres…

A vous de juger !