En plus de votre inscription gratuite, recevez également :

Le plan d’investissement adaptable qui a permis à nos clients de réaliser en moyenne +120% de plus-values en 2023.

(d’une valeur de 250€)Chasse aux stops

La chasse aux stops est une des activités préférées des traders professionnels et courtiers qui font contrepartie. Simple et lucrative pour eux, elle cible les capitaux des individuels qui ne comprennent pas bien les mécanismes de marché. Il est donc très important de comprendre le système.

SOMMAIRE :

- Le stop, arme à double tranchant

- 1 – L’écrémage de carnet d’ordres

- 2 – L’effet boule de neige

- Comment l’éviter ?

- Comment profiter de ces mouvements ?

Le stop, arme à double tranchant

Un stop loss est un ordre qui permet de limiter les pertes en clôturant automatiquement une position lorsque le prix d’un actif atteint un certain niveau défini à l’avance, en cas d’évolution défavorable d’un trade.

Cela peut être mal géré, ce qui comporte des risques, ou par l’intermédiaire d’un courtier en informant de ce niveau de perte maximal.

Le stop est considéré comme un outil bénéfique en termes de protection contre les crashes et les erreurs, mais doit être utilisé avec prudence.

Une utilisation inappropriée peut en effet avoir des conséquences néfastes pour un compte.

Il est à noter que les professionnels tels que les courtiers et les traders expérimentés peuvent avoir connaissance ou deviner la position des stop des traders particuliers et en tirer profit en achetant des contrats ou des titres à des moments défavorables pour le trader.

Comment cela fonctionne-t-il ? Il y a deux types de chasse aux stops : l’écrémage de carnet d'ordre, et l’effet boule de neige.

1 – L’écrémage de carnet d’ordres

En utilisant un vocabulaire de chasse pour illustrer ce concept, il peut être comparé à une stratégie de « rabattage ».

Par exemple, lorsqu’une configuration de vente à découvert est détectée, l’ordre est déclenché et le stop est placé juste au-dessus du plus haut de la zone.

Bien que cela puisse sembler judicieux, cela peut également être considéré comme évident. Les professionnels peuvent remarquer une accumulation des ordres de vente et la position des stops, ou en deviner l’existence.

Il ne reste plus qu’à racheter les positions soldées en ATP (type d’ordre par défaut des stops) à un super prix, pour vendre massivement.

Le cours reprend sa direction « normale », et ils font des profits massifs, grâce aux titres des particuliers.

Il est important de souligner que la « vague » qui liquide les stop loss est en réalité un phénomène courant dans le marché, même si son intensité peut être surprenante. Elle s’insère parfaitement dans le rythme normal du marché.

2 – L’effet boule de neige

Cette forme de stratégie de chasse pourrait être mieux décrite comme une « chasse à la courre« .

Dans ce scénario, le trader a repéré une configuration potentielle de vente, mais le prix évolue rapidement et de manière inattendue.

Ce mouvement rapide peut provoquer une panique, entraînant une accélération brutale du cours, traversant rapidement son niveau de stop loss.

Dans de tels cas, il est possible que sa position soit clôturée par son courtier à un niveau plus élevé que ce que qu’il avait spécifié, car il n’y aura personne pour accepter ses titres à ce moment précis.

Comment l’éviter ?

Parfois, il n’y a rien à faire d’autre que prendre sa perte. Mais souvent ces pièges peuvent être évités. Voici quelques règles simples pour protéger ses positions :

- Ne pas trop serrer ses stops. En général, le trader croit réduire ses pertes potentielles, mais il se met à la merci des professionnels.

- Attendre une confirmation du signal graphique

- Certains courtiers offrent des stops garantis, qui sont des ordres de vente garantis à un niveau de prix spécifié. Cela peut aider à minimiser les pertes dans des situations où le cours évolue rapidement.

- La mise en place de stratégies de couverture telles que la vente à découvert ou l’utilisation de contrats à terme.

- Éviter le suivi de tendances à court terme : en se concentrant sur des tendances à plus long terme, il est possible de minimiser les effets négatifs des fluctuations à court terme sur les positions.

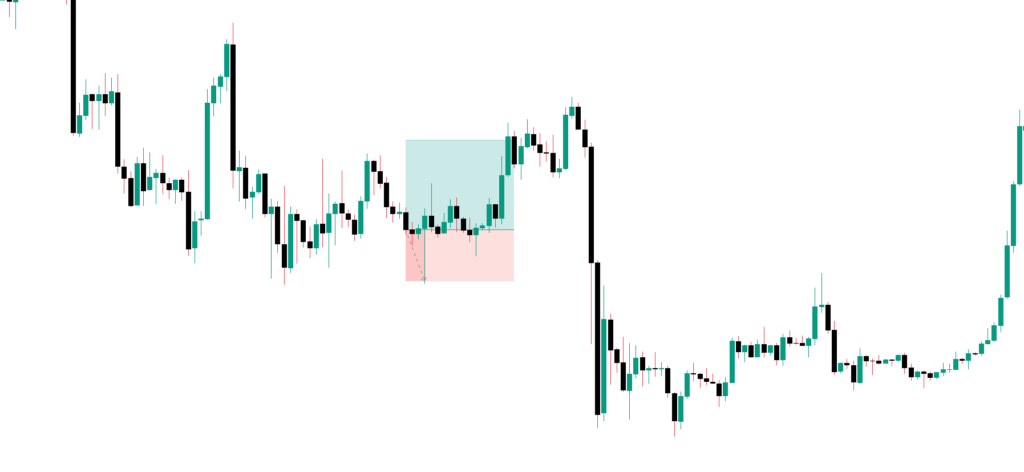

Exemple de stop loss trop serré :

Pour prévenir ce genre de mouvement, il est préférable d’attendre une confirmation lorsqu’un signal graphique semble « trop beau pour être vrai ».

Dans le cas où tous les critères d’une stratégie sont positifs et que le signal est très net, il est judicieux d’attendre une confirmation supplémentaire.

En veillant à ce que le stop soit suffisamment éloigné et en attendant une confirmation de signal, ce type de mouvement devrait être évité.

Pour éviter les impacts négatifs des mouvements sur la stratégie, il est également important de surveiller les volumes. Si une transaction inhabituellement importante se produit, il est préférable de clôturer sa position même prématurément pour minimiser les risques.

Si un trader a tendance à placer son stop de manière trop proche, à moins que cela fasse partie de sa stratégie, cela peut signifier une surexposition au marché, ce qui peut s’expliquer par une stratégie inadaptée.

Également, l’utilisation inappropriée de l’effet de levier sur le marché hautement volatil des cryptomonnaies peut conduire de nombreux traders à placer leurs stop loss très près de leur prix d’entrée, ce qui revient à un jeu de pile ou face. Dans ce cas, il est aisé pour les professionnels de faire déclencher ces stops.

Comment en profiter ?

Pour profiter de ces mouvements, une fois les avoir compris, il suffit de se positionner avec les professionnels, plutôt que contre eux :

- Lorsqu’il s’agit d’un signal un peu louche et qu’il faut attendre une confirmation, il faut surveiller le mouvement, et entrer en position lorsque la tendance initiale se rétablit.

- Ensuite, il faut rester attentif aux volumes. Cela signifie de se tourner vers l’achat lorsque le break s’affaiblit et s’inverse. Il est possible de fermer sa position à breakeven et attendre la première accélération pour entrer à nouveau sur le marché en achetant.