En plus de votre inscription gratuite, recevez également :

Le plan d’investissement adaptable qui a permis à nos clients de réaliser en moyenne +120% de plus-values en 2023.

(d’une valeur de 250€)Farming crypto (farm crypto)

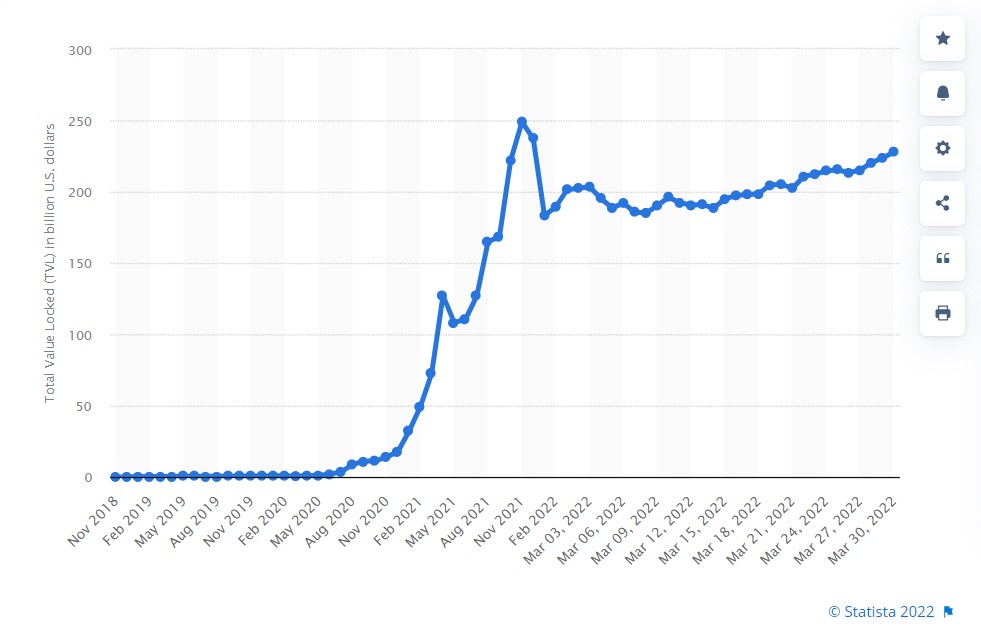

Le mouvement de la finance décentralisée (DeFi) a été à la pointe de l’innovation dans l’espace blockchain, notamment à travers la notion de farming crypto.

Qu’est-ce qui rend les applications DeFi uniques ? Elles sont sans autorisation, ce qui signifie que n’importe qui (ou n’importe quoi, comme un contrat intelligent) disposant d’une connexion Internet et d’un portefeuille compatible peut interagir avec elles.

En outre, elles ne nécessitent généralement pas de confiance dans les dépositaires ou les intermédiaires. En d’autres termes, ils sont sans confiance. Alors, quels sont les nouveaux cas d’utilisation que ces propriétés permettent ?

L’un des nouveaux concepts qui a émergé est le farming crypto. Il s’agit d’une nouvelle façon de gagner des récompenses avec les crypto-monnaies détenues en utilisant des protocoles de liquidité sans autorisation.

Il permet à quiconque de gagner un revenu passif en utilisant l’écosystème décentralisé construit sur Ethereum. Par conséquent, le farming peut changer la façon dont les investisseurs placent leur liquidités en crypto-monnaies à l’avenir.

Sommaire

- Farming crypto-monnaies : définition

- Fonctionnement du farming de crypto-monnaies

- Les risques du farming crypto

- « Yield Farming » en DeFi : méthodes et plateformes

Farming crypto-monnaies : définition

Le « farming » de crypto-monnaies est le processus qui consiste à utiliser la finance décentralisée (DeFi) pour maximiser les rendements. Les utilisateurs prêtent ou empruntent des crypto-monnaies sur une plateforme DeFi et gagnent des crypto-monnaies en échange de leurs services.

Le « Yield farming », également appelé « liquidity mining », est un moyen de générer des récompenses avec les crypto-monnaies détenues. En termes simples, il s’agit de bloquer des crypto-monnaies et d’obtenir des récompenses.

Dans un certain sens, le yield farming peut être mis en parallèle avec le staking. Cependant, il y a beaucoup de complexité en arrière-plan. Dans de nombreux cas, il fonctionne avec des utilisateurs appelés fournisseurs de liquidités (LP) qui ajoutent des fonds aux pools de liquidités.

Les « farmers » qui souhaitent augmenter leur rendement peuvent employer des tactiques plus complexes. Par exemple, ils peuvent constamment déplacer leurs cryptos entre plusieurs plateformes de prêt pour optimiser leurs gains.

Le farming crypto permet aux investisseurs de gagner du rendement en plaçant des pièces ou des jetons dans une application décentralisée, ou dApp. Les exemples de dApps comprennent les portefeuilles de crypto-monnaies, les DEX, les médias sociaux décentralisés, etc.

Fonctionnement du farming de crypto-monnaies

Les investisseurs qui réalisent du farming utilisent généralement des échanges décentralisés (DEX) pour prêter, emprunter ou mettre en jeu des pièces de monnaie afin de gagner des intérêts et de spéculer sur les fluctuations de prix.

Le farming à travers la DeFi est facilitée par des contrats intelligents – des morceaux de code qui automatisent les accords financiers entre deux ou plusieurs parties.

Qu’est-ce qu’un pool de liquidité ? Il s’agit essentiellement d’un contrat intelligent qui contient des fonds. En échange de la fourniture de liquidités au pool, les LP reçoivent une récompense. Cette récompense peut provenir de frais générés par la plateforme DeFi sous-jacente, ou d’une autre source.

Certains pools de liquidité paient leurs récompenses en plusieurs jetons. Ces jetons de récompense peuvent ensuite être déposés dans d’autres pools de liquidité pour y gagner des récompenses, et ainsi de suite.

Il est déjà possible de voir comment des stratégies incroyablement complexes peuvent émerger assez rapidement. Mais l’idée de base est qu’un fournisseur de liquidité dépose des fonds dans un pool de liquidité et gagne des récompenses en retour.

Le Yield farming se fait généralement à l’aide de jetons ERC-20 sur Ethereum, et les récompenses sont généralement aussi un type de jeton ERC-20. Cela pourrait toutefois changer à l’avenir.

En effet, les ponts inter-chaînes et d’autres avancées similaires pourraient permettre aux applications DeFi de devenir agnostiques à la blockchain à l’avenir. Cela signifie qu’elles pourraient fonctionner sur d’autres blockchains qui prennent également en charge les capacités des contrats intelligents.

Les « farmers » déplacent généralement beaucoup leurs fonds entre les différents protocoles à la recherche de rendements élevés.

Par conséquent, les plateformes DeFi peuvent également fournir d’autres incitations économiques pour attirer davantage de capitaux sur leur plateforme. Tout comme sur les bourses centralisées, la liquidité a tendance à attirer plus de liquidité.

Les risques du farming crypto

Le farming est un processus compliqué qui expose les emprunteurs et les prêteurs à des risques financiers. Lorsque les marchés sont volatils, les utilisateurs sont confrontés à un risque accru de perte temporaire et de dérapage des prix. Voici quelques risques associés au farming de crypto-monnaies :

- Les Rug pulls

Les Rug Pulls sont une forme d’escroquerie de sortie dans laquelle un développeur de crypto-monnaies collecte l’argent des investisseurs pour un projet, puis l’abandonne sans rembourser les fonds aux investisseurs.

Les rug pulls et autres arnaques à la sortie, auxquels les yield farmers sont particulièrement vulnérables, ont représenté environ 99 % des fraudes au cours du second semestre 2020, selon un rapport de recherche de CipherTrace.

- Le Risque réglementaire

La réglementation des crypto-monnaies est encore entourée d’incertitudes. La Securities and Exchange Commission (l’autorité des marchés financiers américains) a déclaré que certains actifs numériques sont des valeurs mobilières, ce qui les place sous sa juridiction et lui permet de les réglementer.

Les régulateurs d’État ont déjà émis des ordonnances de cessation et d’abstention contre des sites centralisés de prêt de crypto-monnaies comme BlockFi, Celsius et d’autres. Les écosystèmes de prêt et d’emprunt de DeFi pourraient subir un coup dur si la SEC les déclare comme des valeurs mobilières.

Bien que cela soit vrai, DeFi est conçu pour être immunisé contre toute autorité centrale, y compris les réglementations gouvernementales.

- La volatilité

La volatilité est la mesure dans laquelle le prix d’un investissement varie dans un sens ou dans l’autre. Un investissement volatil est un investissement dont le prix varie fortement sur une courte période de temps.

Alors que les tokens sont bloqués, leur valeur peut baisser ou augmenter, et c’est un risque énorme pour les farmers, en particulier lorsque les marchés cryptographiques connaissent un bear run (cela peut effacer la totalité du rendement voire même l’investissement).

La plupart des dangers associés au farming sont liés aux contrats intelligents qui les sous-tendent. La sécurité de ces contrats est en train d’être améliorée grâce à un meilleur contrôle du code et à des audits tiers, mais les piratages de DeFi sont encore fréquents.

Les utilisateurs de DeFi doivent effectuer des recherches et faire preuve de diligence raisonnable avant d’utiliser une plateforme.

« Yield Farming » en DeFi : méthodes et plateformes

Il existe plusieurs méthodes de farming qui permettent d’optimiser les rendements des placement en crypto-monnaies sur la DeFi :

- Les fournisseurs de liquidités

Les utilisateurs déposent deux pièces sur un DEX pour fournir des liquidités de négociation. Les bourses facturent une petite commission pour échanger les deux jetons, qui est versée aux fournisseurs de liquidité. Ces frais peuvent parfois être payés en nouveaux jetons de pool de liquidité (LP).

- Les prêts

Les détenteurs de pièces ou de jetons peuvent prêter des crypto-monnaies à des emprunteurs par le biais d’un contrat intelligent et obtenir un rendement à partir des intérêts payés sur le prêt.

- Les emprunts

Le farmer peut utiliser un jeton comme garantie et recevoir un prêt d’un autre jeton. Il peut ensuite cultiver le rendement avec les pièces empruntées.

De cette façon, il conserve sa participation initiale, dont la valeur peut augmenter au fil du temps, tout en obtenant un rendement sur les pièces empruntées.

- Le staking

Il existe deux formes de stacking dans le monde de DeFi. La principale forme réside sur les blockchains de preuve d'enjeu, où un utilisateur reçoit un intérêt pour engager ses jetons au réseau afin de fournir une sécurité.

La seconde consiste à miser les jetons LP gagnés en alimentant un DEX en liquidités. Cela permet aux utilisateurs de gagner deux fois du rendement, car ils sont payés pour fournir des liquidités en jetons LP qu’ils peuvent ensuite mettre en jeu pour gagner plus de rendement.

Les plateformes ou DEX les plus souvent utilisées sont Curve Finance, Aave, UniSwap ou encore PancakeSwap.