En plus de votre inscription gratuite, recevez également :

Le plan d’investissement adaptable qui a permis à nos clients de réaliser en moyenne +120% de plus-values en 2023.

(d’une valeur de 250€)APY crypto : comment calculer votre rendement crypto ?

L’APY crypto est l’acronyme de Annual Percentage Yield que l’on peut traduire en français par « pourcentage annuel de rendement ».

Cette méthode de rendement et d’épargne crypto est de plus en plus prisée par les investisseurs.

Voyons ensemble à quoi correspond l’APY et comment vous pouvez vous aussi en profiter.

Sommaire

- APY et Yield farming : qu’est ce que c’est ?

- Les différences entre APR et APY

- Comment calculer votre APY crypto ?

- Les avantages et inconvénients du yield farming

APY et Yield farming : qu’est ce que c’est ?

L’APY fait partie d’une vaste solution financière appelée Yield Farming ou « Agriculture de rendement ».

Le Yield Farming est un type d’épargne, apparu il y a quelques années avec le développement des crypto-monnaies et de la Finance Décentralisée (DeFi).

A ce jour, il est considéré comme le moyen le plus populaire de générer des revenus passifs grâce aux crypto-monnaies.

Le principe du Yield Farming est simple : il permet de bloquer un capital crypto, de le placer dans un pool de liquidité, afin de recevoir des intérêts en retour.

Comme tout placement, le point essentiel tient dans le Retour sur Investissement (ROI) qu’un épargnant va dégager.

Pour cela, il va s’intéresser particulièrement à l’APY que propose un protocole.

Plus il sera intéressant, plus il sera prêt à investir dans un protocole plutôt que dans un autre.

L’APY crypto se définit comme un intérêt composé propre aux cryptos.

Il calcule le rendement du capital de départ en réinjectant les intérêts au fur et à mesure.

Ce taux de rendement est calculé sur une année complète. Plus le placement sera long et plus l’APY sera intéressant pour l’épargnant.

L’attrait pour le Yield Farming est notamment dû aux rendements importants que certains protocoles proposent.

Beaucoup sont bien au-delà de ce que l’on peut trouver dans la Finance Traditionnelle (TradFi) et les comptes épargnes classiques.

En effet, il n’est pas rare de de tomber sur des APY à deux chiffres, dépassants régulièrement les 10%.

Devant cet engouement pour le Yield Farming, des protocoles comme Yearn Finance ont ainsi développé des algorithmes automatisés permettant de se positionner sur des pools de liquidité affichant les meilleurs rendements du marché.

Comment calculer votre APY crypto ?

L’APY crypto est donné pour le calcul d’intérêts périodiques étalés sur une année.

Ainsi, il peut être calculé selon la formule suivante :

Le compounding peut être assimilé à la périodicité où l’investisseur souhaite retirer ses intérêts pour les réinjecter dans son capital.

Cette manipulation peut être effectuée tous les mois, toutes les semaines, tous les jours, au choix de l’individu.

Cela aura un impact sur son APY.

Prenons un exemple simple :

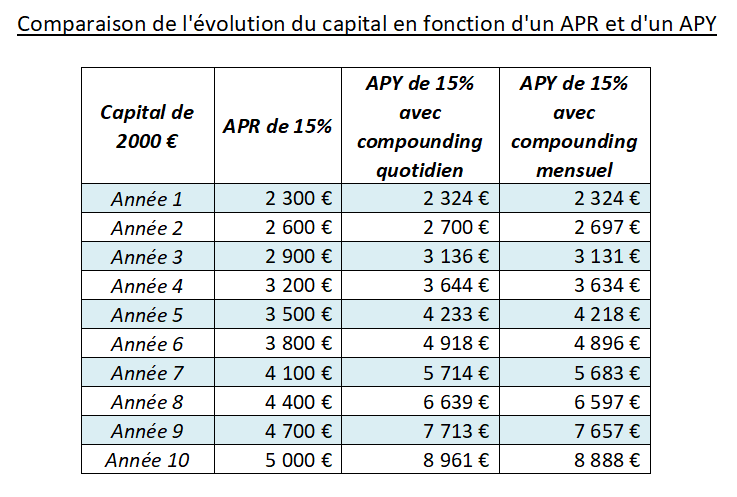

Je dépose un capital de 2000 € sur un protocole proposant un rendement de 15%.

Si je souhaite pratiquer un compounding quotidien. Il sera alors égal à 365, soit le nombre de jour dans une année.

Si l’on applique la formule ci-dessus :

APY = ((1+0.15/365)^365) -1 = 0.1618, soit un APY de 16,18 % et un gain supplémentaire de 1,18% par an.

Mon intérêt annuel s’élèvera à 323,60 €.

Il est ainsi important de calculer son APY pour envisager les meilleures options et bénéficier des meilleurs rendements que peuvent offrir les différents protocoles DeFi.

Les différences entre APR et APY

Beaucoup confondent APR et APY. Ces deux notions donnent des indications précieuses sur les intérêts d’un placement mais n’ont pas la même portée.

En effet, comme nous l’avons vu plus haut, l’APY crypto est un intérêt composé.

En d’autres termes, il prend en compte le capital de départ et les intérêts cumulés sur les mois précédents dans son mode de calcul.

De son côté, l’APR est l’acronyme de Annual Percentage Rate ou « taux de pourcentage annuel » et est comparable à la TAEG souvent évoquée par les sociétés émettrices de crédits ou à un livret A.

Il s’agit d’un intérêt dit « simple ». Contrairement à l’APY, il prendra en compte uniquement le capital de départ et n’intègrera pas les intérêts périodiques dans son calcul.

Cet intérêt brut est également calculé sur un an.

Ainsi, un APY affichera forcément un taux plus élevé qu’un APR.

C’est d’ailleurs pourquoi les protocoles cryptos, qui souhaitent attirer un maximum d’utilisateurs afin d’alimenter leurs pools de liquidité, mettent en avant les APY.

Comme vu dans ce tableau, l’APR dessine une évolution linéaire puisqu’il se base sur le capital de départ.

En revanche, l’APY augmente le capital de manière exponentielle puisqu’il prend en compte les intérêts perçus sur la dernière période.

De ce fait, le capital de servant de base au calcul augmente avec le temps.

Les avantages et inconvénients du yield farming

Le Yield Farming est donc très en vogue du fait des revenus passifs qu’il peut générer.

Ces opportunités très lucratives pour les investisseurs sont aussi des boosters de croissance pour les protocoles qui les mettent en place.

En affichant des rendements élevés, ils s’octroient un avantage concurrentiel avec d’autres protocoles mais aussi avec les produits de la TradFi et les monnaies Fiat.

Il est en effet très rare de constater des produits bancaires proposant des rendements annuels supérieurs à 10%.

De ce fait, les protocoles DeFi bénéficient de l’intégration de nouvelles liquidités au sein de leur écosystème et proposer des APY entre plus élevés.

C’est un cercle vertueux.

Du côté des investisseurs, c’est l’un des meilleurs moyens de faire fructifier son capital sans effort, presque sans risque et à des taux plus qu’intéressants.

Le Yield Farming est ouvert à tous grâce à de multiples stratégies propices aux petits comme aux gros capitaux.

Toutefois, le yield farming et les hauts APY possèdent aussi un côté sombre qu’il faut prendre en compte avant de s’engager sur un protocole.

En effet, ces derniers n’étant pas régulés peuvent présenter des failles de sécurité ou de fonctionnement.

Nous l’avons vu avec la chute de l’écosystème Terra (LUNA).

Son protocole de lend/borrow baptisé Anchor Protocol avait connu un succès phénoménal du fait des APY pouvant atteindre les 19,5%.

Un record pour un protocole qui semblait solide et sérieux.

Cependant, cela n’a pas empêché le drame arriver et malgré toutes les sécurités mise en place par Terra, ces rendements ne sont plus qu’un souvenir.

Terra et Anchor avait un projet sérieux. Ce n’est pas le cas de certains protocoles non audités qui attirent les investisseurs avec des APY incroyables.

Une fois leur pool de liquidité créé, les stratégies mises en place s’avèrent trop risquées ou simplement non viables et les utilisateurs se retrouvent sous l’eau.

Les actifs mis en jeu dans les pools de liquidités doivent également être sérieusement étudies avant d’investir dans un pool de liquidité.

Si certaines crypto-monnaies sont particulièrement solides, d’autres en revanche peuvent donner lieu à des crashs vertigineux.

Pour éviter cela, il est préférable de se tourner vers des protocoles connus qui ont fait leur preuve et qui présentent peu de risque.

Il existe des classements sur Coingecko et CoinmarkerCap permettant de faire le tri entre les protocoles DeFi.