En plus de votre inscription gratuite, recevez également :

Le plan d’investissement adaptable qui a permis à nos clients de réaliser en moyenne +120% de plus-values en 2023.

(d’une valeur de 250€)Biais psychologique de disponibilité

Il existe de nombreux biais psychologiques différents. Ces derniers peuvent être fatal pour un trader en pleine évolution. Le biais de disponibilité en est un dans l’air du temps. Devant le flux d’informations de plus en plus important, ce facteur peut facilement ruiner une stratégie qui avait pourtant fait ses preuves.

Sommaire :

- Qu’est-ce que le biais psychologique de disponibilité ?

- Les bons réflexes à développer

- Autres exemples de biais de disponibilité

Qu’est-ce que le biais psychologique de disponibilité ?

Que ce soit en bourse, où dans la vie, tout le monde a un jour expérimenté le biais de disponibilité.

Il est même responsable d’une grande partie des erreurs de jugement.

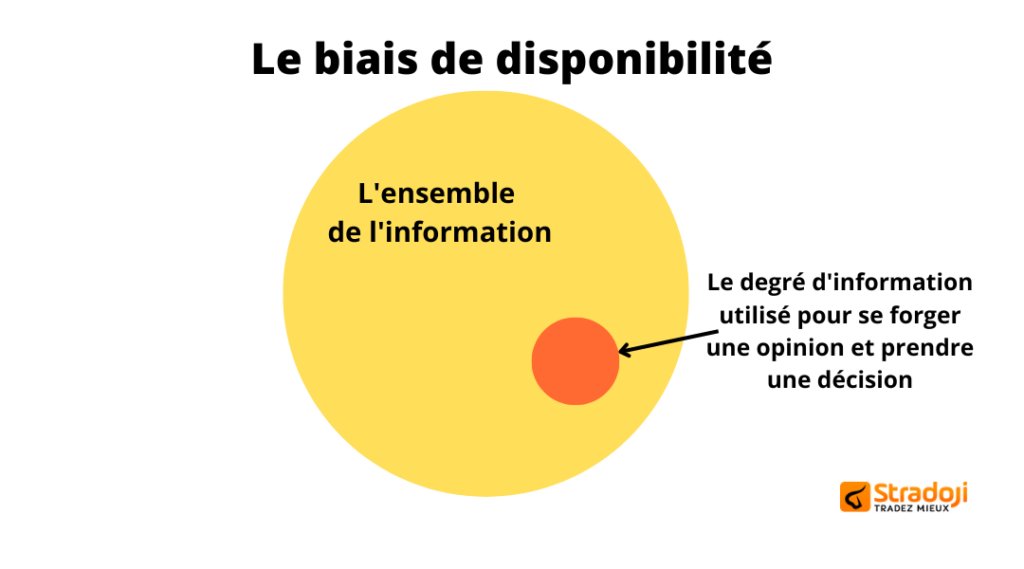

Le biais de disponibilité est le fait d’utiliser les informations les plus facilement disponibles et d’en faire des vérités absolues. Au point de prendre des décisions en se basant dessus.

En d’autres termes, il s’agit pour la personne de surestimer l’information qu’elle reçoit ou qu’elle a déjà enregistrée dans sa mémoire.

Ce biais psychologique est extrêmement commun du fait que le cerveau humain, qui n’est autre qu’un réseau électrique, empruntera souvent la voie la plus rapide et la plus simple.

Face au flux d’informations toujours plus important qu’il reçoit en continu, le cerveau humain opte toujours pour la facilité.

Ainsi, lorsqu’une nouvelle, quelle qu’elle soit, lui parvient, il tend à enregistrer cette information comme une information vraie au détriment d’une analyse plus longue et, de fait, plus compliqué pour le cerveau.

Ce mécanisme s’amplifie lorsque l’information reçue est stéréotypée, qu’elle provient d’une source proche (ami, famille) ou qu’elle est constamment répétée.

Voici un exemple concret : « Les analystes prévoient le krach crypto de l’Histoire le mois prochain ».

La plupart des gens paniquent et commencent à se séparer de leurs actifs sans prendre en compte aucune autre information : ni la santé des tokens dans lesquels ils ont investi, ni leur capacité à supporter des crises dans le passé, ni les graphiques de prix, etc…

Ils s’appuient sur la seule information qu’ils ont de disponible au moment T pour prendre une décision à savoir : « un krach se prépare« .

Cette décision est intensifiée émotionnellement.

En effet, tout le monde se souvient encore des effets dévastateurs des précédentes crises, comme Terra (LUNA) ou FTX.

Et beaucoup d’investisseurs pensent que si la situation est similaire, le résultat le sera forcément.

La situation créé panique et stress, des émotions qui prennent le relais et précipitent les actions de défense.

Les bons réflexes à développer

Contrairement à la pensée populaire, la première impression n’est pas toujours la meilleure.

Le danger du biais de disponibilité est donc de prendre la première information disponible pour argent comptant.

Il est intéressant de rester ouvert aux informations venues de l’extérieur mais il s’agit ici d’aller plus loin et d’investiguer.

Comme toujours en bourse et dans la vie en général, il est important d’apprendre à confirmer ou infirmer une information par des faits et l’associer à une analyse pertinente.

Une simple information et/ou une simple émotion attachée à une information n’est souvent que le haut de l’iceberg.

- Que se passe-t-il vraiment dans la partie immergée ?

- Dispose-t-on de suffisamment de raisons objectives pour prendre en considération cette information ?

- Quels sont les éléments déclencheurs ?

Pour commencer une analyse neutre, il est indispensable de supprimer au maximum les biais qui pourraient fausser le résultat d’une investigation.

Se détacher pour avoir une vision globale de la situation permet de relativiser et d’éviter de tomber dans le piège du biais de disponibilité.

Dans l’exemple précédent, « Les analystes prévoient le krach crypto de l’Histoire le mois prochain », prendre du recul permet de conclure qu’une crise ne se prévoit pas aussi facilement.

Le principe même d’une crise, c’est son caractère imprévisible et spontanée ; bien que certains indices peuvent laisser présager d’un scénario négatif.

Dans ce cas, il est donc judicieux d’identifier la phase du cycle en cours en se référant aux crypto-monnaies de références comme Bitcoin ou à la capitalisation totale du marché.

- Si l’ensemble du marché connaît un bull run depuis plusieurs mois, alors il effectivement possible que le mouvement s’essouffle bientôt pour laisser place à un bear market.

- Au contraire si le marché des cryptos sort d’un sévère bear market et que des signes de reprise se dessinent alors la venue d’un nouveau krash est peu probable (mais pas impossible).

L’analyse des actifs de votre portefeuille est également un réflexe à prendre.

Etudier l’historique des graphiques et en tirer des statistiques :

- Les actifs en portefeuille ont-ils déjà traversé des crises dans le passé ?

- Ont-ils bien résisté ?

Les autres exemples de biais de disponibilité

Le biais de disponibilité ne s’exprime pas uniquement au travers des actualités économiques.

En réalité, il est présent partout.

- Un film dont la critique est mauvaise est un biais de disponibilité qui empêche les gens d’aller voir le film ;

- Un ami qui a détesté un restaurant ne pousse pas à aller tester cet établissement ;

- Une personne achète une nouvelle voiture et se met à voir le même modèle partout ;

- Etc…

Ou, pour revenir au trading, c’est aussi le cas quand après quelques heures d’entraînement sur une formation, une personne pense que la stratégie ne fonctionne pas.

L’opinion se base sur une seule information disponible immédiatement : la personne n’y arrive pas. Elle conclut ainsi que la méthodologie tout entière est invalide et arrête de s’entraîner.

Pourtant, si l’on pousse l’analyse plus loin, les statistiques (au niveau des résultats et des autres élèves) prouvent le contraire.

Enfin, ce biais de disponibilité peut être à l’origine de beaucoup d’autres.

Par exemple, de l’aversion au risque : elle augmente sur un instrument financier réputé risqué (sans même savoir sur quoi s’appuie cette affirmation).

Ou encore, l’effet de masse avec des phrases comme « c’est une affaire à ne pas rater ».

Ainsi, avant de suivre une information aveuglément, il est important de se forger une opinion propre. Ceci par le biais de recherche et d’analyse que ce soit dans le trading ou dans la vie quotidienne.