En plus de votre inscription gratuite, recevez également :

Le plan d’investissement adaptable qui a permis à nos clients de réaliser en moyenne +120% de plus-values en 2023.

(d’une valeur de 250€)5 Yield Optimizer pour générer des rendements cryptos jusqu'à 300%

Générer des revenus passifs intéressants grâce au staking ou au lending est impossible. Suivant les cryptos choisies, ces deux activités génèrent des rendements relativement faibles oscillant en moyenne entre 1 et 3%. C’est insuffisant. Construire une véritable stratégie de revenus passifs élevés passe par l’utilisation d’un Yield Optimizer. Cependant, devant la multitude solutions proposées dans l’écosystème de la DeFi, vers quelle plateforme se tourner pour assurer la bonne évolution du capital crypto ?

Ce que vous allez apprendre :

- Pourquoi utiliser un yield optimizer ?

- Quels APY crypto obtenir grâce aux yield optimizers ?

- Les 5 meilleures yield optimizers pour maximiser vos rendements

Pourquoi utiliser un Yield Optimizer ?

Le terme « Yield Optimizer » se traduit par « Optimiseur de rendement ». Un Yield Optimizer se définit comme un protocole issu de la Finance Décentralisée (DeFi). Il repose sur un programme ou un smart contract optimisé permettant à ses utilisateurs de prétendre aux meilleurs APY crypto disponibles sur différentes plateformes.

De façon automatisée, les yield optimizers assurent la gestion des actifs des utilisateurs. Ils analysent le marché et les meilleurs pools sur différents réseaux pour placer les actifs, réclamer les intérêts et les réinvestir sur d’autres solutions. Ils déplacent les fonds de plateformes à d’autres suivant différentes stratégies propres à leurs programmes.

Le problème de la gestion DeFi

Les yield optimizers répondent à un problème fonctionnel.

En effet, les placements cryptos représentent souvent des processus plutôt complexes et longs dans leur mise en place. Ils peuvent également être très coûteux suivant les réseaux et les crypto-actifs sur lesquels les placements sont réalisés.

Prenons un exemple simplifié :

Je souhaite farmer la crypto X et utiliser la paire cryptoY-cryptoZ pour cela.

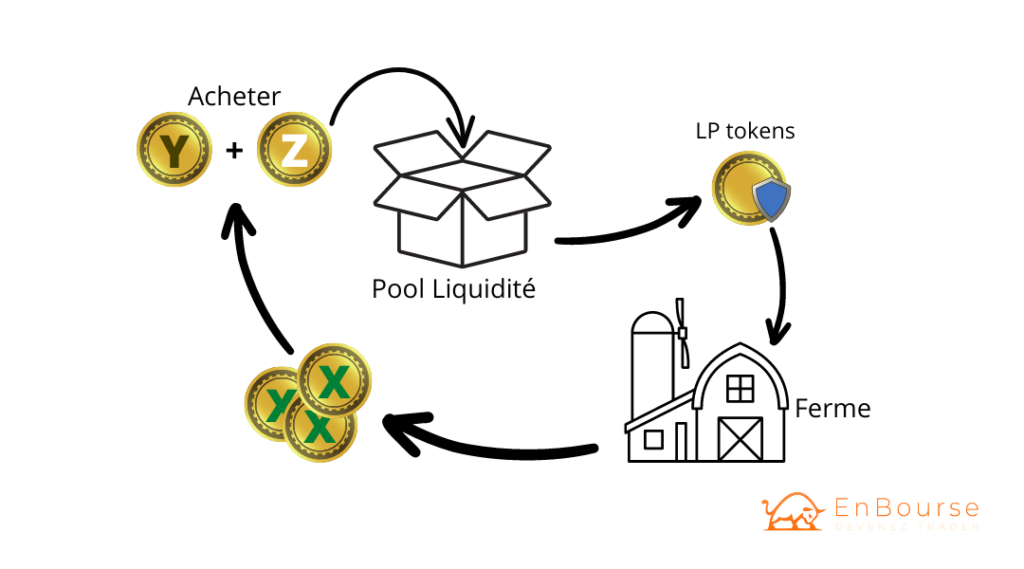

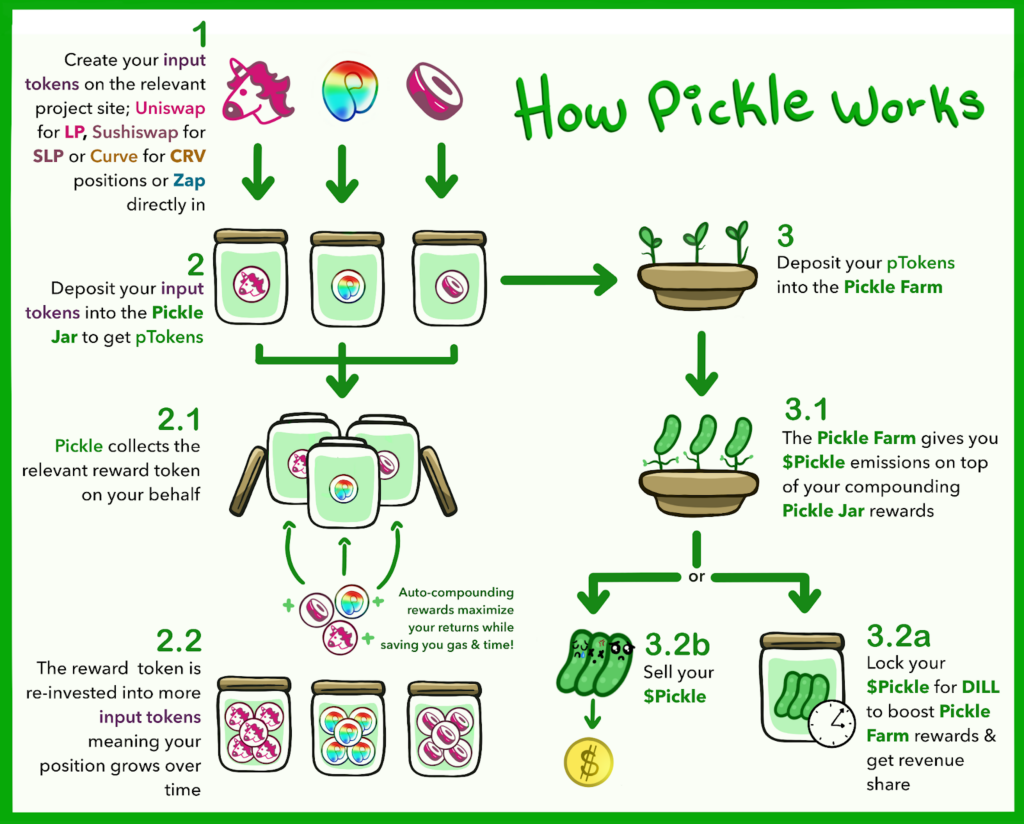

Comme le montre le schéma ci-dessus, je dois dans un premier temps acheter des cryptos Y et Z afin de les déposer dans un pool de liquidité . Ce pool me permet d’obtenir des LP Tokens en retour. En bloquant ces derniers dans la ferme spécifique « Y-Z », je gagne des intérêts sous forme de tokens X.

J’ai obtenu ces tokens à un rendement qualifié « d’intérêt simple« . En d’autres termes, ils ont certes une valeur monétaire mais sont statiques et ne m’apportent rien.

Si je souhaite optimiser mon rendement et le rendre dynamique, je vais devoir retirer mes jetons X de la ferme pour acheter des tokens Y et Z pour recommencer la boucle.

Si mon objectif est d’optimiser au maximum mes rendements, je vais devoir répéter l’opération plusieurs fois par jour. Cela expose plusieurs problèmes.

D’une part, ces manipulations demandent un temps considérable. Dans le cas d’un investisseur ayant un emploi ou un trader en veille sur une multitude d’actifs, ce processus est presque impossible à réaliser ou du moins, les rendements ne sont pas maximisés.

D’autre part, ces manipulations exposent l’investisseur à des frais assez conséquents. En effectuant le processus manuellement, les frais s’accumulent après chaque transaction. Ainsi, même si les rendements sont intéressants, ils sont diminués par les frais de transaction.

Enfin, pour un investisseur novice, ce processus est relativement complexe. Par conséquent, il va délaisser cette alternative au profit du staking ou du lending pour tenter de générer des revenus passifs. Toutefois, ces solutions, bien que moins risquées, sont beaucoup moins rémunératrices.

Les yield optimizer agissent ainsi dans le but d’assurer la gestion complète offrant ainsi un gain de temps considérable aux investisseurs. Ils réduisent le processus de manière à ce que les utilisateurs n’aient qu’à déposer leurs LP tokens directement dans les vaults (coffres forts) des optimiseurs de rendement.

Yield Optimizer : l’outil pour maximiser vos APY Crypto

L’écosystème de la DeFi regorge de moyens pour générer des revenus passifs grâce aux crypto-monnaies. Le staking, le lending ou encore le farming sont d’excellents moyens de faire fructifier un portefeuille. Toutefois, ces méthodes sont bien loin d’être suffisantes pour quiconque souhaiterait atteindre une liberté financière et devenir rentier grâce aux devises numériques.

Les yield optimizer interviennent dans cette optique de proposer des placements cryptos, certes plus risqués, mais également plus intéressants économiquement.

Ils incluent la notion de « auto-compounding » ou « auto-composition« . Ce terme anglais désigne le fait de composer automatiquement les intérêts perçus.

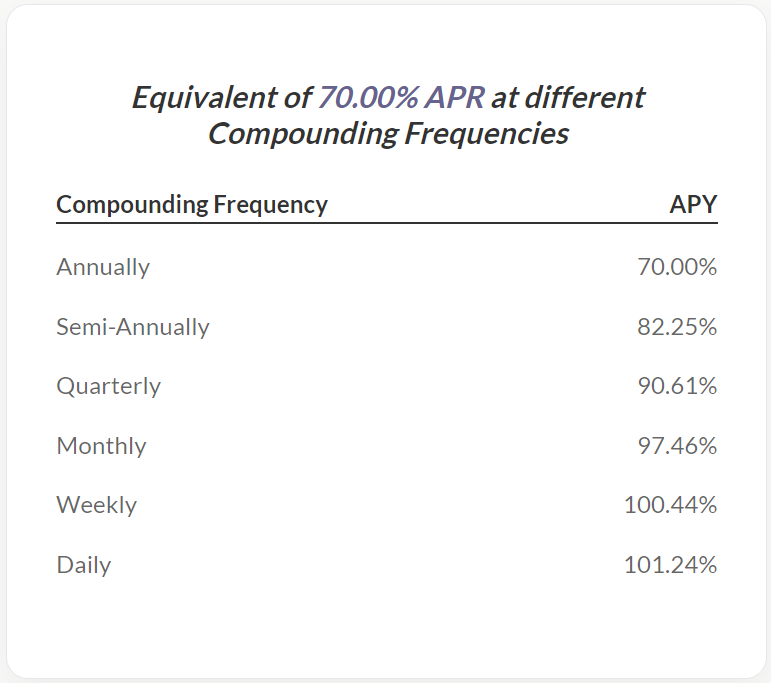

Alors que le farming classique affiche des taux de rendement appelés APR (taux de pourcentage annuel), les protocoles optimiseurs de rendements tendent à fonctionner avec les APY (rendement en pourcentage annuel) similaires aux « intérêts composés ».

Les APR sont calculés sur la base d’un capital constant sur une année. Ils fournissent le taux des intérêts linéaires perçus sur une année sans prendre en compte les intérêts générés.

Les APY, quant à eux, calculent les intérêts de façon exponentielle en incluant les intérêts pour augmenter le capital et par extension les futurs intérêts. De cette façon, il prend en compte le capital de départ et les intérêts cumulés sur les mois précédents dans son mode de calcul.

Calculé avec APRtoAPY.com

L’auto-compounding relève de différentes stratégies mises en place par les plateformes d’optimisation de rendement. Elle diffère donc et certaines sont plus efficace que d’autres.

Avec une gestion en « auto-compounding », les yield optimizer ont la possibilité de proposer des rendements bien plus intéressants que ceux affichés sur les plateformes DeFi. Ils dynamisent les rendements de façon optimisée de sorte que les tokens ne dorment jamais et soient placer sur les meilleures offres du marché à chaque moment.

Pour y parvenir, certains d’entre eux effectuent des récoltes et des réinvestissements plusieurs fois par jour.

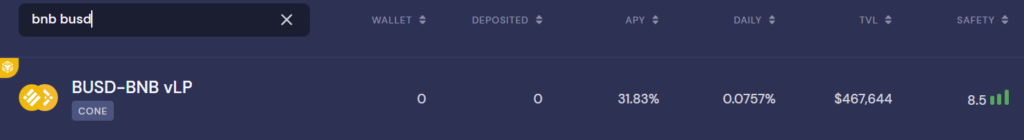

Quels APY crypto obtenir grâce aux Yield Optimizers ?

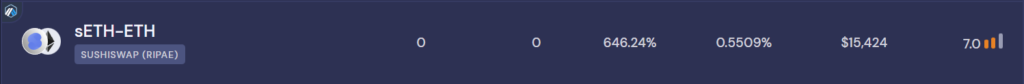

Les rendements cryptos sont différents d’une plateforme à une autre. Toutefois, il n’est pas rare de voir leurs pourcentages atteindre 2 voire 3 chiffres.

Les différences de rendements entre les plateformes s’expliquent par les différentes stratégies qu’elles adoptent.

Nous l’avons vu, la plupart utilisent des stratégies d’auto-compounding pour maximiser les rendements. Toutefois, ce n’est pas leur seule technique pour performer.

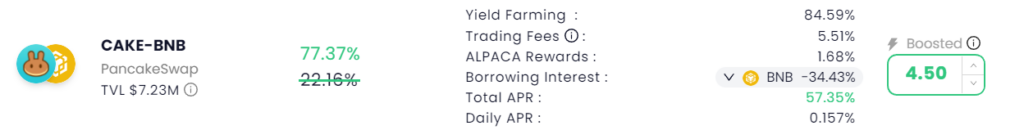

Certains, comme Alpaca Finance, reposent sur une offre en apparence plus complexe mais encore plus rémunératrice. En effet, ces yield optimizer ont mis en place un système de lending/borrow (prêts et emprunts) mettant en relation des fournisseurs de liquidité et des emprunteurs. Cette sorte de marketplace permet aux utilisateurs emprunteurs d’augmenter leurs positions de farming et ainsi créer un effet de levier sur leur capital. Par ce principe, ils génèrent davantage d’intérêts.

Enfin, une autre catégorie de yield optimizer mette en place ce que l’on appelle des positions de farming en « delta neutre« . Cette stratégie vise à se prémunir d’une évolution contraire d’un sous-jacent.

Par exemple, pour une position ouverte, une deuxième position se déclenche avec une quantité « delta ». Cette dernière a pour objectif de couvrir les pertes de sorte que la variation du prix de l’actif utilisé pour la stratégie n’a pas d’incidence sur les rendements.

L’utilisation de ces différentes stratégies génèrent donc différents rendements qui sont également influencés par le marché global.

Les 5 meilleurs Yield Optimizer pour maximiser vos rendements

Beefy Finance

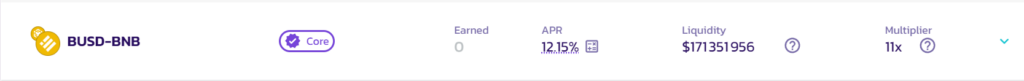

Beefy Finance fait figure de leader dans le domaine des yield optimizers. La plateforme a été lancée en 2020 et elle est présente sur 16 blockchains dont le BNB Chain de Binance.

Sa spécificité repose sur la fourniture de liquidité. Beefy propose des vaults (coffres-forts) qui renferment des LP tokens déposés par les utilisateurs. Ces LP tokens génèrent des rendements que Beefy Finance se charge de réinjecter automatiquement. La fréquence du compouding varie en fonction de différentes variables mesurées pour créer des intérêts composés de manière automatisée et optimale.

L’utilisateur s’acquitte uniquement des frais d’entrée et de sortie des coffres.

Beefy compte un token natif baptisé BIFI. Il s’agit d’un jeton de gouvernance et permet également aux détenteurs de recevoir une partie des bénéfices générés par le protocole.

Beefy est une des plateformes de rendement les plus intéressantes et les plus utilisées. Elle tient son succès par sa facilité d’utilisation et la solidité de sa plateforme. Elle est également l’une des plus rentables puisqu’elle possède un champ d’analyse très large et donc plus de possibilités pour maximiser les rendements.

Son offre est très complète, sécurisée, avec une multitude d’utilisateurs, différents coffres et options sur différents réseaux.

Yearn Finance

Yearn Finance fait également figure de valeur sûre en ce qui concerne l’optimisation des rendements.

Lancée également en 2020, Yearn Finance doit son nom à la contraction de « Yield » et de « Earn » (traduit respectivement par « rendement » et « gagner de l’argent » en anglais).

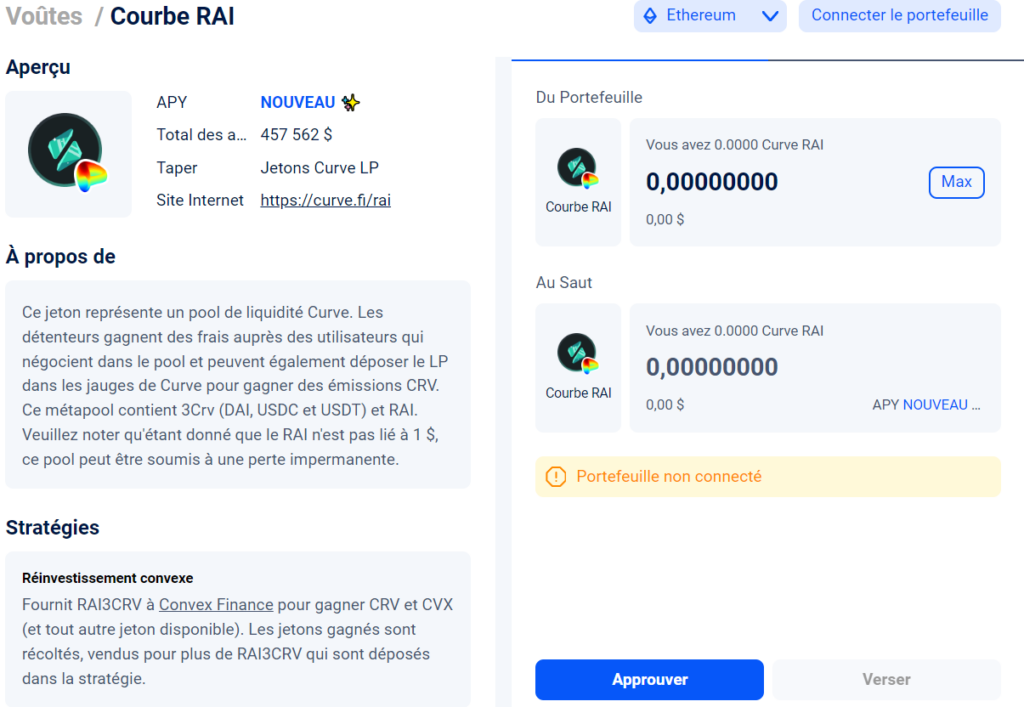

Son fonctionnement est relativement similaire à celui de Beefy. En effet, Yearn Finance utilise des vaults capables de mettre en place jusqu’à 20 stratégies chacun. Ils génèrent ainsi des rendements très élevés grâce aux smart contracts déployés.

Yearn Finance met également à disposition divers services financiers comme une fonctionnalité Earn, un agrégateur de prêt, ou encore la fonction Zap qui facilite l’échange de token en dehors et au sein des pools de liquidité.

YFI est le jeton de gouvernance du protocole. Il permet à tous ses détenteurs de participer aux évolutions de la plateforme et les stratégies mises en place par le protocole.

Après Beefy, Yearn Finance compte parmi les Yield Optimizer les plus prometteurs. Sa proximité avec Ethereum y est sans doute pour beaucoup. La plateforme est extrêmement simple à utiliser et très intuitive. Avant de déposer ses actifs, l’utilisateur reçoit plusieurs informations sur la stratégie principale utilisée par le coffre.

Toutefois, Yearn Finance possède un inconvénient de taille. En effet, les stratégies mises en place par le protocole génèrent une dette des coffres forts. A partir d’un certain niveau de dette, les actifs présents dans le coffres sont bloqués. Les utilisateurs ne peuvent plus agir sur leurs tokens tant que le niveau de dette ne diminue pas sous le seuil prévu par les stratégies. Ainsi, en cas de forte volatilité ou d’effondrement du marché, il est possible de perdre une grande partie de son capital.

AutoFarm

AutoFarm est lui-aussi un Yield Optimiser lancé en 2020 sur la BNB Chain. Son offre repose sur 3 services principaux :

- AutoSwap

Ce service agit comme un agrégateur DEX (Exchange décentralisé). Son objectif est de proposer les meilleures offres swap. Pour se faire, il répartit les transactions de ses utilisateurs sur plusieurs exchanges et réduit les mouvements de slippage.

- AutoFarm Vault

A l’instar de Beefy et Yearn Finance, AutoFarm Vault se définit comme un « optimiseur de récolte dynamique ». Il compte actuellement plus de 470 coffres répartis sur 19 réseaux.

- AutoAmplify

AutoAmplify dispose d’un système de partenariat proposant l’intégration de nouveaux projets DeFi. Chaque nouveau projet admet la création d’un nouveau vault dit « amplifié » (ou « amplified vault »). Les utilisateurs ont ainsi la possibilité de fournir ces coffres forts contre une récompense sous la forme de jetons natifs du projet nouvellement intégré.

AutoFarm utilise le token AUTO lancé sans opération préalable (ni pré-vente, ni-préminage). Ce jeton est lié à un mécanisme de burn lui permettant d’asseoir son caractère déflationniste. Il est stakable moyennant des rendements intéressants notamment avec l’utilisation de AutoAmplify.

La vraie force d’AutoFarm, outre le fait de proposer des services performants, repose sur le fait qu’il assure une dilution par mutualisation des frais de transactions grâce au fonctionnement de ses multiples contrats intelligents. Ces derniers reflètent également ses points faibles. Bien qu’audités, ces contrats intelligents restent le point principal de la vulnérabilité des vaults et par extension du protocole entier.

Alpaca Finance

Derrière son effigie d’Alpaga, se cache une plateforme pionnière puisqu’il s’agit du premier protocole de levier dans l’écosystème de la BNB Chain. Alpaca Finance a été lancé dans le but de concurrencer les solutions déjà en place sur le réseau Ethereum mais trop coûteuses.

Il mise sur une démarche de faible coût, sécurisée et intéressante en termes de rendements. Selon le protocole, les APY sont deux fois plus importants que sur les plateformes concurrentes.

Outre le système de coffres-forts présents chez la plupart des yield optimizer, Alpaca a développé un mécanisme de farming à effet de levier. Le système repose sur un système de lending/borrow où les prêteurs fournissent la liquidité et les emprunteurs utilisent cette liquidité pour augmenter la taille de leur position de farming. Cet ensemble est supervisé par les liquidateurs qui veillent à ce que chaque dette soit honorée au risque d’être liquidée sous un seuil pré-établi.

Le farming à effet levier permet ainsi de générer des rendements bien plus importants que ceux des autres plateformes.

ALPACA est le jeton natif du protocole. Il admet un plafond et un mécanisme de brûlure pour le rendre déflationniste. Ces détenteurs bénéficient d’un droit de vote mais également des avantages économiques directement liés à la plateforme.

Alpaca Finance est une plateforme simple à utiliser et possède une communauté forte dont elle reste à l’écoute. Son utilisation n’est pas coûteuse en termes de commissions et les APY défient toute concurrence. Son ouverture au monde des NFT et au monde de la GameFi laisse présager que la plateforme n’est qu’au début de son ascension.

Toutefois, l’appât de rendements amplifiés par l’effet de levier augmente considérablement le risque de perte de capital. Non maîtrisé, les leviers peuvent être utilisés abusivement et conduire à des liquidations pour ceux qui n’aurait pas compris les risques.

Pickle Finance

Pickle Finance est le tout dernier de notre liste des meilleurs yield optimizer.

A l’instar de ses concurrents, Pickle Finance utilise des coffres appelés ici les « pots à cornichons » (Pickel Jar en anglais). Ils permettent aux utilisateurs de déposer des jetons à partir de pools de liquidités tels que Uniswap ou Sushiswap, puis d’exécuter des stratégies sophistiquées qui maximisent les rendements des déposant.

Grâce à un système d’auto-composition, Pickle fait fructifier les positions de manière exponentielle.

PICKLE est le jeton principal du protocole. Il est inflationniste et la majorité de l’offre est actuellement en circulation.

Pickle Finance a été piraté en 2020 perdant 20 millions de DAI. Dans leur hack, les pirates avaient ciblé un smart contract nouvellement créé. Les anciens smart contracts ont rassuré la communauté. Le protocole a toutefois été intégré à Yearn Finance et reprend son ascension.

Sa proximité avec yEarn est un avantage considérable puisqu’elle lui permet d’assurer une crédibilité et de convaincre les nouveaux investisseurs. Sa communauté est forte et son mécanisme l’est tout autant.

Bien que ces 5 plateformes soient à ce jour les meilleurs Yield Optimizer du marché, il faut toutefois rappeler que ces stratégies projettent évidemment une part de risque et il est important de réaliser vos propres recherches avant d’investir.