En plus de votre inscription gratuite, recevez également :

Le plan d’investissement adaptable qui a permis à nos clients de réaliser en moyenne +120% de plus-values en 2023.

(d’une valeur de 250€)Algorithme de trading vs Yield Optimizer : quelle solution pour gagner des cryptos ?

La guerre est déclarée entre les algorithmes de trading et les Yield Optimizer. Si vous êtes en quêtes de revenus passifs, ces deux solutions sont sûrement les plus utilisées dans le monde des cryptos. Faisons le point et voyons ensembles quelle est la solution la plus adaptée à vos besoins.

Comment fonctionne un algorithme de trading ?

Aussi appelé « trading automatisé » ou « robot de trading », un algorithme de trading se définit par un code de programmation. Son objectif est d’agir sur les marché à la place de son utilisateur.

Ce genre de services a été majoritairement déployé dans les grandes institutions, les hedge funds mais aussi pour favoriser le trading haute fréquence. Ils tendent désormais à se démocratiser auprès du grand public.

Plus concrètement, il s’agit d’un programme qui balaye les marchés à la recherche d’opportunités de trading. Suivant les paramètres de l’algorithme, ces dernières doivent posséder un potentiel de gains intéressant.

Un algorithme de trading décide de manière automatisée d’entrer ou non en position sur un marché. Il prend en compte le timing, la valeur de l’actif, les volumes d’échange, etc… Et ce sans l’intervention d’un tiers humain.

Il en existe des milliers et leur efficacité dépend de plusieurs paramètres dont le plus important reste la stratégie utilisée. Contrairement à ce que l’on pourrait croire, structurer un algorithme de trading n’est pas une chose simple.

Outre les connaissances requises, la recherche et le développement représentent un travail considérable pour les personnes désireuses de construire leur propre programme.

Cela demande du temps, puisqu’elle nécessite un nombre important de backtests, mais requiert surtout une ou plusieurs stratégies ayant fait leurs preuves en amont.

Ces dernières doivent effectivement reposer sur une série de patterns et d’indicateurs pertinents. Ce qui n’est malheureusement pas le cas de tous les robots de trading.

En effet, la grande majorité des algorithmes de trading présents sur le marché se base sur un système trop simple.

Certains sont programmés pour repérer les croisements entre les moyennes mobiles 50 et 200, par exemple. Evidemment, ce genre de stratégie n’est pas suffisant et il génère très peu de gains, voire des pertes, pour les utilisateurs de ces robots de trading.

C’est d’ailleurs pour cette raison que les algorithmes de trading ont relativement mauvaise presse. Beaucoup d’arnaques fleurissent, éclaboussant les meilleurs programmes, les plus efficaces.

Les yield optimizer : des outils réellement rentables ?

Les Yield Optimizer, quant à eux, possèdent le même objectif que les algorithmes de trading : optimiser les gains de leurs utilisateurs. Toutefois, même si le fond est identique, la forme est différente.

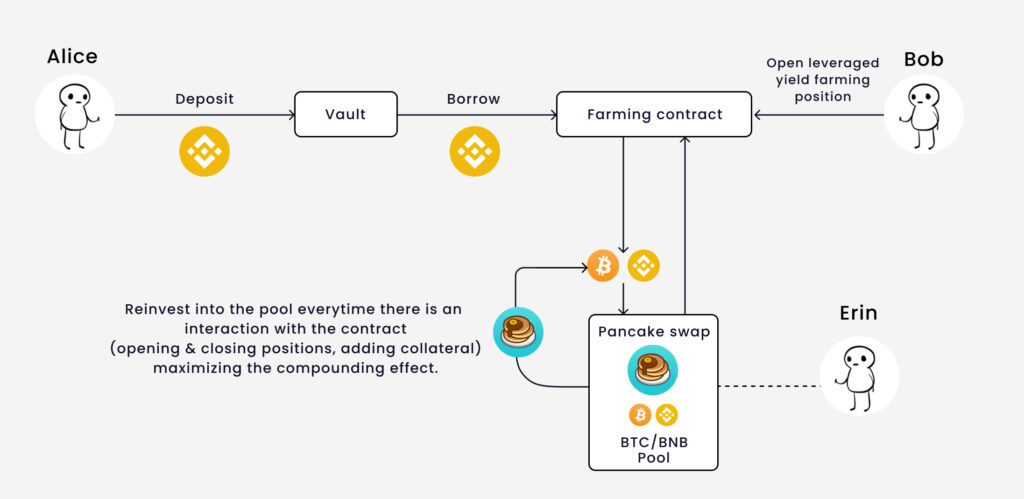

Pour commencer, les Yield Optimizer sont aussi appelés les « optimiseurs de rendements« . Il est plus évident maintenant que la traduction est faite qu’ils ne sont pas destinés à trader. Ils jouent le rôle d’agrégateur de plateforme de farming.

Avec cette étiquette d’agrégateurs, ils ont pour mission d’optimiser les rendements générés par l’activité du farming crypto.

Cette pratique est propre à la finance décentralisée (DeFi) et repose principalement sur des mécanismes de prêts et d’emprunts de crypto-monnaies.

Plus spécifiquement, le Yield farming représente un moyen de générer des récompenses avec les crypto-monnaies détenues.

En d’autres termes, il s’agit de bloquer des crypto-monnaies dans des pools et d’obtenir des récompenses ou des intérêts en retour. Il s’apparente souvent au staking bien que le Yield Farming soit plus relativement complexe que ce dernier.

Les Yield Optimizer, comme Beefy ou Yearn Finance, ont le vent en poupe depuis quelque temps. Leur avantage principal reste les APY, les rendements, qui atteignent des pourcentages parfois très élevés défiant toute concurrence.

Toutefois, la prise de risque propre à cette activité est bien plus conséquente que pour tout autre service financier crypto. En effet, la structure de ces plateformes la rend attractive aux des hackers.

Rappelons que les pools de liquidité où sont bloqués les tokens des prêteurs se présentent sous la forme de smart contracts, des programmes informatiques. Ils sont donc souvent faillibles.

L’extraction totale de la valeur d’un pool peut survenir à tout moment. C’est d’autant plus vrai lorsque celui-ci n’a pas été audité et dont on ne connaît finalement pas la fiabilité.

De plus, le risque de perte de capital ou de gain reste l’inconvénient majeur de cette pratique.

Que ce soit du côté du prêteur avec les risques liés aux pertes impermanentes ou du côté de l’emprunteur avec le risque de liquidation de sa position, le yield farming est réservé à des utilisateurs avertis et maitrisant les mécanismes de la pratique.

Les différences entre algorithme de trading et yield optimizer

Comme nous l’avons vu précédemment, les algorithmes de trading et les Yield Optimizer ont le même objectif, celui de générer des revenus passifs de manière automatisée.

Ils sont toutefois bien différents dans leur construction, mais également dans leur mécanisme.

Les algorithmes de trading sont des programmes de trading automatisés.

Ils ne déplacent pas les fonds des utilisateurs, mais réalisent eux-mêmes les investissements en fonction d’une stratégie choisie et de patterns graphiques.

Cela implique des achats et des ventes sur des plateformes d’échanges comme Binance.

L’algorithme de trading est enclin à une analyse graphique soutenue et constante.

En outre, les algorithmes de trading ne sont pas à la recherche de rendements, mais d’opportunité de trading. Ils cherchent à faire fructifier le capital de leurs utilisateurs en se positionnant sur les marchés.

Les Yield Optimizer fonctionnent différemment. Ils déplacent les fonds des utilisateurs entre différents pools afin de générer des rendements.

Les stratégies utilisées par ces protocoles sont incluses également dans leur programme.

Toutefois, il ne s’agit pas ici d’analyse graphique. Leur raisonnement s’appuie davantage sur une recherche de rendement pure sur les plateformes sur lesquelles ils sont implantés.

Il n’analysent pas l’ensemble du marché mais bien une partie infime de l’univers crypto.

En outre, les Yield Optimizer induisent la notion de « récompenses » et d' »intérêts composés » plus que celle de gain pur comme c’est le cas pour les algorithmes de trading.

Enfin, les robots de trading possèdent certaines particularités suivant leur architecture.

D’une part, les utilisateurs conservent un certain pouvoir quant à la gestion de leurs capitaux, ce qui n’est pas forcément le cas avec les Yield Optimiezr.

D’autre part, ils offrent des avantages de sécurité supplémentaires. Celui de EnBourse, par exemple, consolide la fiabilité de son service à celui d’une vérification manuelle humaine.

Appelé « Deck de surveillance« , ce service inclut un ultime filtre dont la gestion est assurée par un véritable trader expert.

Ce dernier vérifie les signaux détectés par l’algorithme de sorte que ceux qui arrivent aux utilisateurs se rapprochent des opportunités idéales.

Pour profiter dès à présent de l’algorithme de trading proposé par l’équipe Stradoji, n’attendez plus, rejoignez nous ici : Investissez automatiquement dans les cryptos en toute sécurité.

Quelle solution choisir pour gagner des cryptos ?

En données brutes, les Yield Optimizer génèrent des rendements bien supérieurs à tous les services financiers connus.

Ils peuvent atteindre des rendements au-delà des 300% sur certains protocoles. En ce sens, ils sont bien très rentables.

Toutefois, nous l’avons vu, ils ne sont pas dépourvus de risques. Le piratage, mais aussi la perte de gain sont des facteurs de risque importants lorsqu’on utilise une plateforme de Yield Optimization.

De leur côté, les algorithmes de trading sont certes risqués, mais dans des proportions bien plus raisonnables. En effet, le risque de hack est largement diminué.

Sur les plateformes les plus sérieuses, les utilisateurs ne déposent pas leurs fonds directement dans l’algorithme. C’est au contraire l’algorithme qui se connecte à un compte ou un sous-compte de l’exchange utilisé via un système d’API.

Ainsi, si l’algorithme est piraté, les fonds restent en sécurité sur l’exchange.

De plus, les Yield Optimizer nécessitent une compréhension très avancée des solutions DeFi. Ils ne sont donc pas à la portée de tous et leur accessibilité peut refroidir beaucoup d’utilisateurs.

En revanche, les robots de trading ont l’avantage d’être très accessibles, et ce même pour les débutants.

Des paramétrages simples et un compte sur un exchange suffisent pour accéder au service et commencer à générer des revenus passifs. Un simple coup d’œil une ou deux fois par mois est nécessaire.

Les algorithmes de trading représentent donc un gain de temps, une sécurité accrue et des revenus passifs cohérents avec les différentes stratégies court, moyen et long termes souhaitées.

Ils sont accessibles à tous, confirmé ou débutant. Ils permettent de réaliser des profits intéressants à condition de choisir les meilleurs.