En plus de votre inscription gratuite, recevez également :

Le plan d’investissement adaptable qui a permis à nos clients de réaliser en moyenne +120% de plus-values en 2023.

(d’une valeur de 250€)Aide à fiscalité crypto : Waltio ou Koinly ?

La fiscalité crypto est un enfer.

C’est un fait, entre les règlementations qui changent, le suivi des transactions, etc… il est difficile de suivre et très facile de commettre des erreurs qui peuvent être fatales.

Alors comment optimiser sa fiscalité crypto ?

Quels outils utiliser ?

Stradoji fait le point pour vous !

La fiscalité crypto : un enfer pour les investisseurs

Les bases de la fiscalité crypto : comprendre ses obligations

La compréhension de la fiscalité crypto est essentielle pour tous ceux qui investissent, échangent ou utilisent des cryptomonnaies.

Avec la montée en puissance du marché des cryptomonnaies, les autorités fiscales du monde entier ont commencé à clarifier leurs positions concernant les obligations fiscales des détenteurs de cryptomonnaies.

La fiscalité crypto, bien que complexe, suit certains principes de base que chaque investisseur devrait connaître pour ne pas se perdre dans ce labyrinthe réglementaire.

Aussi, il est important de rester informé.

Les réglementations changent constamment, notamment du fait que les autorités peinent à statuer sur la nature des cryptomonnaies.

Nous l’avons vu par exemple aux Etats-Unis et l’arrivée des ETF ou encore les nombreux procès intentés à l’encontre de certaines sociétés crypto comme Ripple.

Pour faire un parallèle avec les actifs dits « classiques », certains crypto-actifs sont considérés par les Etats comme des commodities au même titre que les matières premières.

C’est le cas des USA qui ont qualifié Bitcoin de commodity ce qui a joué dans la balance des ETF Bitcoin Spot.

D’autres, au contraire, pourraient davantage perçues comme des actions/parts et ne bénéficieraient pas du même traitement de faveur en matière de fiscalité.

Dans ce cas, on peut citer Ripple (XRP) par exemple.

Bien que les avis ne soient pas tranchés, il est donc souvent difficile de s’y retrouver.

Survient ensuite la notion de plus-value et de taux d’imposition qui varie souvent en fonction de la nature de l’investissement, du temps de détention, de l’échange effectué, etc…

Tout cela dépend bien sûr de la juridiction dans laquelle vous vous trouvez.

France : quelle fiscalité pour les cryptos ?

En France, la fiscalité autour des cryptos n’est pas plus claire que dans les autres pays.

A ce jour, la DGFIP considère les crypto-actifs comme des biens mobilier, au même titre que les obligations par exemple, et, ce, sans distinction.

Les plus values générées sont donc sous le coup de l’imposition sur le revenu.

Toutefois, il est important de comprendre que cette imposition sur les plus-values n’est activée que lorsque ces plus-values sont dégagées et transformées en monnaie fiduciaire, c’est à dire en euro.

Autrement dit, l’imposition sur vos plus-values intervient lorsque que vous échangez vos crypto-actifs (BTC, ETH, SOL, USDT, etc…) contre des euros.

Les activités liées au minage et à la DeFi, comme le lending par exemple, sont également soumises à impôt.

Ainsi, lorsque vous dégagez une plus-value, vous êtes dès lors imposable et devez payer au choix :

- Le PFU, à hauteur de 30 % comme c’est le cas pour les plus-values et dividendes classiques

- Déclarer leurs gains en crypto-monnaies au barème de l’impôt sur le revenu

- Ou bien déclarer vos revenus au titre de BIC ou BNC (dans le cas des investisseurs professionnels, qui vivent de leur activité)

Choisir le meilleur cas de figure relève de divers calculs sur les pourcentages appliqués et les montants que vous avez dégagé de vos investissements.

Mais cela n’est pas toujours simple.

En effet, pour calculer les plus-values, il faut éplucher toutes les transactions que vous avez opéré pendant l’année fiscale sur tous vos wallets, toutes les plateformes (CEX, DeFi, etc…) avec lesquelles vous avez interagi.

Alors pour les débutants qui n’ont réalisé que quelques transactions, la tâche reste relativement simple ; bien qu’il faille tout de même passer par la case « déclaration de compte à l’étranger ».

Mais pour les investisseurs/traders qui se positionnent sur le court ou moyen terme c’est une autre histoire.

En France, des projets fiscaux sont envisagés dont un a été déposé par la Cours des Comptes.

Cette dernière propose notamment d’imposer fiscalement les transactions entre crypto-actifs (BTC, ETH, etc…) et Stablecoins (USDT, USDC, etc…), chose qui n’est pas encore en place.

Cela pourrait donc représenter un vrai casse-tête pour les investisseurs qui utilisent généralement les stablecoins pour leur stabilité et éviter l’excès de volatilité.

D’autres propositions ont également été faite en faveur d’une taxation sur les revenus de staking et autres activités en lien avec les cryptomonnaies.

Rappelons que le défaut de déclaration ou une erreur de déclaration de vos gains peut entrainer des amendes, un redressement fiscal ou encore des sanctions pénales.

Il est donc très facile de faire une erreur tant la fiscalité crypto est complexe.

Mais il faut aussi être conscient que cette erreur peut être très préjudiciable.

Alors comment faire ?

Les solutions : Waltio & Koinly

Pour résoudre le problème de complexité de la fiscalité, deux acteurs ont émergé ses dernières années : Waltio et Koinly.

Ces deux plateformes sont des assistants fiscaux font figures de leaders sur le marché français.

Voyons ce qu’ils ont à vous offrir.

Qu’est ce que Waltio ?

Waltio est une start-up française lancée en 2019 par Pierre Morizot et Benjamin Chevallereau.

Leur mission de Waltio : rendre faciles les tâches administratives et réglementaires autour des cryptomonnaies.

Waltio aide les investisseurs en cryptomonnaie dans leur fiscalité crypto à travers plusieurs services :

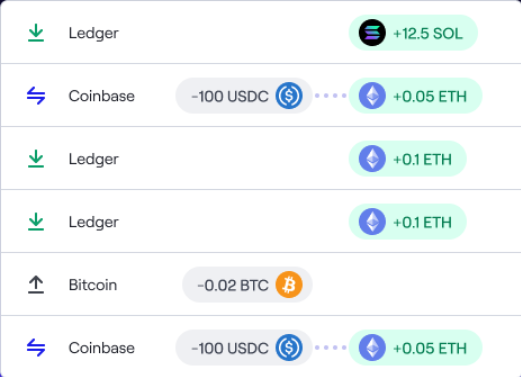

- Suivi de wallet

Ce service propose aux utilisateurs de connecter leurs comptes/wallets afin de suivre toutes leurs transactions d’un seul et unique endroit.

A ce jour, Waltio prend en charge 200 wallets, 70 plateformes, dont Binance, et 10 000 cryptomonnaies sur 66 blockchains.

Il est également possible de synchroniser les activités de mining, staking, la DeFi ainsi que tout ce qui tourne autour des NFT.

L’objectif de cette centralisation est de ne plus avoir à courir après tous vos historiques de transaction sur toutes les plateformes que vous utilisez.

L’idée derrière ce service est également d’éditer des justificatifs simplement et rapidement.

- Rapport fiscaux simple et rapide

- Assistance à la déclaration en ligne

Waltio met à disposition de ses utilisateurs une aide sous forme de guides pas à pas, mise à disposition des documents fiscaux français ou encore l’assistance en direct avec un membre de l’équipe.

Ceci permet donc de facilité les démarches fiscales.

- Stratégie fiscale

Via des simulateurs ou même par recommandations, cet outil offre un espace d’optimisation afin de réduire la facture fiscale de manière légale .

Una aubaine pour votre capital.

Le pack de service est donc relativement complet.

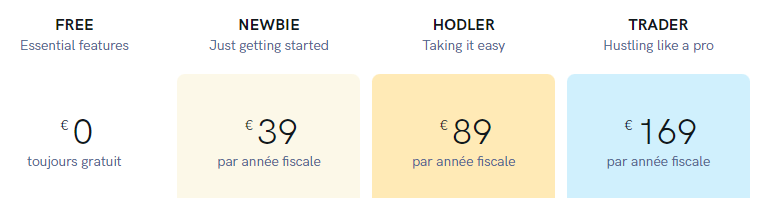

D’un point de vue tarifaire, Waltio est plutôt intéressant pour les investisseurs.

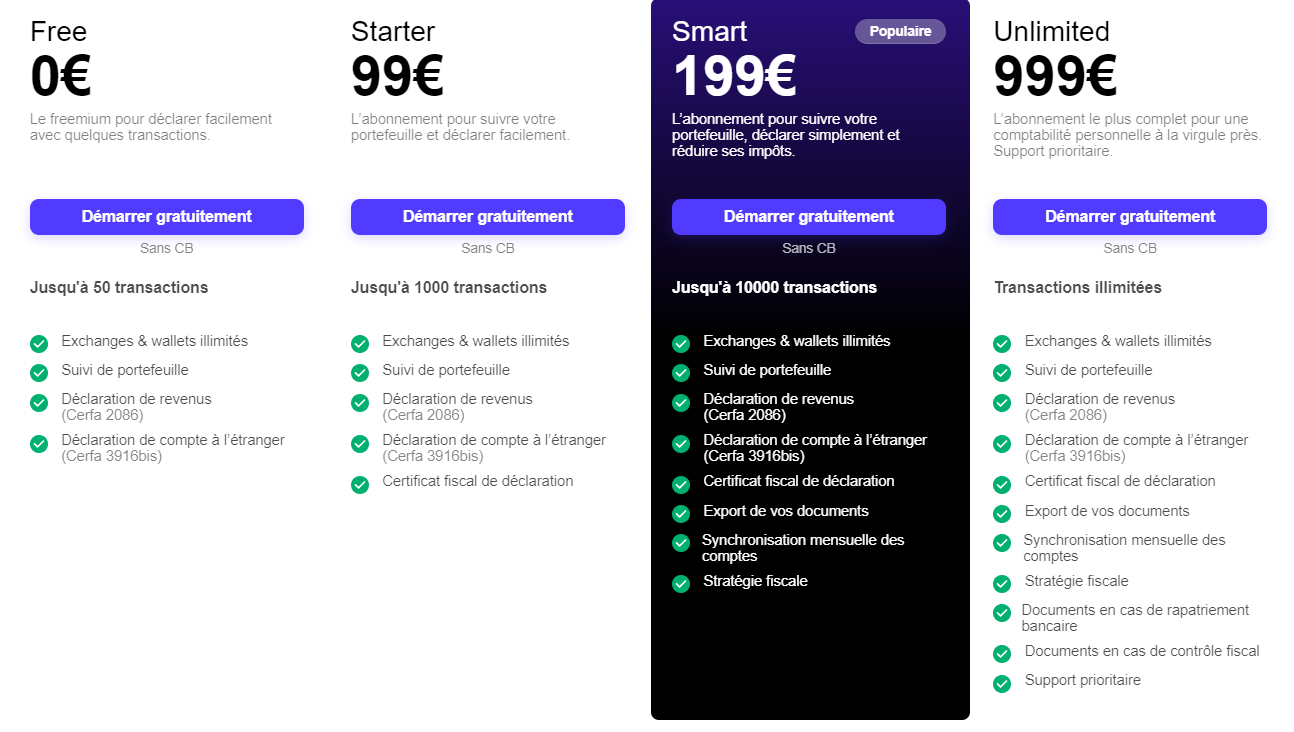

En effet, Waltio comprend 4 niveaux d’abonnements.

Le premier est un freemium.

Si vous effectuez moins de 50 transactions sur une année fiscale, votre déclaration calculée par Waltio sera gratuite.

Au delà, la plateforme propose trois palierscomme suit :

Bien que récent, Waltio compte près de 10 000 clients partout dans le monde et lit près de 10 milliards de volumes de transactions.

A noter que Waltio s’appuie sur l’article 150 VH Bis du Code Général des Impôts français paru en 2019 afin d’éditer ses calculs.

Comment fonctionne Koinly ?

Koinly est un concurrent direct de Waltio, un outil en ligne de déclaration fiscale pour les cryptomonnaies qui offre de nombreux avantages.

Koinly est une plateforme basée à Londres, au Royaume Uni.

Elle a été créée en 2018 par Crispian Robinson, Maria Bilo et Robin Singh.

Contrairement à Waltio qui se concentre sur le marché français et aux pays limitrophes, Koinly est une compagnie implantée à l’international.

On la retrouve notamment dans les pays anglophones comme les USA, le Canada et l’Australie.

Comme Waltio, Koinly offre plusieurs services relativement similaires :

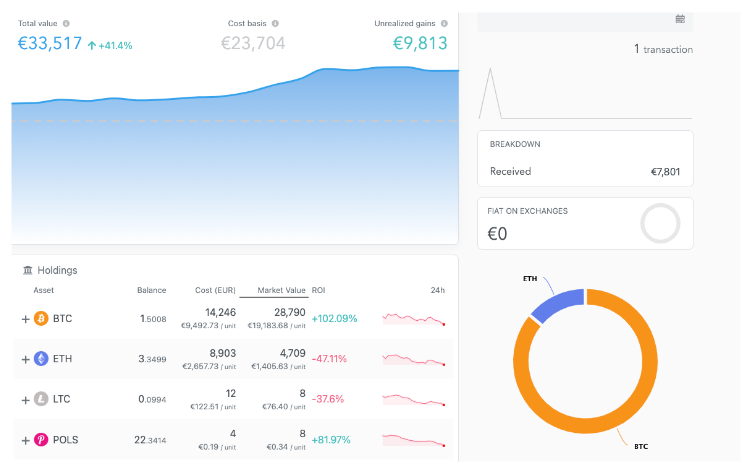

- Suivi des transactions

Ceci permet d’avoir un suivi simple et rapide de l’ensemble de vos revenus issus de la cryptomonnaie.

L’interface est conviviale et facile à utiliser.

Cela permet de gagner du temps et d’éviter les erreurs lors de la saisie manuelle des données.

Koinly marque un point de par son large spectre.

En effet, la plateforme prend en charge plus de 23 000 cryptomonnaies sur 170 blockchains.

Elle est compatible avec 100 wallets et 400 exchanges.

- Rapport fiscaux et assistance à la déclaration

Koinly est un assistant fiscal et à ce titre, il permet de générer des documents fiscaux et simplifier la démarche.

Mais !

Comme nous l’avons évoqué précédemment, la plateforme est internationale et donc très adapté à la plupart des pays.

La réglementation et la fiscalité crypto française sont particulières.

Aussi, la déclaration par défaut fournie par Koinly n’est pas adaptée.

En effet, cet assistant fiscal se base sur la méthode de calcul « FIFO » et non sur celle en vigueur en France (Art. 150 VH bis, comme utilisée par Waltio).

Il peut donc y avoir des disparités entre le calcul de Koinly et la réalité.

Les utilisateurs devront donc relire et rectifier les écarts afin de ne pas être pénalisés.

- Un accès spécifique aux comptables

Si vous avez opté pour un comptable en chair et en os, Koinly lui propose un accès à votre compte et lui permet ainsi de gagner du temps sur votre dossier fiscal.

En terme de tarifications, son offre démarre avec la formule « Free » comme pour Waltio qui propose de nombreux outils.

Toutefois, les rapports fiscaux automatisés ne sont pas inclus dans cette offre.

C’est un peu dommage pour un assistant fiscal…

Pour obtenir ces rapports fiscaux, vous devrez alors souscrire à un abonnement comme suit :

Waltio ou Koinly : lequel choisir ?

Nous l’avons vu Waltio présente beaucoup d’avantages notamment le fait d’être complètement en phase avec la fiscalité française.

Cependant, en terme de tarification, Koinly semble plus intéressant que son concurrent.

C’est la même chose quant à la prise en charge des actifs et wallets.

Koinly liste quasiment la totalité des cryptomonnaies.

Et si vous êtes un aficionados des micro-cap ou des petits projets crypto, il est certains que Koinly sera plus profitable pour vous.

En effet, il y aura de grandes chances que la plateforme anglaise les prennent en charge.

Sa renommée à l’international est également un gage de qualité même si Waltio reste une start-up plébiscité par le public français.

Aussi, si vous vous trouvez dans une juridiction à la fiscalité moins compliquée que celle pratiquée en France, Koinly reste envisageable.

Toutefois, si vous êtes résident français, Waltio reste un incontournable.

Il vous permettra d’établir une fiscalité crypto juste et même d’optimiser vos investissements afin de réduire vos impôts.

En somme, le choix de l’outil qui vous permettra de faciliter vos déclarations fiscales dépend de vous.

Il dépend de votre profil, vos besoins d’investisseur et de vos attentes sur ce type de service.